نائب رئیس اتاق بازرگانی ایران معتقد است که تاکید مقام معظم رهبری بر رونق تولید، نگاهی بسیار هوشمندانه و دقیق برای عبور از مشکلات است. در این بین سال گذشته بار دیگر با اقتصاد دستوری و بازگشت نظام قیمت گذاری روبه رو شدیم که این امر به کاهش انگیزه تولید منجر شد که برای سال جاری لزوم احترام به نظام عرضه و تقاضا و کشف قیمت مواد اولیه و سایر محصولات در بورس کالا امری ضروری برای رونق تولید به شمار می رود.

حسین سلاح ورزی، نائب رئیس اتاق بازرگانی ایران گفت: در شرایطی که آمریکا و برخی دیگر از کشورها با هدف ایجاد ضربه به اقتصاد کشور، ایجاد نارضایتی و فشار اقتصادی به مردم، برنامه ریزی گسترده ای را برای ایجاد تحریم های خصمانه داشته اند، نام گذاری سال ٩٨ به عنوان «رونق تولید» از سوی مقام معظم رهبری، تمرکز و توجه اجزای نظام به توان تولید ملی را اعلام می کند که نگاهی بسیار هوشمندانه و دقیق است.

وی ادامه داد: با توجه به وضعیت موجود، رونق تولید به عنوان یک ضرورت، امنیت و اولویت محسوب می شود که باید تلاش شود تا از مرحله شعار عبور داده شود که در این زمینه تمام اجزای نظام باید به جد در مقام عمل و واقعیت به تقویت توان تولید بپردازند.

سلاح ورزی به عوامل تاثیرگذار در تحقق رونق تولید اشاره و بیان کرد: در صورتی که رونق تولید و حمایت از تولید به تزریق پول و تامین مالی واحدهای تولیدی تنزل داده شود به قدری ساده لوحانه به نظر می رسد اما باید به این نکته توجه کرد که تقویت و رونق تولید ملی جز در سایه یک عزم و اراده جدی برای بهبود فضای کسب و کار، کاهش مقررات زائد و غیرضروری، فراهم کردن بستری برای افزایش ظرفیت تولید، اجرای طرح های نیمه تمام و حضور جدی و موثر بخش خصوصی در این عرصه اتفاق نمی افتد.

سلاح ورزی اظهار داشت: در تمام این سال ها با اقتصاد دولتی قادر به قدم برداشتن نبودیم و اتفاق مثبت در اقتصاد کشور رخ نداد اکنون هم اگر عزم جدی برای برداشتن برخی موانع وجود نداشته باشد آخر سال خواهیم دید که اتفاق مثبتی در زمینه تحقق شعار سال نیفتاده است.

نائب رئیس اتاق بازرگانی ایران در ادامه یکی از اقدامات نادرست اقتصادی در سال گذشته را بازگشت نظام قیمت گذاری کالاها و اقتصاد دستوری عنوان کرد و گفت: باید از تجربه های سال ۹۷ در راستای تنظیم بازارها و حمایت از مردم و مصرف کنندگان درس بگیریم به طوریکه سیاست تثبیت قیمت ها بدون در نظر گرفتن سایر مولفه های اقتصاد همچون نقدینگی و تورم راه به جایی نخواهد برد و تنها به کاهش انگیزه تولیدکنندگان منجر می شود.

سلاح ورزی یکی از مسیرهای اصلی برای تحقق شعار سال را استفاده بیشتر از ظرفیت های بورس کالا برای ایجاد شفافیت و افزایش انگیزه تولیدکنندگان و مصرف کنندگان عنوان کرد و گفت: بورس کالا بستر مهم و لازمی برای عرضه انواع محصولات تولیدی کشور است به طوریکه قرار گرفتن محصولات بر تابلوی این بورس به رقابت پذیری، سلامت و شفافیت اقتصاد ایران کمک شایانی می کند و تولیدکنندگان و مصرف کنندگان همواره از معاملات آزاد و بدون اعمال برخی محدودیت ها در معاملات این بورس، استقبال می کنند.

وی در پایان اظهار داشت: بورس کالا یکی از سازوکارهایی است که انحصار را از بین می برد و با کشف واقعی قیمت ها به برنامه ریزی برای تولید و رشد انگیزه فعالان صنعت کمک می کند.

طی دو روز گذشته، رئیس جمهور ترکیه برای افتتاح فرودگاه جدید استانبول،

حدود یکصد نفر از روسای جمهور و مقامات سیاسی بلند پایه جهان را دعوت کرد و

این دریغ را همچنان زنده نگهداشت که چرا رئیس جمهوری ایران اسلامی، وزاری

دولت یا معاونان ایشان، در مراسم رونمایی از «ایران مال» به عنوان یکی از

پنج مال برتر جهان، شرکت نکردند؟ در حالی که روزانه برای افتتاح یک پل

معمولی، کاروانهای دولتی گسیل میشوند.

به گزارش خبرنگار بازرگانی ایلنا، در طول تاریخ، بازار در فرهنگ ایرانی و البته در فرهنگ بسیاری از ملتها صرفا جایی برای خرید و فروش کالا چه به صورت خرده فروشی یا به صورت عمده فروشی نبوده است. بلکه بازار در فرهنگ ایرانی مجموعهای دارای هویت است که علاوه بر تجارت و خرید و فروش، هویت اجتماعی و مدنی نیز دارد به نحوی که در طول تاریخ، بازار در متن تحولات اجتماعی و سیاسی قرار داشته است.

از سوی دیگر در فرهنگ تمام ملل، بازار علاوه بر تامین مایحتاج روزانه مردم، جایی برای تفریح و وقت گذراندن خانوادهها نیز به شمار میآمده و بخشی از سنت فرهنگی و گردشگری ایرانیان محسوب میشده است.

تاریخچه بازار با شکلگیری شهرنشینی در ایران همزمان است و به حدود ده هزار سال پیش باز میگردد. در تمام دورههای سیاسی و اجتماعی ایران از دوره هخامنشی تا ساسانیان و بعد از اسلام شاهد گسترش تأثیرات اجتماعی، اقتصادی و سیاسی بازارها و ایجاد معماری فاخر با کارکردهای مختلف در سطوح صنوف بهرهبرداران و ارتباط این مجتمعهای عظیم تجاری با امکانات رفاهی و تفریحی بودهایم.

اما آنچه امروز از بازارهای قدیمی در ایران باقی مانده است و هنوز نیز با همان کارکرد قدیمی حیات دارد بیشتر متعلق به دوران صفویه به بعد است.

در این دوره بازارهای شهرهای بزرگی مانند اصفهان، تبریز، مشهد، قزوین و شیراز به شدت گسترش یافته و در کنار راستههای قدیمی و شماری از کاروانسراها، حمامها، مدارس علمیه، خانقاهها و امکانات تفریحی مثل پارکها و زمین چوگان احداث شده است.

بازار تهران و تبریز نمونهای از همین سنت ایرانی است.

وجود قهوهخانهها و نقال خانهها و همچنین امکانی برای شعرخوانی و اجرای موسیقی همواره بخشی از هویت بازارهای ایرانی است. نمونه بازار این امر را میتوان در میدان نقش جهان اصفهان مشاهده کرد.

میدان نقش جهان اصفهان که هنوز با همان کارکردهای روزهای اول پویا و زنده است، نمونه خوبی برای تعریف پدیدهای است این روزها «مال» نامیده میشود.

مدرنتیه و گذار از بازار به «مال»

مدرنتیه پدیدهای بود که تمام شئون زندگی بشر را دست خوش تحول کرد.

یکی از پیامدهای مدرنتیه، بزرگ شدن ابعاد شهرها بود. به نحوی که مفهوم «ابرشهرها» جایگزین شهرهای سنتی شد.

وسعت یافتن شهرها امکان تمرکز همه فعالیتهای تجاری در یک محدوده مشخص از شهرها را از میان برد.

شهرها چنان بزرگ شدند و پدیده ترافیک چنان با زندگی انسانها در آمیخت که اساسا امکان تردد همه شهروندان ساکن یک شهر به نقطهای از شهر تحت عنوان بازار را از میان برد.

از این رو در مناطق مختلف شهرها مجتمعهای تجاری، مراکز خرید، پاساژها و «مالها» سر برآوردند که نتیجه طبیعی رشد شهرنشینی، صنعتی شدن و شهرها بودند.

این تحول را در شهر تهران به عنوان یک ابر شهر خوبی میتوان رصد و مشاهده کرد. اما آیا مدرنیسم بازار سنتی را از میان برد؟ پاسخ منفی است. آنچه به وضوح عیان است عموم پدیدههای سنتی در دوران مدرن خود را در قالبی جدید بازتولید کرده و به حیات خود به شکلی نوین ادامه دادهاند.

یکی از این پدیدههای سنتی بازار بود که در قالب «مال» بازتولید شد و در ابعادی کاملتر از بازارهای سنتی، تدوام حیات یافت. اینک در تهران مراکز و مجتمعهای متعددی را شاهد هستیم که با نام «مال» در شمال و جنوب و شرق و غرب تهران احداث شدهاند و با استقبال شهروندان مواجه هستند.

اما پرسشی که به ذهن هر شهروند خطور میکند این است که تفاوت فروشگاه، مرکز خرید، پاساژ و مال در چیست؟ کدام یک از این اماکن را به صورت واقعی میتوان «مال» نامید؟ اینک در تهران، اصفهان، مشهد، کرج و سایر شهرهای بزرگ، برآمدن مجتمعهایی را شاهد هستیم که هر یک تابلوی مال را بر سر در ورودی خود نصب کردهاند. این پرسش مطح میشود که اگر تمام این مجتمعها مال هستند پس مرکز خرید و پاساژ چیست و چه تفاوتی با «مال» دارد؟

مالهایی که مال نیستند

مخاطبان برای شناسایی یک مال واقعی میتوانند یک معیار مشخص داشته داشته باشند که سنگ محک شناسایی «مال واقعی» با مالهای ادعایی است. همان گونه که پیشتر گفته شد پدیده مال گذار از سنت به سنت به مدرنتیه بود. در واقع «بازارهای سنتی» در دوران مدرن به صورت «مال» بازتولید شدند.

یکی از مولفههای اصلی در شناسایی یک مال این است که مجموعهای که مدعی مال بودن است آیا از تمام مولفههای یک بازار سنتی برخوردار است؟ بازارهای سنتی صرفا یک مرکز خرید نبودند، بلکه علاوه بر مرکز خرید امکانی برای گفتوگوی عمومی، سخنرانیهای مذهبی و فرهنگی، نقالی و شعرخوانی، گردشگری و بازی و سرگرمی نیز بودند.

واقعیت این است که چند منظوره بودن بازار، توسط ما ایرانیها در چهارصدسال قبل و در شهر اصفهان اجرایی شد. میدان تاریخی نقش جهان که در زمان ساخت تا زمان انقلاب اسلامی به نام میدان شاه نامیده میشد و در حال حاضر به نام میدان امام خمینی (ره) نامیده میشود اولین مرکز تجاری تفریحی اقامتی چند منظوره بوده است.

در مرکز میدان فضای سرگرمی و تفریح که آن موقع چوگان بود ساخته شدو در ضلع جنوبی میدان فضای عبادی ، مسجد امام خمینی که خود یکی از شاهکارهای معماری زمان صفویه هست بنا شده در ضلع غربی کاخ عالی قاپو که مرکز سیاسی و کاخ شاه عباس بود و در ضلع شرقی میدان، مسجد شیخ لطف الله که مسجد اختصاصی شاه عباس صفوی بود، احداث شد و در اطراف میدان 200 باب دکان دو طبقه احداث شد که این مغازه ها هنوز و پس از گذشت 400 سال همچنان وظیفه خود را به خوبی انجام می دهند. در اطراف میدان خروجیهایی به سمت بازار اصفهان به وجود آمد که در این مسیرها کاروانسرها و تیمچه هایی که محل استقرار و بار انداختن کاروانهای تجاری و ملاقات بازرگانهای آن دوره بوده، شکل گرفت.

در واقع با معیارهای امروزی میدان نقش جهان اصفهان، نخستین «مال ایرانی» بوده است و در دنیای مدرن یک مال با ابعاد تجاری، فرهنگی، گردشگری، تفریحی و ورزشیاش مال نامیده میشود. بازدید و بررسی میدانی خبرنگار اقتصادی ایلنا از عموم مالهای تهران نشان میدهد، عموم مجتمعهایی که در تهران با عنوان مال به فعالیت مشغولاند، فاقد خصوصیات و شاخص های لازم برای مال نامیدناند. در واقع عموم این مراکز را میتوان مرکز خرید نامید و نه مال به معنای واقعی.

مساحت بیشتر این مالها به نحوی نیست که از استانداردهای مال برخوردار باشد. از سوی دیگر عموم این مالهای فاقد امکان فرهنگی، ورزشی و تفریحیاند و اگر هم چنین فضاهایی داشته باشند، میزان آن به نحوی است که هرگز بازار سنتی ایرانی را به ذهن تداعی نمیکند و با استانداردهای مدرن نیز همخوان نیست.

«ایران مال»، یک مال واقعی

گزارش میدانی خبرنگار اقتصادی ایلنا، نشان میدهد تنها مجتمعی که عنوان مال را به صورت واقعی دارد و به صورتی جالب تلفیقی از بازارهای سنتی ایرانی و استانداردهای مدرن به نمایش گذاشته، مجتمع بازار بزرگ ایران (ایران مال)، در غرب تهران (حدفاصل تهران و کرج) است. برخی از امکانات این مال به شرح زیر است:

مساحت و مقایسه با مالهای مشابه

از سال ۱۳۹۰ ساخت این پروژه در زمینی به مساحت تقریبی ۳۲ هکتار آغاز شد و زیر بنای کلی مجموعه در فاز اول ۱.۳۵۰.۰۰۰ متر مربع است که به ۱.۹۵۰.۰۰ متر مربع با ساخت و تکمیل فاز دوم که اصطلاحاً «طرح توسعه» نامیده میشود، خواهد رسید. در کل این پروژه علاوه بر بخش تجاری، دو برج اداری، پارکینگ، هتل پنج ستاره، دریاچه موزیکال و تالار پذیرایی تعبیه شده است. اگر بخواهیم مساحت کل پروژه را معیار قرار دهیم، باید آن را بزرگترین مجتمع تجاری، اداری و تفریحی جهان بنامیم.

وجه تمایز ایران مال با سایر مال ها

تمایز ایران مال نسبت به سایر مجتمعهای مشابه جهان که با توجه به مساحت و کارکرد، اصطلاحا مال نامیده میشوند، این است که ۷۰ درصد فضای آن کاربری مشاعات، تفریحی، فرهنگی، گردشگری، دینی، ورزشی، خدماتی، رفاهی و پارکینگ دارد. این پروژه از این جهت اهمیت دارد که نه تنها بزرگترین مرکز تجاری کشور است، بلکه دارای بزرگترین مجتمعهای فرهنگی و رفاهی است که همگان میتوانند از آن استفاده کنند.

جزئیات بخشهای مختلف پروژه

مجموعه تجاری تفریحی ایران مال در منطقه ۲۲ تهران شامل بخشهای زیر است: باغ ایرانی که شبیه سازی شده باغ شازده ماهان کرمان است (به عنوان قلب پروژه و از زیباترین بخشهای ایران مال)، پیست یخ، ایوان بلور، تالار پذیرایی الماس، گالری و نمایشگاه خودرو، مجموعه سینمایی با ۱۴ سالن در فاز اول و ۴۰ سالن در فازهای بعدی، حدود ۲۰۰ رستوران و ۴ فودکورت و مرکز تفریحات خانوادگی، آمفی تئاتر، هتل ۵ ستاره ایران مال با حدود ۴۰۰ اتاق در ۲۸ طبقه، دریاچه ایران مال با نمایش و رقص آب، شهربازی سرپوشیده همچنین طرح توسعه آتی که شامل یک مجموعه فروشگاهی بزرگ و مرکز بین المللی تجارت تهران و مرکز نمایشگاهها است.

گردشگری و اقتصاد فرهنگ

اقتصاد فرهنگ نیز در این مجتمع نادیده گرفته نشده است و به این منظور ۴۰ سالن سینما در طرح توسعه ایران مال دیده شده که در فاز نخست، از ۱۲ سالن سینما با ظرفیت۱۸۰۰ صندلی رونمایی خواهد شد. کارشناسان، این پروژه را از منظر فرهنگی اتفاق مهمی میدانند که میتواند بسیاری از علاقهمندان به هنر هفتم را جذب سالنهای ویژه نمایش فیلم کند.

از نکات قابل توجه این مجموعه سینمایی استفاده از روزآمدترین فناوری دنیاست و قرار است نمایش فیلمهای برتر سینمای ایران و برگزاری جشنوارههای سینمایی داخلی و بین المللی را در دستور کار قرار دهد.

بخشی که تاکنون در مجتمعهای دیگر پیشبینی نشده و از آن به عنوان قلب فرهنگی بازار بزرگ ایران یاد میشود، باغ کتاب به وسعت ۳ هزار و ۳۰۰ متر مربع با ظرفیت ۶۷ هزار جلد کتاب در ایران مال است. بازار بزرگ ایران در کنار مراکز تجاری، ورزشی و سینمایی، دارای کتابخانه و فروشگاه بزرگ کتاب است.

نگاه دیگر به جذب گردشگر توجه دارد. امکاناتی که با این رویکرد مهیا شده نه تنها از منظر احیای فرهنگ ایرانی قابل توجه است، بلکه از جنبههای مذهبی و تفریحی نیز دارای اهمیت است. از بعد مذهبی این مجتمع توانسته فضای قابل ملاحظهای را به نمازخانهها اختصاص دهد. مسجد جامع محمد رسولالله(ص) با مساحت حدود ۱۲۰۰ مترمربع، در این مجتمع خودنمایی میکند. در مجموع حدود ۱۱۰ نمازخانه و مسجد با ترکیب و تلفیق معماری اسلامی و ایرانی و الگوبرداری از معماری سنتی، امکان دسترسی سریع تمامی مراجعان را برای انجام عبادات و ادای فریضه فراهم میکند.

بازار سنتی

بازار سنتی را میتوان یکی از جاذبههای مهم گردشگری و تجاری این مجموعه دانست که در واقع احیای معماری لطیف، رازآلود و معناگرای ایرانی-اسلامی است و ترکیب متوازنی از معماری و سازه بازارهای سنتی ایران در شهرهای تهران، اصفهان، تبریز، مشهد، اراک، قم، قزوین، شیراز و کرمان است که در چهار بخش منشعب از چهارسوق به ارائه صنایع دستی، فرش، خشکبار، سوغات ایرانی و اجناس و اقلام نفیس و عتیقه میپردازد.

بازار سنتی ایران مال، نماد فرهنگ ایرانی و اسلامی است. این بازار بزرگترین بازار سنتی با معماری سنتی است که بعد از دوره صفویه بهطور متمرکز ساخته شده و مساحت آن یک هکتار است.

این بازار مانند بازارهای قدیمی دارای تالار آینه است که ۳۸ میلیون قطعه آینه در دیوار و سقف آن بهکار برده شده است. از سویی برای نخستین بار به جای کافیشاپ، در این بازار به رسم قدیم، شربت خانه وجود دارد. سفرهخانه سنتی، گذر هنر، سرای هنرمندان، راسته بازار و حجرهها از جمله مهمترین بخشهای آن است که با هدف تاثیرگذاری معماری ایرانی- اسلامی بر سبک زندگی جامعه ساخته شده است.

باغ و فضای تفرجگاهی

بازار بزرگ ایران دارای ۲ باغ است. باغ ایرانی ماهان با الهام از باغ ماهان کرمان با مساحت حدود ۱۶ هزار مترمربع و باغ دیدار که در مجاورت بازار سنتی است، با مساحت حدود ۳ هزار مترمربع از دیگر اماکنی است که با نگاه جذب توریست در این مجتمع ساخته شده است. جاده تندرستی با مسافت ۲ و نیم کیلومتر هم از دیگر مواردی است که میتواند مورد استقبال بازدیدکنندگان قرار بگیرد.

واحدهای تجاری و امکانات رفاهی

این فروشگاهها که شامل ۷۰۰ واحد تجاری است، ۳ تا ۶ ماه دیگر راهاندازی میشوند. دومین اهرم درآمدزای ایرانمال، رستورانها و کافیشاپهای آن هستند که در این خصوص نیز ۲۰۰ رستوران و کافی شاپ در این پروژه پیشبینی شده است. سومین مورد نیز که با رویکرد درآمدزایی در این مجتمع تعبیه شده، شهربازی سرپوشیده است که ۱۰ هزار مترمربع زیربنا دارد.

همچنین فضاهای ورزشی استاندارد برای ۱۵ رشته ورزشی سالنی مانند کشتی، فوتسال، والیبال، بسکتبال، اسکیت روی یخ، تنیس روی میز، وزنه برداری، اسکواش، بدن سازی و ورزشهای همگانی و هوازی مانند تنیس، دوچرخه سواری، پیاده روی نیز در این بخش جای میگیرد. علاوهبر این، فاز اول دارای یک هتل ۵ ستاره با ۴۰۰ اتاق و امکانات ویژه است که تا پایان سال به بهرهبرداری میرسد. فضاهای نمایشگاهی مختلف نیز از دیگر جاذبههایی است که میتواند به جذب گردشگر کمک کند. نمایشگاه دائمی خودرو از جمله آنها است.

بی اعتنایی دولتیها به یک پروژه ملی و بینالمللی

در مراسم رونمایی از این ساره تمدنی که در تاریخ 11/02/1397 برگزار شد، حتی یکی از وزرای دولت یا معاونان رئیس جمهوری شرکت نکردند! در حالی که این پروژه یک ظرفیت ویژه برای ارائه توانمندی جمهوری اسلامی ایران است که در کمال شگفتی و در دوران دشوار تحریم، توسط مهندسان و متخصصان داخلی ساخته شده است و طی 6 سال، روزانه برای 20 هزار نفر (طی 3 نوبت کاری) و مجموعا 43 میلیون و 200 هزار نفر-روز، ایجاد اشتغال کرده است و در زمان آغاز به کار، برای 18 هزار نفر به صورت مستقیم و برای حدود 100 هزار نفر به صورت غیرمستقیم ایجاد اشتغال خواهد کرد.

در سال حمایت از کالای ایرانی، ایران مال را میتوان به عنوان یک شرکت سهامی عام، حاصل اندیشه، تلاش، توان فنی-مهندسی و مصالح ایرانی و در یک کلام، محصول کاملا ایرانی برای همه ایرانیان قلمداد کرد.

طی دو روز گذشته، رئیس جمهور ترکیه برای افتتاح فرودگاه جدید استانبول، حدود یکصد نفر از روسای جمهور و مقامات سیاسی بلند پایه جهان را دعوت کرد و این دریغ را همچنان زنده نگهداشت که چرا رئیس جمهوری ایران اسلامی، وزاری دولت یا معاونان ایشان، در مراسم رونمایی از «ایران مال» به عنوان یکی از پنج مال برتر جهان، شرکت نکردند؟ در حالی که روزانه برای افتتاح یک پل معمولی، کاروانهای دولتی گسیل میشوند.

همه ما بارها نام پورتال را شنیده ایم. ولی احتمالا برای بسیاری از ما این سئوال بوجود آمده باشد که معنی دقیق یک پورتال چیست؟ ویژگی ها و خصوصیات آن چیست و چه تفاوتی با یک وب سایت دارد.

پورتال معادل فارسی برای کلمه PORTAL است که در فرهنگ لغات به “دریچه“، “درگاه” و “مدخل” معنی شده است. اما کاربرد کلمه پورتال در تکنولوژی اطلاعات معنای متفاوتی دارد.

به بیان ساده تر، پورتال صفحه ای در وب است که امکاناتی را به صورت مجازی در اختیار کاربر قرار می دهد و دسترسی آسان را بدون توجه به محل فیزیکی در مورد هر چیزی که کاربر نیاز دارد، برای او فراهم می کند.

می توان گفت یک پورتال، درگاهی به دنیای مجازی است که به وسیله کاربر می تواند با استفاده از امکانات فراهم شده در آن، تمامی نیازهای خود را محقق سازد. مورادی همچون جستجو کردن ،خرید نیازهای روزمره، مدیریت حساب های بانکی، افزایش و کاهش اعتبار یک حساب اعتباری و یا به روزرسانی اطلاعات سخت افزاری از محل کار. آنها همه چیز را از طریق درگاهی واحد برای کاربران خود فراهم می سازند.

پورتال چند ویژگی اصلی دارد:

تجمع اطلاعات

هدف دار بودن اطلاعات

دردسترس بودن اطلاعات

دریچه ورود منحصر به فرد

یک پورتال همانند یک کامپیوتر شخصی، دیتاها، اطلاعات و خدمات متفاوتی را در یک صفحه وب واحد و به صورتی سازگار و کاربر پسند در دسترس می گذارد. این درگاه یک نقطه شروع یا صفحه اصلی مشخصی دارد که در ابتدا کاربران در زمان اتصال به وب، آن را مشاهده می کنند. با این تفاوت که بر خلاف یک کامپیوتر، پورتال این قابلیت را دارد که از به وسیله مجموعه گسترده ای از دستگاه ها همچون موبایل و تبلت که قابلیت اتصال به وب در آنها وجود دارد، مورد استفاده قرار گیرد.

تفاوت پورتال و وبسایت

با وجود اینکه شباهت ظاهری بسیاری میان یک وبسایت و یک پورتال وجود دارد، اما این دو تفاوت های زیادی هم دارند. این شباهت به گونه ای است که در نگاه اول تفاوت محسوسی میان آن دو مشاهده نمی شود. اما این سوال مطرح است که به طور مشخص تفاوت آن دو در چیست؟

پورتال ها عموما حاوی مطالبی هستند که جنبه اطلاعات عمومی دارند. این داده ها از منابع گوناگون بر روی یک پورتال جمع آوری می شوند که معمولا دارای پراکندگی فراوانی هستند. به همین خاطر، در بسیاری از آنها، ابزاری نظیر Directory وجود دارد تا این اطلاعات را طبقه بندی کند.

اما داده هایی که در یک وبسایت قرار دارند، معمولا از منابع محدودتری تامین شده و پراکندگی زیادی ندارند. آنها حول یک محور و موضوع مشخص دور می زنند و اصطلاحا تخصصی تر می باشند.

عموما می توان ویژگی های زیر یک پورتال را از یک وبسایت متمایز می کند:

درگاه ورود منحصر به فردی که از طریق آن به مجموعه ای از منابع مرتبط با پورتال دسترسی خواهید داشت

نمایشی هدفمند از اطلاعات با بهره گیری از تجربیات کاربر

دسترسی تقسیم بندی شده به انبوهی از داده ها و اطلاعات طبقه بندی شده

امکان برقراری ارتباط و همکاری میان تمامی کاربران و استفاده کنندگان در پورتال

امکان پیوستن به نرم افزارها و سیستم های نرم افزاری که گردش کاری مشخص و تعریف شده ای دارند

نسل پیشرفته پورتال ها

اگر کمی به عقب برگردیم، مشاهده می کنیم که زمانی تحول سیستم های نرم افزاری به گونه ای رخ داد که دیگر لازم نبود برای کار با یک برنامه، دیگر برنامه ها را بست. یعنی بدون آنکه با مشکلی روبرو شویم قادر بودیم همزمان از چند برنامه کاربردی استفاده کنیم. شرایطی که تا قبل از آن وجود نداشت. تاریخچه پورتال ها از همان زمان آغاز شد.

ظهور نسل اول

اولین پورتال ها، که به عنوان نسل اول شناخته می شوند، مبتنی بر فراهم نمودن محتویات ایستا و مستندات اطلاعاتی زنده بودند. برای مثال می توان سرآمد این نسل را سایت های YAHOO یا EXCITE دانست.

آنها اهداف مشابهی را دنبال می کردند و صفحه واسط مشخص و منحصر به فردی را برای دستیابی به اطلاعات، در اختیار کاربر قرار دادند. این اطلاعات معمولا شامل اخبار شرکت، شرایط و فرم های استخدام، اطلاعاتی مربوط به کارکنان و چگونگی ارتباط با آنها، مستندات رسمی و سیاست های اعلام شده شرکت و همچنین لینک های ارتباطی مفید می باشد.

نسل دوم پورتال ها

در این نسل بر اطلاعات مشخص تر و نرم افزارها تمرکز شده است. در اصل در زمینه فراهم آوردن اطلاعات بسیار شبیه به نسل اول بودند، با این حال تفاوت مهمی وجود داشت. این نسل امکان همکاری کاربران را در محیطی به هم پیوسته فراهم می کردد و همین امکان، نقطه تمایز آنها با نسل پیشین به حساب می آید.

نسل دوم پورتال ها امکان همکاری متقابل را برای تیم های کاری که در ادارات مجازی حضور دارند و به منظور انجام وظایفشان فراهم می کردند. آنها سرویس های گوناگونی داشتند که از جمله می توان به سرویس های مدیریت محتوا و امکان گفتگو اشاره کرد. آنها قابلیت تعریف گروه های کاربری نیز داشتند. در واقع می توان گفت این پورتال ها زیرساخت همکاری داخلی را در یک سازمان را فراهم می ساختند.

نسل سوم پورتال ها

دراین نسل، پورتال ها به منظور ایجاد فضایی مناسب برای تجارت الکترونیک طراحی شدند. آنها به عنوان واسطی برای برقراری ارتباطی بهتر میان کارمندان، تهیه کنندگان، تولید کنندگان و مشتریان عمل کردند. خصوصیت شگفت انگیز آنها امکان ارتباط نرم افزارهای مستقر در سرورهای مختلف است.

به عبارت دیگر، این پورتال ها نقطه به هم پیوستن محتویات و برنامه های کاربردی مستقر در سرورهای مختلف به صورت همزمان و با استفاده از همکاری سرویس های خدماتی آنان هستند. به ویژه این که امکان دسترسی به محتویات و امکانات سیستم های مختلف را از طریق ابزارها و تجهیزات گوناگون و متناسب با نیاز کاربران فراهم می کنند.

حتی اینها به صورتی خودکار و بر اساس نقش کاربران، هدفمند شده و ویژگی های منحصر به فردی را به آنها ارائه می دهند. به بیان دیگر، شیوه نمایش، محتوا و امکانات در دسترس، متناسب با تعریف نقش برای کاربران متغیر می باشد.

ویژگی موثری در توسعه آینده این نسل از پورتال ها، قابلیت ایجاد چارچوب های کاری باز و تعریف نشده برای سرویس های عمومی خواهد بود.

مدیرعامل بانک ملی ایران با اشاره به فروش ۷۸۵ مورد از شرکتها و املاک

مازاد ملکی و تملیکی این بانک طی چهار سال گفت: فروش املاک مازاد ملکی و

تملیکی از اولویتهای اصلی بانک ملی ایران و در راستای اجرای قانون کاهش

بنگاهداری بانکهاست.

مطالعه در ایران از جمله مسائلی است که همواره از آن به عنوان یکی از دغدغه های فرهنگی کشور یاد می شود. البته این مساله مختص زمان و دوره خاصی نبوده و همانطور که گفته شد به مشکلات فرهنگی آن در جامعه طی ادوار مختلف باز می گردد. بسیاری از تحلیلگران معتقدند این مشکل فقط مربوط به کشور ایران نیست بلکه تمامی کشورهای جهان سوم را در بر می گیرد. به عبارت دیگر می توان گفت که عامل اصلی عقب ماندگی کشورهای جهان سوم از تحولات روز و همچنین نابسامانی آنها، به نبود تحلیل و واکاوی چرایی مسائل و رخدادها در میان مردم بازمی گردد که دلیل اصلی آن نیز نداشتن مطالعه و ناتوانی درک و تحلیل مسایل در حوزه های مختلف است.

درباره میزان مطالعه در ایران آمارهای ضد و نقیضی از سرانه مطالعه به گوش میرسد، اما واقعیت این است که وضعیت مطالعه با توجه به تیراژ کتابها، نشریات و... بحرانی است. با اینکه رشد علمی در ایران در وضعیت مناسبی قرار دارد، اما سطح آگاهی افراد فاصله عمیقی با یکدیگر دارد.

در بسیاری از کشورهای جهان منظور از مطالعه، صرف مطالعه کتاب است. از این نظر مطالعه روزنامهها، سایتها و... مورد نظر نیست، اما برخی دیگر از کشورها مطالعه روزنامهها و سایتهای خبری - تحلیلی را نیز در آمارهای خود لحاظ میکنند. به هر حال براساس تحقیقات به عمل آمده و با تکیه بر هر دو تعریف از مطالعه، کشورهای جهان سوم کمترین سرانه را به خود اختصاص میدهند. در این کشورها بیشتر افراد مطالعه نمیکنند و استفاده و ترویج محصولات فرهنگی نهادینه نشده است.

عامترین تعریف از سرانه مطالعه، میانگین مدت زمان مطالعه یک نفر در طول یک شبانهروز است. در این حالت میزان مطالعه همه افراد یک جامعه با هم جمع و سپس نتیجه آن بر تعداد افراد آن جامعه و تعداد روزهای در نظر گرفته شده تقسیم میشود.

یکی از منابع موثقی که میتوان میزان زمان اختصاص داده شده برای مطالعه را از آن استخراج کرد، گزارشهای آماری مرکز بینالمللی مطالعات گذران وقت است. براساس تحقیقی که این مرکز در سال ۲۰۱۰ در ۲۲ کشور انجام داده است، بیشترین زمان اختصاص داده شده برای مطالعه کتاب در بین مردمان جهان مربوط به کشور فنلاند با ۴۴ دقیقه در روز است. این مرکز سرانه مطالعه در ایران را 13 دقیقه در روز اعلام کرده است. به این معنی که در ایران 80 میلیون نفری، هر روز بیش از 17 میلیون ساعت مطالعه انجام میشود. از این میزان بهطور میانگین به هر یک نفر 13 دقیقه وقت میرسد.

بنا بر این مطالعه فقط در بین شمار اندکی از ایرانیان جریان دارد و حتی بسیاری از دانش آموزان و دانشجویان نیز جز کتاب درسی، مطالعه دیگری ندارند. متاسفانه نظام آموزشی نیز دانش آموزان را به مطالعه تشویق نمیکند و از سوی دیگر محصولات فرهنگی و کتاب جزو کالاهای لوکس به شمار رفته و در سبد خانوارها قرار ندارد. در این وضعیت کودک و نوجوان فقط برای رفع تکلیف و آن هم از روی اجبار تکالیف درسی را انجام میدهند.

در این رابطه یکی از مال ها در ایران دست به ابتکار عمل جالبی زده و برای کمک به فرهنگ مطالعه و کتابخوانی اقدام به راه اندازی کتابخانه ای مرجع و بزرگ در درون مرکز خرید خود با نام "باغ کتاب" کرده است. باغ کتاب در بازار بزرگ ایران مال واقع در غرب تهران (منطقه 22) که مجموعه آن تا چندی دیگر به بهره برداری رسمی می رسد، شامل 67 هزار جلد کتاب است که می توان گفت بعد از کتابخانه ملی، بزرگترین مرجع کتاب در ایران است.

این کتابخانه در تالاری به مساحت 3300 مترمربع با فضای جانبی ویژه مطالعه و اتفاقات فرهنگی در سه طبقه ساخته شده است. ارتفاع این تالار 16متر است که سقفی شیشهای آن را میپوشاند و فضای داخلی آن را از نور طبیعی خورشید بهرهمند میسازد.

این مجموعه که ترکیبی از معماری کلاسیک اروپایی و معماری ایرانی است، با استفاده از بیش از 5500 مترمربع تزئینات نفیس چوبی، تصویری از یک کتابخانه بزرگ و مجلل را در معرض دید بازدیدکنندگان قرار میدهد. سقف باغ کتاب نیز تزئینات هندسی ایرانی دارد که با تکنیک سیستم کابلی به صورت معلق ساخته شده است.

ابتکار این مرکز تجاری در جهت توسعه فرهنگ کتابخوانی در ایران در حالی است که ساخت چنین کتابخانه ای در این وسعت و ابعاد برای اولین بار در مجتمع های تجاری ایران و به نوعی جهان به وقوع میپیوند. می توان گفت یکی از اهداف سازندگان این بازار بزرگ رساندن این پیام است که مطالعه و کتابخوانی زمان و مکان نمی شناسد. امید به اینکه اقدامات این چنینی الگویی باشد برای سایرین.مراسم کلنگ زنی و نوسازی دانشکده ی مهندسی عمران دانشگاه صنعتی شریف با

حضور دکتر علی اکبر صالحی معاون رئیسجمهور و رئیس سازمان انرژی اتمی

ایران، دکتر منصور غلامی وزیر علوم، تحقیقات و فناوری، دکتر سعید نمکی،

معاون توسعه اموراجتماعی و عمومی سازمان مدیریت و برنامهریزی کشور و علی

انصاری عضو بنیاد شریف و رییس هیئت مدیره ی بنیاد خیریه تات برگزار شد.

به گزارش روابط عمومی، مراسم آغاز بازسازی

و بهسازی دانشکده ی مهندس عمران دانشگاه صنعتی شریف امروز یک شنبه سوم

تیرماه و با حضور برخی از اعضای هیئت امنای دانشگاه و مسئولین دانشکده ی

مهندسی عمران برگزار گردید.

بنا بر این گزارش، بنیاد خیریه تات و خیران فعال جامعه هزینه بازسازی دانشکده ی مهندسی عمران را تامین خواهند نمود.

در

طرح توسعه ی دانشکده ی مهندسی عمران مقرر گردیده تا ساختمانهای این

دانشکده از نظر عملکرد پژوهشی و آموزشی ارتقا یافته و امکان ارایه خدمات

بهتر به دانشجویان فراهم خواهد شد.

شایان ذکراست؛ دانشگاه صنعتی شریف

اردیبهشت ماه سال گذشته و با هدف همکاری در ایجاد زیرساخت های نوآوری و

فناوری، تفاهم نامه ی همکاری با گروه سرمایه گزاری تات منعقد نموده است.

فاز نخست بازار بزرگ ایران یا همان ایران مال تا چند ماه دیگر به بهرهبرداری میرسد. برای ساخت این مگامال که در غرب تهران (منطقه ۲۲) واقع شده طی شش سال گذشته بیش از ۱۰ هزار میلیارد تومان سرمایهگذاری شده است. نکته اینجاست که واحدهای این مجموعه بزرگ تجاری قرار نیست برای فروش واگذار شوند.

به گزارش سرویس بازار ایسنا، بنابر اعلام روابط عمومی بازار بزرگ ایران مال، بزرگترین مال خاورمیانه در زمینی به مساحت ۳۲ هکتار در انتهای غربی بزرگراه همت بنا شده که با توجه به کاربریهای مختلف آن در حوزههای مختلف تجاری، فرهنگی، تفریحی، ورزشی و ... در دنیا کمنظیر است.

این مجموعه بزرگ که به دست توانای مهندسان ایرانی و با مشاوره شرکتهای مطرح خارجی در حال تکمیل است، از امکانات متنوع و بینظیری برخوردار است که در وهله نخست میتواند شاهکاری از معماری و مهندسی سازه ایرانی قلمداد شود. بازار بزرگ ایران با ترکیبی از سازههای اسلامی و مدرن توانسته گوشهای از عظمت و ظرافت معماری ایرانی را به رخ جهانیان بکشد. در واقع این مجموعه با بهرهگیری از معماری اصیل ایرانی و به ویژه سبک سازه بازارهای سنتی شهرهای مختلف تلاش کرده آنها را در یکجا گردهم آورده و ایران کوچک را در معرض دید بازدیدکنندگان قرار دهد. پرواضح است که این مجموعه علاوه بر بازدیدکنندگان ایرانی، از جذابیتهای بصری بسیاری برای توریستهای خارجی هم برخوردار خواهد بود.

مالکان این مجموعه نه تنها با هدف صرفا تجاری و درآمدزایی بلکه با هدف ایجاد فضایی مفرح و شاد برای پر کردن اوقات فراغت خانوادهها سعی کردهاند به تمامی نیازهای بازدیدکنندگانشان در بخشهای مختلف پاسخ دهند. مجموعه سینما، کتابخانه، سالنهای مختلف ورزشی، کلینیکهای ورزشی و سلامت تنها بخشی از فعالیتهای غیرتجاری این مجموعه عظیم است که با هدف پاسخگویی به نیاز مخاطبان ایجاد شدهاند. پارکینگهای فراوان، دسترسی آسان از مسیرهای مختلف، نزدیکی به ایستگاههای مترو، هتل پنج ستاره و نظایر آن همه و همه در جهت رفاه حال هرچه بیشتر استفادهکنندگان از این بازار بزرگ تعبیه شدهاند که نقطه قوت و تمایز آن در مقایسه با سایر مالها و مراکز تجاری محسوب میشود.

یکی دیگر از تفاوتهای این مگامال با بقیه مالها در ایران، عدم واگذاری واحدهای تجاری آن به متقاضیان برای تملک است. شاید در نگاه نخست اینگونه به نظر برسد که مالکان این بازار بزرگ برای کسب درآمدزایی و پوشش هزینههای انجام شده در آن باید اقدام به پیش فروش یا فروش واحدهای آن کنند - همانند روالی که در سایر مالها مرسوم است – ولی واقعیت چیز دیگری است و آن هم این که قرار نیست هیچ کدام از واحدهای تجاری به تملک افراد دیگر درآید، بلکه متقاضیان فقط میتوانند برای مدتی معلوم نسبت به اجاره واحدها اقدام کنند.

اما دلیل این کار چیست؟

سهام بازار بزرگ ایران متعلق به یکی از بانکهای بزرگ ایران به نام بانک آینده است. در واقع این بانک با سرمایه سپردهگذارانش اقدام به ساخت این مجموعه کرده است، بنابراین سهام آن در قالب سهامی عام کاملا مردمی بوده و سود حاصل از این سرمایهگذاری تماما عاید سهامدارانش که بخش عمده آنها سپردهگذاران خرد هستند، میشود و چه سرمایهگذاریای بهتر از این؟

به عبارت دیگر این بانک با سرمایه سپردهگذارانش اقدام به سرمایهگذاری در ابرپروژهای ملی کرده و آنها را در منافع حاصل از این سرمایهگذاری سهیم کرده است که به طور قطع و یقین رضایت سپردهگذارانش را نیز به دست آورده است.

البته باید به این نکته ظریف توجه داشت که اقدام بانک آینده در ساخت چنین مجموعهای متفاوت از بنگاهداری به معنای عام است که اتفاقا قانون، بانکها را از انجام آن برحذر داشته است؛ زیرا بنگاهداری از دید علم اقتصاد یعنی سرمایهگذاری در حوزهای که احتمال درآمدزایی آن بالاست، ولی این به معنی کسب سود حتمی نیست؛ زیرا این کار در برخی مواقع میتواند زیانده هم باشد و از آنجایی که احتمال ضرردهی آن وجود دارد، قانون به درستی بانکها را از انجام این کار برحذر داشته و صرفا از بانکها توقع انجام فعالیتهایی را دارد که همواره با کسب سود و درآمد همراه باشد تا منافع سهامداران و سپردهگذارانشان هیچگاه با خطر مواجه نشود. بنابراین اقدام بانک آینده در ساخت چنین مجموعهای را نمیتوان بنگاهداری به حساب آورد، زیرا اولا این سرمایهگذاری با مطالعات کافی و دقیق انجام شده و ثانیا احتمال زیاندهی در چنین پروژهای در حد صفر است.

با این اوصاف میتوان گفت بانک آینده پیشقدم در انجام کاری شده که علاوه بر کسب افتخار در پروژهای با این عظمت برای ایران، خیال سهامدارانش را از بابت سرمایهگذاری در این بانک کاملا آسوده ساخته است که به طور حتم دستاوردهای آن میتواند سرمایه بزرگی برای نظام بانکی ایران نیز به حساب آید.

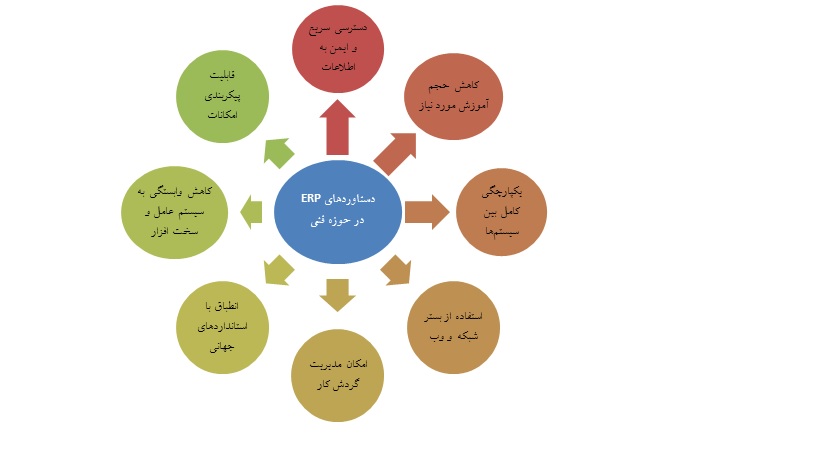

راهکار ERP از سه حرف ابتدایی کلمات سازمان بزرگ (Enterprise) ، منابع (Resource) و برنامه ریزی (Planning) تشکیل شده است و در واقع عنوانی برای سیستمهایی است که کلیه منابع سازمان اعم از منابع مالی، کالا، سرمایههای انسانی، ماشین آلات، تجهیزات، تولیدات و هر گونه منبع دیگری را بصورت یکپارچه و فرآیندمحور مدیریت نموده و امکانات لازم را جهت برنامهریزی استفاده بهینهتر از این منابع فراهم میکنند. لذا با پیاده سازی موفق و کامل سیستم برنامهریزی منابع سازمان، مزایای بسیاری در کسب و کار ایجاد می گردد. اغلب کسب و کارها به سیستمهای مالی، اداری، تولیدی و پشتیبانی قدرتمند و یکپارچه نیاز مبرمی دارند. راهکار ERP با مزایای که به آنها اشاره خواهد شد، توانمندی سازمان در مواجه با تغییرات کسب و کار و رقابت پذیری را در حد مطلوبی افزایش می دهد.

شناخت ERP و ویژگیهای آن می تواند بخشی از مزایای استفاده از این راهکار را تشریح نماید. از ویژگیهای مهم راهکار برنامهریزی منابع سازمان می توان به موارد زیر اشاره نمود:

پوشش فرآیندهای سازمان: سیستمهای ERP باید وظایف سازمانی مختلفی را پشتیبانی کنند و متناسب با طیف وسیعی از سازمانها مورد استفاده قرار گیرند.

علاوه بر این ویژگیها، میتوان به عواملی همچون کاهش حجم فعالیتهای روزمره، حذف دوبارهکاری و بهینهسازی استفاده از منابع، محیط کاربرپسند و توانمند، انعطافپذیری در انطباق با قوانین کشورها (در زمینههای مالی، مالیاتی، فروش، صادرات و واردات) و دسترسی آسان و سریع به گزارشهای یکپارچه سیستمی اشاره کرد.

پیادهسازی راهکار ERP منجر به بهینهسازی و ایجاد تغییراتی می شود که فراتر از بهبود موقعیت فعلی سازمان است و هدف اصلی آن، تأمین نیازهای دراز مدت و راهبردی سازمان و توانمند نمودن آن در حوزههای مختلف کسب و کار است. در ادامه به طور اجمالی به مزایای عمده استقرار راهکار ERP می پردازیم:

راهکار ERP می تواند در حوزه استراتژیک، تغییرات عمده ای ایجاد کند. با تغییر نگرش سازمان از نگاه جزیرهای به نگرش سیستمی و فرآیندمحور، روابط میان واحدها بهبود یافته و با افزایش هماهنگی در تولید محصول ، خدمت رسانی کیفی، تهیه گزارشات مالی به موقع و دقیق و افزایش میزان فروش و سودآوری، ارزش افزوده بیشتری در طولانی مدت نصیب سازمان خواهد شد. در واقع راهکار ERP با ایجاد استانداردها و فرآیندهای یکنواخت و کارآمد، توان سازمان در کنترل فرآیندها را بهبود میبخشد و استفاده از یک پایگاه داده متمرکز و یکپارچه نیز سبب صرفه جویی در زمان و هزینه و افزایش کارایی و اثربخشی فعالیتهای سازمان و گزارشگری مدیریتی میگردد.

همچنین استفاده از راهکار ERP سبب بهبود زیرساختها و ایجاد توانایی جهت هماهنگی با تغییرات بیرونی میشود. این مزیت برای ورود به دنیای تجارت الکترونیک و به کارگیری وب و اینترنت جهت تسهیل امور و استفاده از دنیای مجازی، امری ضروری و اجتناب ناپذیر است. سازمانها میتوانند با به کارگیری سیستم ERP صاحب مزایای رقابتی شوند که بدون استفاده از آن، تقریبا غیر ممکن به نظر می رسند. شکل زیر دستاوردها و مزایای استفاده از راهکار ERP را در حوزه استراتژیک ارائه میکند.

راهکار ERP این امکان را ایجاد میکند تا اطلاعات بر مبنای گردش بهینه فعالیتها در واحدهای کسب و کار به جریان درآمده و مبنایی یکسان برای گزارشهای مدیریتی و قانونی فراهم گردد. از این طریق امکان جلوگیری از ایجاد مغایرت در اطلاعات واحدهای مختلف نیز امکان پذیر میگردد. همچنین با یکپارچه سازی فرآیندهای کسب و کار و پوشش نیازهای واحدهای عملیاتی و غیرعملیاتی سازمان، افزایش کارایی واحدها و فرآیندهای کاری محرز و مشخص می گردد. در واقع با به کارگیری راهکار ERP، در هر زمان امکان به روزرسانی اطلاعات وجود دارد که سبب افزایش کیفیت و سرعت گزارشگری و تصمیم گیری میشود.

راهکار ERP با بهینه سازی فرآیند سفارش دهی و تولید محصول، باعث کاهش موجودی مواد اولیه در جریان ساخت میگردد و همچنین موجب کاهش حجم کالای ساخته شده در انبارها میشود. در حقیقت راهکار ERP قادر است تا زنجیره تامین و عرضه محصول را مدیریت و بهینه سازی نماید. از زمان دریافت سفارش از مشتری و مواد اولیه از تامین کننده تا تحویل محصول به مشتری و دریافت وجه آن، کلیه اطلاعات بطور یکپارچه در سیستم ERP قابل ثبت و پیگیری می باشند. سازمان ها قادر هستند تا به راحتی سفارشات، فروش و پخش محصولات و خدمات خود را ردیابی کرده و هماهنگی لازم بین بخش ها و واحدهای مختلف را ایجاد نمایند.

با استفاده از سیستم، تعاملات میان مشتریان، تامین کنندگان و پیمانکاران افزایش می یابد. راهکار ERP می تواند ارتباط یکپارچه و دقیقی را با سیستم های اطلاعاتی خارج از سازمان (مانند بورس، بانک ها، وزارت خانه ها، سازمان های مالیاتی و بیمه ای و همچنین نهادهای مرتبط با آنها) برقرار نماید و پاسخگویی سریعتری را به نیازهای داخلی و خارجی سازمان به صورت لحظه ای فراهم آورد.

پیادهسازی راهکار ERP در حوزه عملیاتی، موجب تسریع در انجام صحیح فعالیتها و کاهش دوبارهکاریها میشود. کاهش هزینهها در پردازش اطلاعات، خرید، فروش، پشتیبانی ، تدارکات و دورههای نگهداری تجهیزات نیز از اثرات مستقیم استفاده از این سیستم ها هستند. از یک سو کاهش هزینه و از سوی دیگر کاهش زمان تحویل/ توزیع کالا و انبارداری و ثبت اطلاعات مالی، سبب افزایش راندمان کاری کارکنان و به تبع آن افزایش راندمان سازمانی خواهد شد.

راهکار ERP با ایجاد استانداردها و فرآیندهای یکنواخت، توان سازمان در کنترل فرآیندها را بهبود میبخشد. به عبارت دیگر، سازمانها با بکارگیری ERP، اطلاعات را با سرعت و دقت بیشتری دریافت می کنند.

فناوریهای مورد استفاده در ERP های نوین،در عین اینکه امنیت را به نحو موثرتری برقرار میکنند، امکان تعامل این نرم افزارها با دیگر نرم افزارهای درون و بیرون سازمانی را نیز به سهولت امکان پذیر میسازند . حفظ و ارتقاء امنیت تبادل اطلاعات در بستر زیرساختهای شبکهای، نیازمند استفاده از فناوریهای کارآمد و به روز است که در راهکارهای ERP نوین به خدمت گرفته میشوند.

راهکار ERP امکاناتی را فراهم میآورد تا نرم افزارهای دارای ارزش افزوده بالا (همچون نرم افزارهای حوزه هوشمندی کسب و کار) نیز قادر به نصب و راه اندازی در کنار ERP و استفاده از دادههای یکپارچه این سیستم باشند. همچنین، امکان توسعه و اضافه کردن محدود افزونههایی جدید به نرم افزار اصلی نیز از طریق راهکار ERP ممکن است.

ویژگی یکپارچگی ذاتی ماژولهای ERP، سبب کاهش میزان آموزش مورد نیاز برای کار با سیستم و مدیریت سازمان میشود.

راهکاران همکاران سیستم، راهکاری جدید است که مبتنی بر ERP تولید شده و با پوشش دادن ویژگیهای یک ERP استاندارد و به روز، ارتباط مناسبی را بین اطلاعات واحدهای مختلف سازمان ایجاد کرده و اطلاعاتی یکپارچه و منسجم برای تصمیمگیری اثر بخش را در اختیار سازمان قرار میدهد. راهکاران به شما امکان اتوماتیک کردن فرایندهای کسب و کار را میدهد. بسیاری از فعالیتهای پایهای کسبوکار در این راهکار پیادهسازی شده است و شما میتوانید علاوه بر فرایندهای از پیش تعریف شدهای که در سیستم قرار گرفتهاند، فرایندهای جدید خود را ایجاد و یا فرآیندهای موجود را تغییر دهید. در راهکاران همکاران سیستم ، پارامترهای فراوانی طراحی شده است که با تغییر آنها مشتریان میتوانند نرمافزار را آنطور که خودشان نیاز دارند، تنظیم و پیکربندی کنند. علاوه برآن، امکان متناسبسازی نیز در این راهکار پیش بینی شده است. راهکاران بصورت کاملا تحت وب طراحی شده است و از به روزترین فناوری های توسعه نرم افزار بهره میبرد. برای آشنایی بیشتر با این راهکار، به صفحه راهکاران مراجعه بفرمائید.دریافت

به اعتقاد یک فعال کارگری، همراهی دولت با کارگران برای افزایش دستمزد چند درصد بیشتر از نرخ تورم کارساز نیست و دولت باید برای بالا رفتن قدرت خرید کارگران چاره اساسی بیندیشد.

حمید حاج اسماعیلی ـ در گفتوگو با ایسنا، اظهار کرد: در سالهای گذشته علیرغم آنکه تلاش شده تا دستمزد کارگران در شورای عالی کار دوسه درصد بیشتر از نرخ تورم افزایش یابد، ولی متاسفانه این کار قدرت خرید کارگران را افزایش نداده، لذا تغییر خاصی که از آن به عنوان یک رویکرد جدید در فرایند تعیین مزد کارگران یاد کنیم، اتفاق نیفتاده است.

وی ادامه داد: رویه دولتهای یازدهم و دوازدهم بر این بوده است که افزایش مزد کارگران دو سه درصد بیش از نرخ تورم باشد و تا پایان دولت دوازدهم این رویه تکرار خواهد شد. اما آنچه مهم است ما باید دنبال این باشیم که وضعیت معیشتی خانوارهای کارگری نسبت به گذشته رفته رفته شرایط بهتری پیدا کند.

به گفته این فعال کارگری، علیرغم اینکه هر سال در شورای عالی کار دستمزد کارگران نسبت به نرخ تورم افزایش داده میشود، ولی فقیرتر شدن کارگران را شاهد هستیم که نشان میدهد کارگران در کشور مزد واقعیشان را دریافت نمیکنند و شرایط اقتصادی با ثباتی برای تامین معیشت آنها نیست.

حاج اسماعیلی در عین حال پیشبینی کرد دستمزد سال آینده کارگران بین ۱۲ تا ۱۵ درصد افزایش یابد و افزود: با توجه به شرایطی که در سالهای گذشته وجود داشته افزایش مزد کارگران با این درصدها قابل پیشبینی است، ولی ما باید به دنبال تغییرات دیگری در شرایط اقتصادی باشیم تا وضع معیشت کارگران به طور جدی تقویت شود.

او تاکید کرد: نباید در شورای عالی کار تنها دنبال این مساله باشیم که دستمزد را چند درصد نسبت به تورم افزایش بدهیم، بلکه هدف ما باید رفع معضلات ساختاری و ریشهای در بازار کار باشد تا وضعیت کارگران بهبود یابد.

به گفته این کارشناس حوزه کار، اگر نیروی بیکار بسیار در کشور نداشتیم شاید قدرت چانهزنی ما با کارفرماها و دولت بالا میرفت، ولی متاسفانه نتوانستیم دولت را وادار کنیم که نقش حاکمیتی و نقشی را که قانون اساسی بر دوشش گذاشته در حمایت از نیروی کار بپذیرد و شورای عالی کار تنها برای افزایش چند درصد دستمزد با کارگران همراهی میکند که این امر کافی نیست.

مدیرعامل بانک کشاورزی اعلام کرد که احتمالا در سال جاری تا حدود ٣٥٠ میلیون دلار از محل منابع ارزی صندوق توسعه ملی به طرح های مربوطه پرداخت خواهد کرد.

به گزارش ایسنا، امروز(شنبه) اولین نشست خبری خدارحمی - مدیرعامل جدید بانک کشاورزی برگزار شد. وی اخیر با رفتن شهیدزاده مدیرعامل پیشین این بانک جایگزین وی شده بود.

وی در این نشست به مروری بر عملکرد بانک کشاورزی پرداخت. خدارحمی تاکید کرد که هدفگذاری اصلی این بانک تجهیز منابع است.

خدارحمی همچنین به عاملیت بانک کشاورزی در صندوق توسعه ملی اشاره کرد و در این باره گفت که امیدوارند تا پایان سال جاری تا ٣٥٠ میلیون دلار از محل منابع ارزی صندوق توسعه ملی به طرح های پذیرفته شده تسهیلات پرداخت شود.

برقراری ٩٣ رابطه کارگزاری

مدیرعامل بانک کشاورزی در ادامه به عملکرد این بانک در حوزه بین الملل بعد از برجام اشاره کرد و توضیح داد: قبل از توافقات هسته ای و اجرایی شدن برجام که فشار تحریم ها بر بانکهای ایرانی قابل توجه بود روابط کارگزاری ما به ١٠ مورد کاهش یافته بود، ولی بعد از لغو تحریم ها مذاکراتی انجام شد اکنون به ٩٣ رابطه کارگزاری افزایش یافته است. وی این راهم گفت که با ١٩٠ بانک در ٦٠ کشور مذاکره داشتهاند.

۱۴۰۰ میلیارد تومان از سود بدهکاران بانکی بخشیده شد

اما در قانون بودجه ۱۳۹۵ دولت طرحی را ارائه کرده بود که بتواند با استفاده از منبعی حدود ۴۵ هزار میلیارد تومان از محل مازاد حاصل از ارزیابی خالص داراییهای خارجی بانک مرکزی در سه بخش مهم یعنی افزایش سرمایه بانکها، تسویه بدهی دولت به بانکها و همچنین بخشودگی سود تسهیلات بدهکاران بانکی تا ۱۰۰ میلیون تومان اقدام کند که از این رقم حدود ۱۰ هزار میلیارد تومان برای بخشودگی سود در نظر گرفته شد و از پایان سال ۱۳۹۵ به مرحله اجرا درآمد و برخی از بانکها که دارای تسهیلات تکلیفی بودند، مشمول این قانون شدند.

بانک کشاورزی با توجه به تسهیلاتی که عمدتا برای کشاورزان پرداخت کرده و دارای معوقاتی از این بخش است، یکی از بانکهای اصلی مشمول قانون بخشودگی سود بدهکاران بانکی زیر ۱۰۰ میلیون شد.

تازهترین عملکردی که خدارحمی مدیرعامل بانک کشاورزی در نتیجه این قانون اعلام کرده است، نشان میدهد که حدود ۱۴۰۰ میلیارد تومان از سود بدهکاران بخشیده شده که البته طبق قانون قرار بود بدهکاران اصل تسهیلات را یکجا پرداخت کرده و بانکها هم جرایم دیرکرد را ببخشند.

بنا بر توضیحات خدارحمی با توجه به اولویتبندی که برای تسویه تسهیلات معوق بدهکاران انجام شد، تاکنون حدود ۱۲۵ هزار پرونده در بانک کشاورزی تعیین تکلیف شده است که بر این اساس حدود ۲۲۰۰ میلیارد تومان از معوقات خود را وصول کردهاند. این مبلغ سود حدود ۱۴۰۰ میلیاردی را در بر میگرفته که با توجه به قانون بودجه دولت آن را تقبل کرده است.

هفتمین طرح دورهای باشگاه مشتریان بانک آینده بانام «هرآرزویی درآینده برآورده میشه»،ازتاریخ 10 آبان ماه آغازشده وتا تاریخ 22 بهمنماه سال جاری ادامه دارد.

برای برآورده کردن آرزوها، 15 (پانزده) میلیاردریال جایزه به این دوره اختصاص یافته است هفت میلیاردریال از این میزان جوائز،آن شامل یک جایزه بزرگ سه میلیاردریالی ومیلیونهاجایزه ارزنده دیگراست که بامشارکت مشتریان وباپاسخ دادن وانتخاب فهرستی ازجوایزکه ازطریق کانالهای ارتباطی دراختیارشان قرارمیگیرد؛ مشخص خواهدشد.

ضمنا، مبلغ هشت میلیاردریال باقیمانده ارزش جوائز،به صورت اختصاصی باانجام قرعهکشی میان مشتریان هرشعبه،به ایشان اهداخواهدشد.

شایان ذکر است؛ سـازوکارامتیازدهی دراین دوره از برگـزاری باشگاه مشـتریان بانک آینده تغیـیرکرده است؛به طوریکه مشتریان براساس نوع سپرده (باتوجه به مشخصات مندرج درسامانه اینترنتی باشگاه مشتریان) وتعدادتراکنشهای بانکداری الکترونیکی،امتیازکسب کرده تاباکسب حداقل 2500 امتیاز، شانس خودرادربرنده شدن درقرعه کشی جوایزاین طرح،افزایش دهند.

گفتنی است؛ علاوه براین درطول این طرح،پنج برنامه تشویقی باموضوعات مختلف مانند:طرح تشویقی به مناسبت«میلاد پیامبر گرامی(ص)،طرح تشویقی«هوای پاک امتیازه» و«جشنواره یلدا»، باجوایز جداگانه، برگزارشد.

یادآور میشود؛ با توجه به نزدیک شدن به روزهای پایانی این طرح، مشتریان عزیز به منظور کسب امتیاز بیشتر و افزایش شانس برنده شدن در قرعه کشی جوایز استثنایی این دوره، میتوانند، با افتتاح حساب جدید یا افزایش موجودی و تعداد تراکنش های بانکداری الکترونیکی بانک آینده، شانس خود را برای برنده شدن، افزایش دهند.

علاقه مندان؛ برای کسب اطلاعات بیشتربه شعب بانک آینده در سراسر کـشور مراجعه و با مرکز ارتباط بانک به شمـاره 27663200-021 تماس حاصل فرمایند.

همچنین، سامانه اینترنتی باشگاه مشتریان بانک آینده به نشانی:ba.efarda.irدر دسترس مشتریان عزیز، برای کسب هر گونه اطلاعات، درباره این طرح است.

به گزارش اخبار بانک به نقل از خانه ملت، مسعود پزشکیان با اشاره به

برگزاری نشست روز چهارشنبه نمایندگان سران سه قوه برای پیگیری مشکلات

موسسات مالی و اعتباری، اظهار داشت: بحثی که در این جلسه داشتیم این بود که

تا آخر بهمن ها تصمیم هایی که برای سپرده های 100 میلیون تا 200 میلیون

تومانی گرفت شده است، تعیین تکلیف شود.

تشکیل گروهی برای ارتباط با مردم

عضو هیات رئیسه مجلس شورای اسلامی با بیان اینکه همه موسسات مالی که به

مشکل برخورده اند تکلیف سپرده گذاران 100 میلیون را پرداخت کنند، ادامه

داد: تا پایان بهمن ماه نباید دغدغه ای در خصوص سپرده های 100 تا 200

میلیون تومان داشته باشیم.

نماینده مردم تبریز، آذرشهر و اسکو در مجلس دهم شورای اسلامی با اشاره به

تصمیم دیگر نمایندگان سران سه قوه بیان داشت: همچنین برای اینکه در جریان

دغدغه ها و صحبت های سپرده گذاران قرار بگیریم، تیمی برای ارتباط و

پاسخگویی به مردم برای موسسات مختلف در محل هایی ایجاد می شود.

برگزاری جلسات با حضور نمایندگان سپرده گذاران و رسانه ها

وی ادامه ادامه : این تیم ها به مشکلات سپرده گذاران گوش می دهند اگر می

توانستند دغدغه ها را حل کنند اگر در توان و اختیار آنها نباشد، موضوع را

به رده بالاتر ارجاع می دهند. همچنین این گروه باید نمایندگان از سپرده

گذاران مختلف را برای ارتباط با نمایندگان سراه سه قوه شناسایی و انتخاب

کنند تا بتوانیم با آنها به صورت مستقیم نیز ارتباط داشته باشیم و جلساتی

با حضور نمایندگان سپرده گذاران برگزار کنیم.عضو کمیسیون بهداشت و درمان

مجلس شورای اسلامی بیان داشت: در جلسات با حضور نمایندگان سپرده گذاران،

رسانه ها نیز حضور خواهند داشت تا هر کسی هر حرفی دارد بزند و مشخص شود

مطلب را چه قوه ای، دولت، مجلس یا قوه قضاییه آن را پیگیری کند.

تشکیل گروه تسویه و شناسایی اموال موسسات مالی

پزشکیان در ادامه گفتوگو با خبرنگار خبرگزاری خانه ملت، به تصمیم گیری

دیگر این نشست نمایندگان سران سه قوه برای پیگیری موسسات مالی، اظهارداشت:

همچنین مقرر شد برای تسویه یک و دو درصدی سپرده های بالای 200 میلیون تومان

گروه تسویه ای به سرعت شکل بگیرد، این گروه تسویه، علاوه بر گروهی است که

صاحبان موسسات مالی تشکیل داده اند و امورات را کش داده اند، است.

وی توضیح داد: این گروه با حضور نمایندگان، بانک ها، قوه قضاییه و نماینده

سپرده گذاران تشکیل می شود تا اموال موسسات مالی شناسایی شود، توسط قوه

قضایی برگردانده و به قیمت واقعی به فروش برسد، تاکید داریم که نباید اموال

در حراجی فروخته شود.

نایب رئیس مجلس شورای اسلامی با بیان اینکه باید تا پایان بهمن ماه تکلیف

سپرده های زیر 200 میلیون تومان تعیین شود، اظهار داشت: در گام نخست اصل

سپرده به مردم برگردانده می شود و پس از شناسایی اموال در صورتی که پولی

باقی بماند سود سپرده ها نیز پرداخت می شود اما این کار نیاز به همکاری

سپرده گذاران، قوه قضایی، دولت، مجلس و وزارت اطلاعات دارد.

هجمه های مذبوحانه شبکه های مجازی معاند به نظام بانکی کشور

شبکه های مجازی معاند، نظام بانکی کشور را هدف هجمه های خود قرار داده اند. این شبکه ها هر روز شایعه ای کذب و بی اساس را درباره یکی از بانک های کشور، علی الخصوص بانک های خصوصی منتشر می کنند. هدف آن ها از این شایعه پراکنی ها سلب اعتماد عمومی از بانک هاست که از سنگرهای مهم پاسداری از اقنتصاد کشور و کمک به تحقق اهداف اقتصاد مقاومتی، افزایش تولید داخلی و ایجاد اشتغال محسوب می شود. گردانندگان شبکه های مجازی معاند که در تلاش های خود برای ایجاد آشوب و بی نظمی در کشور ناکام مانده اند با پی بردن به نقش بسیار حساس بازار پولی و بانکی در توسعه اقتصادی کشور و تامین منابع برای کارآفرینان و بنگاه ها ی اقتصادی، انواع دروغ پردازی ها و شایعه پراکنی ها درباره بنیه مالی بانک های ما را در دستور کار خود قرار داده اند.

این در حالی است که به رغم ادامه برخی تحریم های اقتصادی و بانکی علیه کشور ما، امروز بانک های ما با خلق خدمات و محصولات نوین و ابتکاری و بهره گیری از تکنولوژی پیشرفته بانکداری الکترونیکی، جای پای محکم تری در جامعه و در افکار عمومی پیدا می کنند تا جائی که به رغم همه این سمپاشی ها و شایعه پراکنی ها، برخی از بانک های خصوصی ما در رتبه بندی موسسات پولی و مالی معتبر جهان مثل موسسه بنکر به رتبه های بالای دست یافته و جایگاه خود را در نظام بانکی جهان ارتقا داده اند. تمامی این موفقیت ها حاصل اعتماد تزلزل ناپذیری است که مردم به نظام بانکی و بانک های مجاز کشور دارند. بانک هایی که تحت نظارت بانک مرکزی و در چارچوب قوانین و مقررات رسمی کشور به فعالیت مشغول اند و نقش اساسی در ایجاد ارزش افزوده برای اقتصاد کشور ایفا می کنند. به کلام دیگر امروز بانک های دولتی و خصوصی ما قابل اعتمادترین مامن برای حفظ و حراست از سرمایه های مردم به حساب می آیند و شایعه پراکنی های شبکه های مجازی معاند قادر به ایجاد کمترین تزلزل در اعتماد مردم نسبت به نظام بانکی نیستند.

شاید بتوان مهمترین مشکل انسان امروزی در کشوری با مختصات و مشخصات ایران را انبوهی اطلاعات و ضروریترین مهارت مورد نیازش را، مهارت تشخیص اطلاعات درست از غلط و به عبارتی انتخاب اطلاعات دانست.

در این وضعیت بغرنج، رسانهها - اعم از دیداری، شنیداری، مکتوب و مجازی - هم با تهدیدهای بالقوه مواجهند و هم با فرصتهای طلایی. تهدید بالقوهشان ناظر به از دست دادن سرمایه اجتماعیشان - یعنی خیل مخاطبان - و فرصت طلاییشان به معنی افزایش اعتماد و اقبال اجتماعی - به معنی افزایش مخاطب - است.

در دورۀ «هر انسان، یک رسانه» و در زمانه «رسانه بازی» و «رسانه سازی» برخی ابزارهای رسانهای - به طور مشخص شبکههای اجتماعی - خواسته یا ناخواسته ارکان حیاتی و هویتی کشور را به بازی گرفتهاند و بدون توجه به آثار و تبعات این «خبر بازی» و «خبرسازی» به انتشار مطالبی میپردازند که در هیچ دستگاه عقلی و انسانی، قابل پذیرش نیست.

در تهران، برف سنگینی میبارد، تمام امور تحت تأثیر قرار میگیرند، از جمله پرواز هواپیماها دچار اختلال و تأخیر میشود. مسافران در فرودگاه در بلاتکلیفی آزاردهندهای قرار میگیرند، به طور طبیعی اعتراض میکنند. این اعتراض در داخل سالنهای انتظار بروز مییابد. در آن سالن چند بانک کشور شعبه و دستگاه خودپرداز هم دارند. خبری که تولید و منتشر میشود، ورشکستگی بانکی را اعلام میکند که شعبه و دستگاه خودپردازش در محل اعتراض مسافران بلاتکلیف به تأخیر در پرواز هواپیماست!!

آیا این «خبر بازی» و «خبر سازی» نیست؟ آن بانک که قریب 90 سال است در افزایش اعتماد اجتماعی و سرمایه اجتماعی کوشیده است، قربانی چه چیزی میشود؟! جز بیاخلاقی؟ جز فهم نادرست از یک رویداد؟!

در این وانفسا که آلودگی هوا به ناکارآمدی دولت ربط داده میشود!! و در زمانهای که تسویه حسابهای شخصی در ملأعام و در رسانههای مجازی انجام میشود، وضعیت سرمایه اجتماعی، اعتماد عمومی به دستگاهها و سازمانهای خدماتی و حساس چه میشود؟

آنها که مدام رویاهای غیرانسانی و غیراخلاقی و مغرضانه خود را، در قالب خبر، گزارش و عکس منتشر میکنند و البته با ناشیانهترین روشها، سعی در ناامیدسازی و مأیوس کردن مردم نسبت به شرایط اقتصادی، وضعیت بانکها و بازار پول و سرمایه - به رغم سامان دهی بازار غیر متشکل پولی توسط دولت و بانک مرکزی - دارند، آیا فقط لحظهای به آثار و تبعات اقداماتشان میاندیشند؟

کانالهای تلگرامی در اختیار دشمنان این مرز و بوم و رسانههای مزدبگیر و تابلودار بیگانه که هرلحظه، خبر ورشکستگی و خروج منابع از فلان بانک را در بوق میکنند، تا چه اندازه وجاهت رسانهای و اجتماعی دارند؟

حتماً در دستگاههای عالی نظارتی، امنیتی، نظامی و انتظامی کشور، این امور پایش و رصد میشوند و حتماً اقدامات لازم برای جلوگیری از این مسمومسازی گسترده فضای ذهنی جامعه انجام میشود امّا روی سخن در این مقال، با کسانی است که بدون داشتن مهارت انتخاب اطلاعات و بدون کمترین معرفت رسانهای، اخبار دروغ و ناامیدکننده عوامل صهیونیسم و امپریالیسم جهان را بازنشر میکنند.

در هر جامعهای با هرشرایطی، حتماً اشکالاتی وجود دارد. هر حکومت و هر دولتی، حتماً نارسایی و کاستی و نقص دارد. آیا راه رفع مشکلات، انعکاس نارساییها، بیان کاستیها، انتقاد و آگاهسازی افکار عمومی، دروغسازی و سلب اعتماد اجتماعی به نهادهای اقتصادی و مورد اعتماد مردم است؟

تکلیف با کانالهای تلگرامی مزدور، سایتهای مزدور داخلی و خارجی و شبکههای گسترده آمریکایی - صهیونیستی مشخص است. روی سخن با خیل افراد و رسانههایی است که ناخواسته و از روی جهل به خدمت دشمنان دین و میهن و مردم در آمدهاند. باید از اینان پرسید اَین تَذهبون؟ به کجا میروید؟...

در آستانه ورود به چهل سالگی جمهوری اسلامی ایران، حداقل انتظار از رسانهها و مخاطبان میلیونی، بلوغی به اندازه چهل سال دشمنی دشمنان و مقاومت مردمان این دیار است. در دورهای که «رسانهسازی» و «رسانهبازی» بزرگترین بحران جامعه است و عده ای سخت میکوشند آدرس غلط بدهند و بحران را متوجه دارایی مادی و اجتماعی مردم کنند.

با استناد به چهل سال تجربه، با هم از این بحران نیز عبور خواهیم کرد، به شرطی که مهارت تشخیص و گزینش اطلاعات را بیش از پیش بیاموزیم و به کار بندیم.

علی ربیعی روز چهارشنبه در حاشیه نشست هیأت دولت گفت: 50 هزار نفر برای

دریافت این وام ثبت نام کرده بودند که در مرحله نخست، هشت هزار و 150 نفر

به بخشهای مربوطه معرفی شده اند.

به گفته وزیر تعاون کار و رفاه

اجتماعی، امسال از مبلغ 12 هزار میلیارد تومان پیش بینی شده در این طرح دو

هزار میلیارد تومان پرداخت خواهد شد البته این طرح طبق قواعدی پرداخت می

شود که منجر به اشتغال شود.

وی با اشاره به ارائه آموزش فنی و حرفه ای

به متقاضیان اظهار کرد:گروه مشاوران از زمان ثبت نام تا بازاریابی همراه

متقاضیان خواهند بود.

ربیعی خاطرنشان کرد: این طرح فردا همزمان در پنج استان کشور از گیلان آغاز خواهد شد.

وی همچنین درباره باز شدن جعبه سیاه کشتتی نفتکش سانچی اظهارکرد: جعبه

سیاه این کشتی امروز با حضور نمایندگان سازمان بنادر و دریانوردی، کشتیرانی

، طرف سوئدی سازنده کشتی و طرف پانامایی باز شد.

وزیر تعاون کار و رفاه

اجتماعی افزود: قرار بود جعبه سیاه دو کشتی( سانچی و کریستال) همزمان باز

شود که ما گفتیم ابتدا جعبه سیاه سانچی باز شود.

وی در پاسخ به این

سوال که گفته می شود عملیات جستجو در این کشتی با کندی صورت می گیرد گفت:

با توجه به وجود سم در کشتی نمی توانند داخل بروند رباتها هم فقط عکس می

گیرند که آن هم نمی توانند داخل کابین ها بروند.

ربیعی همچنین در پاسخ

به سوالی درباره شناسایی مقصر در این سانحه اظهار کرد: شکایت در دریا قواعد

خاصی دارد شرکتهای بیمه و حقوقی میزان خسارت را تعییین می کنند. در دریا

این طور نیست که یک طرف صد درصد مقصر باشد بلکه هر دو طرف را با درصدهای

متفاوت مقصر می گیرند.

وزیر تعاون ،کار و رفاه اجتماعی همچنین درباره

عنوان شهید خدمت به ملوانان جان باخته در سانحه کشتی سانچی گفت: آقای شهیدی

مسئله این را پذیرفته اند البته عنوان شهید خدمت هست و مزایا را خود شرکت

پرداخت می کند.

وی در پاسخ به سوال دیگری در خصوص ادغام صندوق فولاد با

صندوق بازنشستگان کشوری گفت: این طرحی است که در مجلس مطرح است. ادغام

مشکلی را در این زمینه حل نمی کند.

ربیعی افزود: به صندوق فولاد باید

دارایی هایی می دادند که بتواند در محل درامد آن خود را اداره کند متاسفانه

دارایی هایی را به صندوق دادند که عمدتا به این دارایی ها باید منابع مالی

تزریق شود و این مسئله باید اصلاح شود

وزیر تعاون کار و رفاه اجتماعی

خاطرنشان کرد: البته امسال دو هزار و 500 میلیارد تومان از محل مطالبات

صندوق پیش بینی شده است که احتمالا در مجلس هم به این رقم اضافه می شود.

وی با بیان اینکه ما نگرانی زیادی برای سال آینده در فولاد نداریم گفت:سال

آینده سال بی مساله ای خواهیم داشت و تلاش می کنیم سه ماه حقوق با یک ماه

پاداش را پرداخت کنیم و تا این لحظه هم هیچ عقب افتادگی نداریم.

وزیر

تعاون کار و رفاه اجتماعی همچنین در پاسخ به سوالی دیگر درباره اضافه شدن

شش ماه به سن بازنشستگی گفت:ایده های مختلفی در این زمینه وجود دارد این

صندوق وقتی نوشته می شده امید به زندگی کم بوده است در تمام دنیا هم

اصلاحات انجام شده است. هر چند اصلاحات هم سخت است

ربیعی تصریح کرد:

ما بنا نداریم یکباره در ایران این طرح انجام شود و محاسبات مردم به هم

بخورد و عدم آرامش ایجاد شود با این حال ایده های مختلفی وجود دارد.

وزیر

تعاون کار و رفاه اجتماعی همچنین از افزایش منابع سبد حمایت غذایی به 220

میلیارد تومان خبر داد و در خصوص پاداش وعیدی بازنشستگان هم گفت: در این

زمینه تامین منابع به طور کامل صوررت گرفته است و به موقع هم انجام می شود.

ربیعی گفت: الان هم شورای عالی کار تصمیماتی برای دستمزد 96 می گیرد و

چانه زنی ها دارد به سرانجام می رسد. سعی می کنیم امسال به شب عید نکشد.

وی با بیان اینکه استراتژی ما این است که (حقوق) به طور مستمر حتما از

تورم پیشی بگیرد اظهار کرد: با توجه هزار میلیارد تومانی که در نظر گرفته

شده امسال هم تا دو مییون تومان را درصد به درصد اضافه خواهیم کرد تا به

نوعی حقوق های پایین و بازنشستگان جدید بالاتر بیاید.

آنطور که عملکرد بودجه ۱۳۹۵ نشان میدهد، شرکت ملی گاز و همچنین شرکت ملی نفت حدود ۱۵ هزار میلیارد تومان از منابع ناشی از فروش فرآوردههای نفتی را به حساب خزانه واریز نکردهاند.

به گزارش ایسنا، در بودجه سال ۱۳۹۵ پیشبینی شده بود تا درآمد حاصل از فروش نفت و میعانات گازی حدود ۷۹ هزار میلیارد تومان باشد. به تازگی دیوان محاسبات جزئیات عملکردی در حوزه نفت و فرآورده های آن را که در قالب تفریغ بوده منتشر کرده که قابل بررسی است.

بر اساس این گزارش، مقدار نفت خام تولیدی در سال قبل (۱۳۹۵) حدود یک میلیارد و ۳۷۰ هزار بشکه و میزان میعانات گازی تولیدی معادل ۲۱۵ میلیون بشکه بوده است. از نفت خام تولیدی و موجود ابتدایی دوره ۷۶۵ میلیون بشکه به ارزش ۳۳ میلیارد و ۸۸۰ میلیون دلار صادر و ۶۰۹ میلیون بشکه تحویل پالایشگاهها شده است. همچنین از میعانات گازی تولیدی ۲۰۴ میلیون بشکه به ارزش ۹ میلیارد و ۴۰۰ میلیون دلار صادر و ۷۲ میلیون بشکه تحویل پالایشگاهها و پتروشیمیها شده و یا در بورس انرژی عرضه شده است.

مازاد وجوه حاصل از صادرات طبیعی نسبت به واردات بالغ بر ۶۴۰ میلیون دلار است. میزان تولید، صادرات و فروش داخلی نفت خام و میعانات گازی حاکی از آن است که از پیش بینی تولید یک میلیارد و ۳۷۶ میلیون بشکه نفت خام حدود یک میلیارد و ۴۱۸ میلیون بشکه محقق شده است که به ۱۰۳.۱ درصد میرسد. همچنین از ۲۸۰ میلیون بشکه پیش بینی شده برای میعانات گازی تا ۲۹۴ میلیون محقق شده که ۱۰۵ درصد است. در حوزه صادرات نیز ۷۶۵ میلیون بشکه نفت خام و ۲۰۴ بشکه میعانات گازی به طور کامل صادر شد. در فروش داخلی هم پیشبینی نفت خام ۶۱۱ میلیون بشکه بوده که ۶۰۹ میلیون آن و همچنین از ۷۶ میلیون بشکه میعانات گازی تا ۷۲ میلیون محقق شده است.

بدهیها و عدم واریزهای سال ۹۵

اما جزییات دیگری از فروش نفت و میعانات گازی براساس گزارش تفریغ دیوان محاسبات از این حکایت دارد که ۱۱ هزار و ۴۷۹ میلیارد تومان از منابع حاصل از فروش داخلی گاز طبیعی توسط شرکت ملی گاز تاکنون به حساب خزانه واریز نشده است. همچنین شرکت ملی نفت حدود ۴۴۷۹ میلیارد تومان بابت وجوه واریزی توسط شرکتهای پتروشیمی از محل ارزش خوراک دریافتی را به خزانه واریز نکرده است.

از سویی دیگر شرکت ملی پالایش و پخش فرآوردههای نفتی ایران از مجموع ارزش نقدی خوراک دریافتی از شرکت ملی نفت ایران حدود ۷۲۰۲ میلیارد تومان بدهکار است. همچنین شرکتهای پتروشیمی از مجموع ارزش نقدی خوراک دریافتی از شرکت ملی نفت با احتساب وصولیهای سال ۱۳۹۶ بابت مانده تسویه نشده ارزش خوراک دریافتی حدود ۲۶۶ میلیارد تومان بدهکار است.

شاخص کل بازده نقدی و قیمتی بورس اوراق بهادار تهران ۲۹۷ واحد رشد کرد و به رقم ۹۹ هزار و ۵۲۲ واحدی رسید. همچنین شاخص کل هموزن با ۷۴ واحد رشد به رقم ۱۷ هزار و ۵۱۳ واحدی رسید.

شاخص آزاد شناور نیز با ۱۰۲ واحد افزایش، عدد ۱۰۶ هزار و ۸۳۹ را تجربه کرد و شاخص بازار اول و دوم هر یک به ترتیب ۱۰۲ و ۱۲۰۴ واحد افزایش یافتند.

صنایع پتروشیمی خلیج فارس، سرمایه گذاری غدیر و پتروشیمی جم سه نمادی بودند که بیش از دیگر نمادها سعی کردند نماگر بازار سرمایه را تقویت کنند، اما در طرف مقابل ملی صنایع مس ایران، بانک مسکن و ایران خودرو بیشترین تاثیر کاهنده را برروی شاخصها داشتند.

امروز در گروه خودرو و ساخت قطعات بیشتر سهمها کاهش در قیمت پایانی را تجربه کرده این افت قیمت عمدتا کمتر از دو درصد بود هرچند که نمادهایی هم بودند که توانستند بیش از چهار درصد با رشد قیمت پایانی مواجه شوند.

سفیر اتریش در ایران گفت:ایران و اتریش تاریخ ۵۰۰ ساله ای در تعامل بایکدیگر دارند و امروز این تعاملات رو به گسترش است.

به گزارش ایسنا، اشتفان شولتز دوشنبه شب در جشنواره غذاهای اتریشی که با حضور دیپلماتهای داخلی و خارجی برگزار شد از علی اصغر مونسان رئیس و رئیس سازمان میراث فرهنگی، صنایع دستی و گردشگری، محمد حسن طالبیان معاون رئیس سازمان میراث فرهنگی، صنایع دستی و گردشگری برای همکاری در برگزاری این جشنواره قدردانی کرد.

وی با اشاره به صعودی که به کوه دماوند داشته است؛گفت: از شدت ترس چالش پیش رو زانوهایم میلرزید ولی خوشحال هستم بگویم که 175 سال پیش کوهنوردان اتریشی توانستند دماوند را فتح کنند.

سفیر اتریش خاطرنشان کرد: ما در سال جاری سال 2018 جشنواره غذا را آغاز خواهیم کرد که یک سال طلایی در روابط اتریش و ایران است .

شولتز در ادامه باشاره به فرش دست باف ایرانی که از روی یک اثر هنری اتریشی بافته شده است،افزود: رنگ اصلی این فرش دست بافت طلایی است و از طلا بافته شده است.

وی ادامه داد:این فرش دست باف توسط یک هنرمند ایرانی و از روی اثر گوستاو کلامت نقاشی معروف بافته شده است.

این دیپلمات اتریشی بابیان اینکه روابط دوجانبه تهران و وین مستحکم و بر اساس یک تاریخ ۵۰۰ ساله که بر مبنای ارتباطات دیپلماتیک بنا نهاده شده است افزود: ۱۶۰ سال پیش به روابط دیپلماتیک ما کامل ارتقا یافت.

شولتز ادامه داد: علاوه بر جشنواره غذا ، ما شصد و مین سالگرد انجمن فرهنگی اتریش در تهران را جشن می گیریم که می توان آنرا بزرگترین حضور قدرت نرم اتریش در کل خاورمیانه دانست.

وی با موفقیت آمیز خواندن مذاکرات هسته ای خاطرنشان کرد: ما از ایران درخصوص برجام حمایت می کنیم زیرا برجام را عاملی برای خروجایران از انزوای اقتصادی می دانیم.این سیاست اتریش بوده است و ما نقش خود را برای حفظ و مذاکرات هسته ای به نفع جهان و به نفع مردم ایران ایفا خواهیم کرد.

این دیپلمات اتریش یکی از نقاط قوت اصلی روابط دوجانبه بین ایران و اتریش را روابط گسترده ملت ها دانست و افزود: در۳۰ دهه گذشته سی هزار نفر با ریشه های ایرانی در اتریش زندگی و ۳۸۰ اتریشی هم در ایران زندگی و کار می کنند. این روابط غیر رسمی، در توسعه روابط اجتماعی ،فرهنگی و اقتصادی بین تهران و وین کمک می کند،همچنین ما همکاری های قابل ملاحظه ای در بخش های کسب و کار، تحقیق و دانشگاه، رشته های پزشکی و گردشگری داریم.

سفیر اتریش در ایران با بیان اینکه غذا ها بخشی از فرهنگ هر کشور هستند گفت:توسعه گردشگری غذا باعث رونق دامداری، کشاورزی و اقتصاد می شود.

در ادامه این جشنواره طالبیان گفت: مناسبات تهران و وین به دلیل مواضع منطقه و جهانی دوکشور و نزدیکی دیدگاهها از جایگاه خاصی برخوردار است.

وی ادامه داد:تعاملات و همکاری های فرهنگی ایران و اتریش از ویژگی تعاملات دو کشور است که بر همکاری های آنها هم اثر گذاشته است.

معاون رئیس سازمان میراث فرهنگی گفت:در پسا برجام گام های بلندی در روابط دوکشور برداشته شده و تلاش های سفیر اتریش این تعاملات را بیش از پیش به نمایش گذاشته است. همچنین در جریان سفرهای متقابل سند های امضا شد که انرژی،اقتصادی ، فرهنگی،توریسم و .. از آن ها جمله هستند.

وی با اشاره به افتتاح خط پروازی از اتریش به تهران، اصفهان و شیراز گفت: افزایش پروازهای بین دوکشور هم از جمله تلاش هایی است که انجام شده اند. علاوه براین در حوزه های میراث فرهنگی هم یادداشت همکاری هایی بین دوکشور به امضا رسیده است.

طالبیان، غذا را میراث ناملموس خواند و گفت: در عرصه گردشگری به واسطه معرفی جاذبه ها در فضای مجازی و تغییرخواست گردشگران باعث شده است تا بسیاری از گردشگران به دنبال تجربه غذاهای گوناگون باشند.

وی گفت: تحقیقات و نظرسنجی های جهانی نشان می دهد که پس از غذا و طبیعت،غذا سومین هدف از گردشگری است و این دسته از گردشگران ۵۰ درصد از پول خود را صرف تجربه غذاهای جدیدی می کنند.

توجه به فرهنگ و دانش غذا ظرفیت های فروان محلی،صنایع غذایی،گردشگری و کشاورزی ایجاد می کند.

وی در پایان تاکید کرد: ایران با داشتن تنوع فرهنگی قومی می تواند مقصد خوبی برای گردشگری غذا باشد.

این جشنواره فرصت خوبی برای آشنایی ایرانیان با فرهنگ و غذای اتریش باشد .

در حاشیه این مراسم از فرش طلایی دست بافت ایرانی رونمایی شد و پس از جشنواره غذا های اتریشی با حضور سفیر اتریش و مسئولان میراث فرهنگی کشورمان افتتاح شد.

نایب رییس مجلس مراکش با بیان این که روابط تهران و رباط در سطح دیپلماسی، سیاسی و اقتصادی به حالت طبیعی خود بازگشته است، تصریح کرد: مسائلی که قبل از این در روابط دو کشور پیش آمده ابری تابستانی و گذرا بوده و از بین رفتهاند .

عبدالواحد الانصاری، در گفتوگو با ایسنا در پاسخ به این سوال که به تازگی شاهد این هستیم که سفیر مراکش به تهران بازگشته است و به نظر می رسد عزمی برای گسترش روابط دو کشور به وجود آمده است، نظر شما در رابطه با این موضوع چیست؟ گفت: صد البته، از نظر ما مسائلی که قبل از این پیش آمد ابری تابستانی و گذرا بود و این مسائل از بین رفتند و روابط ما در سطح دیپلماسی، سیاسی و اقتصادی به حالت طبیعی خود باز گشته است .

وی افزود: امیدواریم که این روابط عمیقتر و ثمربخشتر شود و به سود دو کشور، جامعه اسلامی، مساله فلسطین و دیگر مسائل مشترک باشد.

این مقام مراکشی در پاسخ به این سوال که به نظر شما مهمترین مانعی که باعث میشود کشورهای اسلامی با هم همکاری کنند و در پیشبرد خواستههای جهان اسلام حرکت کنند، چیست، گفت: به نظر من اکنون زمان مناسبی برای صحبت کردن در مورد مسائل منفی نیست، ما امیدواریم که مسائل مثبت گسترش یابند و به نظر من اکنون صحبت کردن در مورد مسائل مثبت مهمتر از مسائل منفی است و نمیتوان مسائل منفی را پشت سر گذاشت مگر اینکه مسائل مثبت و همکاریها را تقویت کنیم.

وی تصریح کرد: سیزدهمین کنفرانس بینالمجالس کشورهای اسلامی زمینههای مثبت زیادی را در مورد گفتوگوی آزاد در مورد روابط سیاسی در جهان اسلام ، مسائل مربوط به جوامع اسلامی از جمله زن و کودک و همچنین مسائل اقتصادی و برگزاری دیدارهای دوجانبه و برادرانه ایجاد کرد.

نایب رییس مجلس مراکش در رابطه با احتمال سفر هیات ایرانی به مراکش و یا بالعکس، گفت: من از این موضوع هیچ اطلاعی ندارم ،در دیدار با علی لاریجانی رییس مجلس شورای اسلامی ایران دو طرف تاکید داریم که روابط اقتصادی باید گسترش یابد و مسئولان اقتصادی باید سفرهای متقابلی داشته باشند و طبیعتا ما خواستار همکاری با کشورهای اسلامی هستیم و این مساله به اهداف و انگیزهها در آینده بستگی دارد.

الانصاری در رابطه با اظهارات نژادپرستانه دونالد ترامپ در مورد کشورهای آفریقایی، خاطرنشان کرد : اظهارات ترامپ غیر مسئولانه، احمقانه، در تضاد با قوانین بینالمللی و حقوق بشر است ، این سخنان در تضاد با تعالیم اسلامی و در تضاد با سادهترین معاهدات بینالمللی است. بنابراین ما تمام اظهارات نژادپرستانه و توهین ترامپ به ملتهای آفریقایی و دیگر ملتها را محکوم میکنیم.

مرکز ملی پایش و هشدار سریع گرد و خاک خوزستان هواشناسی خوزستان با صدور اطلاعیهای از فعال شدن کانونهای داخلی و وقوع گرد و غبار در مناطقی از استان در روز سهشنبه خبر داد.

به گزارش ایسنا، اطلاعیه شماره 34 مرکز ملی پایش و هشدار سریع گرد و خاک هواشناسی استان خوزستان که امروز ( دوم بهمنماه) صادر شده، آمده است:

"با توجه به وجود گرادیان فشار، وزش بادهای قابل ملاحظه و امکان فعال شدن کانونهای داخلی برای ساعاتی از اواسط روز سهشنبه در مناطقی از جنوب، مرکز و غرب استان انتظار کاهش دید افقی وجود دارد که با کاهش سرعت باد، انتظار بهبود کیفیت هوا را خواهیم داشت."

پژوهشگران یکی از شرکتهای دانشبنیان با استفاده از نانو الیاف موفق به تولید فیلترهایی با کاربردهای آزمایشگاهی شدند که به گفته آنها این فیلترها قادر به حذف آلایندهها با حجمها و سایزهای مختلف هستند و بسیاری از مشکلات آزمایشگاههای بیولوژیک را حل میکنند.

دکتر محسن مصلحی در گفتوگو با ایسنا، با بیان اینکه در این مطالعات موفق به تولید فیلترهایی با عنوان "فیلترهای سرنگی" شدیم، گفت: طراحی این فیلترها به این صورت است که در تولید این نوع فیلتر به سرنگی متصل میشود و به این ترتیب میتوان محتوای سرنگ را تحت فیلتراسیون قرار داد.

وی با اشاره به جزئیات این فیلترها، اظهار کرد: این فیلترها را در ابعاد یک دهم، دو دهم و 4 دهم میکرون در دو دسته آبدوست و آب گریز و همچنین مقاوم به حرارت را تولید کردیم.

مصلحی با تاکید بر اینکه در تولید فیلترهای سرنگی از فناوری نانو الیاف استفاده شد، یادآور شد: فناوری مورد استفاده در تولید این نوع فیلترها در سطح فناوریهای نوین است که توسط تیم تحقیقاتی ما تولید شده و نتایج آنالیزهای به دست آمده رضایت بخش بوده است.

این محقق کاربرد این نوع فیلترها را در آزمایشگاههای بیولوژیک دانست و در این باره توضیح داد: در داخل آزمایشگاههای بیولوژیکی محققان کارهای تحقیقاتی خود را در داخل محیطهایی اجرایی میکنند که حاوی ویروسها، باکتریها و میکرو ذرات با ابعاد حدود 2 دهم تا 4 دهم میکرون و حتی بزرگتر از میکرون است.

وی اضافه کرد: به دلیل اثرات آلایندگی این میکرو ارگانیزمها پژوهشگران همواره درصدد حذف این میکرو ارگانیزمها، ویروسها و ذرات از محیط هستند.

مصلحی با اشاره به مزایای فیلترهای سرنگی تولید شده نسبت به نمونههای موجود در بازار خاطر نشان کرد: غشاها و فیلترهای سرنگی موجود در بازار نمیتوانند به صورت مناسب حجمهای بالایی از این آلاینده را جدا سازی کنند ولی محصول تولید شده تا حدود زیادی قادر است حجمهای کم و یا زیاد ویروس، باکتری و میکرو ذرات مختلف با سایزهای مختلف را جداسازی کند.

این محقق به بیان سایر مزایای این فیلتر اشاره کرد و افزود: فیلتر تولید شده در کشور گرفتگی کمتری نسبت به نمونههای موجود دارد ضمن آنکه هزینه تولید آن کمتر است.

به گفته وی بازدهی بالای محصول و عملکرد بهتر را از دیگر مزایای این محصول نام برد و اظهار کرد: به دلیل آنکه فیلتر تولید شده دارای تخلخل کمتری است از این رو گرفتگی کمتری نسبت به نمونههای مشابه دارد.

مصلحی تاکید کرد: فیلترهای سرنگی برای کاربردهای تحقیقاتی در آزمایشگاه بیولوژیک و همچنین جدا سازی میکروب و باکتری از محیط آب قابل استفاده هستند.

مدیرکل دفتر پایش فراگیر سازمان حفاظت محیط زیست با اشاره به شناسایی ۳۱۰۰ صنعت آلاینده در سال گذشته، از نحوه هزینهکرد عوارض آلایندگی صنایع در شهرداریها انتقاد کرد و گفت: سازمان بازرسی کشور باید مشخص کند که مبالغ کلان ناشی ازعوارض آلایندگی صنایع صرف چه اموری میشود؟

شینا انصاری در گفتوگو با ایسنا، با اشاره به اینکه بر اساس پایشهای انجام شده در سال ۹۵، ۳۱۰۰ صنعت آلاینده در سراسر کشور شناسایی شده است،اظهارکرد: استانهای اصفهان، تهران و خوزستان به ترتیب بیشترین تعداد صنایع آلاینده را دارند.

وی ادامه داد: استان اصفهان با تعداد ۹۱۶ صنعت آلاینده و استان تهران با ۴۴۲ صنعت آلاینده مقامهای اول و دوم را از آن خود کردهاند همچنین استان خوزستان با ۲۳۹ صنعت آلاینده در مقام سوم قرار دارد. افزون بر اینها در استان خراسان رضوی ۲۰۰ صنعت آلاینده شناسایی شده است.

اعلام اسامی صنایع آلاینده به سازمان امور مالیاتی

مدیرکل دفتر پایش فراگیر سازمان حفاظت محیط زیست با اشاره به ضرورت کامل بودن مستندات این سازمان برای اعلام به عنوان صنایع آلاینده تصریح کرد: فهرست صنایع آلاینده توسط سازمان حفاظت محیط زیست به سازمان امور مالیاتی اعلام و در این فهرست اسامی، مستندات و گزارشهای لازم مبنی بر آلوده بودن صنایع نیز ارائه میشود.

صنایع آلاینده باید یک درصد از فروش خود را به عنوان عوارض آلایندگی به سازمان امور مالیاتی بپردازند

انصاری با بیان اینکه صنایع آلاینده باید یک درصد از فروش خود را به عنوان عوارض آلایندگی به سازمان امور مالیاتی بپردازند، گفت: پایش صنایع بهطور فصلی انجام میشود. دورههای مالیاتی نیز سه ماهه است و صنایع آلاینده هر سه ماه یکبار ملزم به پرداخت عوارض آلایندگی میشوند. در صورت ادعای صنایع مبنی بر رفع منابع آلاینده، نیروهای سازمان حفاظت محیط زیست یا آزمایشگاه معتمد، این صنایع را مورد پایش مجدد قرار میدهند و در صورت محرز شدن رفع آلودگی، اسم این صنعت از فهرست صنایع آلاینده خارج میشود.

وی افزود: سازمان حفاظت محیط زیست هر سه ماه یکبار فهرست منابع آلاینده را اعلام میکند و اگر صنعتی اقدام به رفع آلودگی کرده باشد، از این فهرست حذف میشود.

مدیرکل دفتر پایش فراگیر سازمان حفاظت محیط زیست در پاسخ به نحوه هزینهکرد عوارض آلایندگی صنایع اظهار کرد: تشخیص و احراز آلایندگی صنایع بر عهده سازمان حفاظت محیط زیست گذاشته شده است که این کار را با کمک ادارات کل محیط زیست استانها انجام میدهد اما نحوه هزینهکرد این مبالغ در اختیار سازمان حفاظت محیط زیست نیست و سازمان امور مالیاتی کشور - که وظیفه وصول عوارض آلایندگی صنایع را دارد - باید در این زمینه پاسخگو باشد.

پیشنهاد سازمان حفاظت محیط زیست برای هزینهکرد عوارض آلایندگی

انصاری با بیان اینکه طبق تبصره یک ماده ۳۸ قانون ارزش افزوده، مبالغ دریافتی از محل عوارض آلایندگی صنایع در اختیار شهرداریها و دهیاریها قرار میگیرد، تصریح کرد: هیچ اطلاعی نداریم که این مبالغ صرف چه اموری میشود. پیشنهاد سازمان حفاظت محیط زیست این است که حداقل بخشی از این عوارض آلایندگی به صندوق ملی محیط زیست واریز شود و این مبالغ صرف اعطای تسهیلات به صنایع آلاینده شود تا آلایندگی این صنایع تداوم نداشته باشد.

شهرداریها به عوارض آلایندگی به چشم منبع درآمد نگاه میکنند

وی با تاکید بر اینکه در هزینهکرد عوارض آلایندگی باید اولویت اول، رفع مشکلات صنایع آلاینده باشد، گفت: متاسفانه گاهی به دلیل حذف اسامی صنایع آلاینده برخی از شهرداریها به ما اعتراض میکنند چون به صنایع آلاینده به چشم منبع درآمد نگاه میکنند و اصلا دنبال رفع آلایندگی آنها نیستند در حالیکه باید عوارض آلایندگی توسط شهرداریها، صرف امور محیط زیستی شود.

مبالغ کلان ناشی از عوارض آلایندگی صرف چه اموری میشود؟

مدیرکل دفتر پایش فراگیر سازمان حفاظت محیط زیست تاکید کرد: سازمان بازرسی باید بر نحوه هزینه کرد عوارض آلایندگی توسط شهرداریها نظارت کافی داشته باشند تا این مبالغ صرف محیط زیست شهرها شود. هر چند که اگر تاکنون این مبالغ برای محیط زیست هزینه میشد، وضعیت محیط زیست کشور بسیار بهتر از اینها بود، ضمن اینکه مبالغ دریافتی از این محل بسیار کلان است.

ابوالفضل حسنبیگی عضو کمیته هستهای مجلس شورای اسلامی در گفتوگو با خبرنگار پارلمانی خبرگزاری تسنیم با اشاره به ارائه هشتمین گزارش وزارت امور خارجه از روند اجرای برجام به مجلس، گفت: در این گزارش به واقعیتهای اجرای آن و کارشکنیهای آمریکاییها در روند آن اشاره شده است.

وی افزود: براساس برنامهریزیهایی که در کمیته هستهای مجلس انجام دادهایم، قرار است هشتمین گزارش مجلس از روند اجرای برجام که از سوی وزارت خارجه به مجلس ارائه شده، در هفته جاری و در جلسه ویژهای در کمیسیون امنیت ملی مجلس مورد بررسی قرار گیرد.

عضو کمیته هستهای مجلس اظهار داشت: هنوز زمان دقیق بررسی هشتمین گزارش برجامی وزارت خارجه درباره روند اجرای برجام مشخص نیست، اما تا پایان هفته جاری بررسی آن را آغاز میکنیم.

حسنبیگی در پایان خاطرنشان کرد: گزارش نهایی مجلس از روند اجرای برجام، طبق هشتمین گزارش برجامی وزارت خارجه، پس از بررسی و بیان نقطهنظرات نمایندگان و اعضای کمیسیون امنیت ملی، تقدیم هیئترئیسه مجلس میشود؛ احتمالاً این گزارش در یکی از جلسات مجلس قرائت شود.

به گزارش خبرگزاری تسنیم، ایرج رهبر رئیس کانون سراسری انبوهسازان گفت: بعد از چندسال رکود در بازار مسکن انتظار هم این بود که رونق داشته باشیم. برای رونق در بازار مسکن باید قدرت خرید مردم تقویت شود.

رئیس کانون انبوهسازان گفت: تسهیلات بانکی صندوق یکم و تسهیلات بافتهای فرسوده و تسهیلات بانک مسکن در جهت تقویت قدرت خرید مردم متوسط به پایین بوده است.

مشکل اصلی برای شهرهای بزرگ و کلانشهرها بود که قیمت مسکن بالا بود و قدرت خرید پایین و مسکن وارد رکود شده بود اما در حال حاضر رونق در بازار مسکن دیده میشود که این را باید بهفال نیک گرفت تا رونق در بازار مسکن متوقف نشود.

او افزود: سعی دولت باید بر این باشد که دنبال رونق را بگیرد و اشکال و ایرادات را برطرف کند. نگرانی ما این است که این رشد قیمت بهسمت رشد تورمی نرود.

رهبر افزود: رشد قیمت و رونق بازار مسکن قابلیت برنامهریزی دارد که دولت با ابزارهایی که در دست دارد در مناطق کمتر توسعهیافته میتواند تمهیداتی ایجاد کند تا بازار مسکن به ثبات برسد.

او افزود: برای کاهش هزینههای ساخت مسکن سازندگان میتوانند از تکنولوژیهای جدید استفاده کنند تا قیمتها کاهش یابد و دولت نیز میتواند با کاهش مالیات و عوارض شهرداری به رونق کمک کند. مجلس هم در این زمینه تأکید در بافتهای فرسوده دارد اما در مجموع باید مدیریت دولت بهگونهای باشد که مسکن بهسمت سوداگری و سرمایهای نرود.

رئیس کانون سراسری انبوهسازان ادامه داد: بهتر است تسهیلات در بخش تولید و عرضه مسکن باشد. برخی معتقدند باید رونق در بخش خرید باشد اما بهتر است رونق در دو بخش تولید و خرید همزمان باشد که با مدیریت درست میتواند در کاهش هزینهها مؤثر باشد.

او گفت: قانون پیشفروش مسکن که در سال 89 مصوب شد، اشکالاتی داشت که مجلس میتواند در جهت رفع این مشکلات کمک کند. در این قانون اشاره شده اگر بخشی از ملک در رهن بانک باشد نمیتوان تسهیلات داد که این از جمله اشکالات در بخش فروش و واگذاری مسکن است. قانونگذار باید این مسائل را ببیند تا تولیدکننده بتواند راحتتر واحدها را در اختیار خریداران قرار دهد.

عباس شوکتی در گفتوگو با خبرنگار اقتصادی خبرگزاری تسنیم اظهار کرد: اگرچه در شرایط حاضر هیچ کدام از متغیرهای افزایش قیمت در بازار مسکن فراهم نیست اما برخی با ایجاد جو روانی میخواهند به مردم القاء کنند که چنانچه در سریعترین زمان وارد بازار نشوند، سال آینده با افزایش قیمتها مواجه خواهند شد در حالی که با قاطعیت اعلام میکنم که نهتنها مسکن در سال آینده گران نمیشود که حتی خریداران باید منتظر ارزانی باشند.

وی با بیان اینکه سال 97 برای سازندگان مسکن و ساختمان هم حامل خبرهای خوش است، افزود: کمیسیون تلفیق مجلس ممنوعیت افزایش تعرفههای دولتی در سال 97 را به تصویب رسانده است، بر این اساس دستگاههای موضوع ماده 5 قانون مدیریت خدمات کشوری و ماده 29 قانون برنامه ششم توسعه و شوراهای اسلامی شهر و روستا مکلفند بهگونهای اقدام و نظارت کنند که سال آینده تعرفه و عوارض بهای خدمات از جمله تعرفه مهندسان نظام مهندسی ساختمان و همچنین عوارض صدور پروانه افزایشی را تجربه نکند.

وی با اشاره به اینکه قطعاً جلوگیری از افزایش هزینههای ساختوساز یکی از عواملی است که باعث آرامش بازار مسکن میشود، ادامه داد: در دورههایی بهدلیل سیاستهای اشتباه، برخی سازندگان مسکن یکشبه راه صدساله را میپیمودند و مردم قربانی این وضعیت میشدند. حال با توجه به فاصله گرفتن قیمت مسکن از درآمد خانوارها و افزایش مداوم تعداد مستأجران، سازندگان باید دین خود را به مردم ادا کنند.

شوکتی تأکید کرد: در شرایط امروز لازم است سازندگان بهدور از ایجاد جو روانی برای گران شدن مسکن خانههای آماده را به بازار عرضه کنند و منتظر گرانی نباشند، همانطور که اشاره شد قطعاً سال 97 مسکن ارزانتر از امروز خواهد شد. بهفرض محال اگر هم گران شود، با عقبنشینی خریداران، کاهش قیمتها و ایجاد تعادل در بازار اتفاق میافتد.

محمود بهمنی عضو کمیسیون اقتصادی مجلس شورای اسلامی در گفتوگو با خبرنگار پارلمانی خبرگزاری تسنیم در واکنش به برخی اظهارنظرها مبنی بر اینکه گفته میشود، نوسان در بازار سکه و ارز طبیعی است، گفت: نوسان و هرگونه افزایش قیمت در بازار سکه و ارز در کشور ما و در هر جای دنیا، متأثر از قیمت اونس جهانی طلاست، اما نظارت بانک مرکزی نیز در این بین بی تأثیر نیست.

وی با تأکید بر اینکه بانک مرکزی باید با اتخاذ سیاستهای کارآمد، بازار سکه و ارز را در دست بگیرد، اظهار داشت: برخی اظهارنظرها درباره اینکه نوسان در قیمت سکه و ارز، طبیعی است، کارشناسی شده نیست، زیرا بانک مرکزی میتواند به عنوان یک نهاد ناظر، نقش مؤثری در کنترل بازار ایفا کند.

رئیس کل سابق بانک مرکزی تصریح کرد: تجربه سالهای گذشته بنده در ریاست بانک مرکزی نشان میدهد که بانک مرکزی با سیاستهای انقباضی میتواند بازار را کنترل کند.

عضو کمیسیون اقتصادی مجلس در پایان خاطرنشان کرد: سیستمهای نظارتی بانک مرکزی در قیمتها خیلی تأثیر ندارد، بلکه این مسئله بر تأثیر روانی مسئله تأثیرگذار است؛ در مقطعی ایجاب میکند که بانک مرکزی سکه میفروشد و حباب را میشکند و در بازار ارز هم سیاست ایجاب میکند، ارز را متناسب با قیمتها عرضه میکند، به هر حال اینها ابزارهایی است که بانک مرکزی میتواند از آنها در جهت کنترل بازار بهره بگیرد.

به گزارش خبرنگار اقتصادی خبرگزاری تسنیم، ولیالله سیف که در آیین افتتاحیه هفتمین همایش نظامهای پرداخت و بانکداری الکترونیکی در برج میلاد سخن میگفت، با بیان اینکه واگذاری امور مرتبط به فناوری به یک واحد جداگانه و تفویض تصمیمگیری برای عملیاتی شدن فناوری در یک بانک، باید به رویکردی همهجانبه برای بهرهبرداری از حداکثر منافع و مواجهه راهبردی با تأثیرات فناوری تحول یابد، افزود: سامانههای پرداخت و تسویه که سالها در بسترها، استانداردها و ساختارهای جاافتاده مسیر تکاملی خود را طی میکرد، با امواج چندگانه فناوریهای نوین، مشتمل بر شبکههای اجتماعی، ابزارهای هوشمند، پردازش ابری، زنجیره بلوک و دفاتر توزیعشده روبهرو شد.

آگاهی و شناخت دقیق نسبت به ماهیت تغییرات فناوری

همچنین رییس کل بانک مرکزی پذیرش هوشمندانه و کنشی فناوری را مستلزم تغییر در نگرش سیاستگذار و صاحبان و مدیران کسبوکار بهصورت توأمان دانست و گفت: مدیران بانکها و مؤسسات مالی باید بیش از پیش، آگاهی و شناخت دقیقی نسبت به ماهیت تغییرات فناوریمحور و اثرات آن بر کسبوکار پولی و بانکی حاصل و بهصورت مستقیم در تصمیمات راهبردی مشارکت کنند.

سیف در خصوص تأثیر تغییر شکلی امکانات فناوریهای نوین بر تغییرات ماهوی این امکانات گفت: رویکرد آغازین نظام پولی و بانکی بهصورت شکلی تبلور یافت؛ بدین معنی که امکانات فناوریهای نوین در تحول مسیرهای خدمترسانی و دسترسپذیری بیشتر و آسانتر مشتریان بهکار گرفته شد. اما تجربه نشان داده که ورود فناوریهای نوین اطلاعات و ارتباطات هرگز بهصورت تغییر شکلی ثبات نیافته و بهسرعت تغییرات ماهوی را سبب میشود.

نگاهی به شواهد و تجربیات بینالمللی نشان میدهد که در چند سال آینده نظام پولی و بانکی نیز با تغییراتی روبهرو میشود که پیش از این بخشهایی نظیر نشر و اطلاعرسانی و ارتباطات را زیر و زبر کرده بود.

رویکرد منفعلانه فضای کسبوکار در بهکارگیری فناوریهای نوین

رییس شورای پول و اعتبار با انتقاد از رویکرد نسبتاً منفعلانه فضای کسبوکار در بهکارگیری فناوریهای نوین گفت: مواجهه و پذیرش اثرات فناوری میتواند تبعی و واکنشی یا هوشمندانه و کنشی باشد.

متأسفانه تجربیات پیش از این در کشور، بیانگر رویکرد نسبتاً منفعلانه کسبوکار در بهکارگیری و پذیرش فناوری است؛ بهگونهای که با سرمایهگذاری و هزینهکرد سنگین، منافع حداقلی برای بانکها و مشتریان آنها و کلاً اقتصاد حاصل شده است، از این رو تمرکز بر جنبههای ماهوی تغییرات و اثرسنجی آن بر ساختارها و مدلهای کسبوکار باید بیش از هر چیز برای مدیران ارشد نظام بانکی حائز اهمیت باشد.

افزون بر این، رییس کل بانک مرکزی خواستار انطباق سیاستگذار در تدوین الگوهای سیاست، مقررات و نظارت بر آنها با فضای فناوریمحور شد و گفت: در عصری که ابداعات و نوآوریها تغییرات را بهصورت روزانه در فضای اجتماعی و اقتصادی رقم میزنند، ایستایی، تکیه بر فرآیندهای قدیمی بررسی و اظهارنظر و دیدگاههای قیاسی محلی از اعراب ندارد.

ادامه این رویکرد، با انفعال سیاستگذار، نقش آن را به کنشگری بیتأثیر و تشریفاتی بدل میکند. بدیهی است با کنار ماندن سیاستگذار از سیر تحولات ــ چنانچه در پدیده مؤسسات غیرمجاز پولی مشاهده شد ــ هرجومرج و آسیبهای ناشی از آن کلّیت اقتصاد را با تهدیدات جدی روبهرو میکند.

فناوریهای مالی پرداخت

رییس کل بانک مرکزی در بخش دیگری از سخنان خود به موضوع فناوریهای مالی پرداخت و گفت: موضوع روز جهان و ایران در حوزه پولی و بانکی، ظهور فناوریهای مالی یا پدیده FinTech است. فناوریهای مالی فرصتها و افقهای جدیدی را برای بهرهگیری حداکثری از امکانات فناوری در نظام مالی فراهم میکند.

از سویی دیگر، دو جنبه اساسی در فناوریهای مالی، نوآوری در کیفیت و دسترسپذیری خدمات و محصولات موجود و تحول در ماهیت خدمات و محصولاتی است که پیش از این بهصورت سنتی در انحصار بانکها و مؤسسات مالی بزرگ بود. این دو جنبه، دو محور مختصاتی را تشکیل میدهند که نقشه تغییرات فناوری در سپهر صنعت مالی را ترسیم میکنند.

وی افزود: تغییر مهم دیگر، ادغام و ترکیب شدن بخشهای مختلف بازارهای مالی و ارایه محصولات و خدمات ترکیبی است، بهگونهای که بازارهای پول، سرمایه، خدمات مالی نظیر بیمه و بازارهای مستغلات و ترهین در فرایندهای نوآورانه به یکدیگر اتصال یافته و نظم جدیدی را در بازارهای مالی ایجاد میکنند که سیاستگذاران را بهلحاظ کیفیت و نگرش نظارت بر آن با چالش روبهرو میسازند.

سیف با بیان اینکه بانک مرکزی با توجه به تحولات فناوریهای نوین، رویکرد نسبتاً جدیدی را برای سیاستگذاری و ترسیم نقشه بازار پول در پیش گرفته گفت: الگوی جدید مبتنی بر چرخهای دایم از فرایند رصد، سیاست و مراقبت است که با تعامل و مشارکت ذینفعان بازار و فناوران مالی صورت میپذیرد.

همچنین در سپهر فناوری مالی، هیچ تغییر و نوآوری قابل پیشبینی قطعی نیست و لذا سیاستگذار نیز باید از قالب صلب خود خارج شده و پویایی بازار را در فرایند مقرراتگذاری خود وارد کند.

تنظیم سیاست فناوری و فناوران مالی

رییس شورای پول و اعتبار به اقدام بانک مرکزی در خصوص تنظیم سیاست فناوری و فناوران مالی اشاره کرد و گفت: تنظیم و انتشار سیاست بانک مرکزی در قبال فناوری و فناوران مالی، اولین گام برای ترسیم چنین فضایی بود که در مهرماه سال جاری برداشته شد.

در این سیاستنامه که با رصد تحولات، نیاز بازار و الزامات کنترل پولی و با مشارکت فناوران مالی و بانکها تدوین شد، پنج بخش اولویتدار در مورد «پرداختسازان»، «پرداختیاران»، «پرداختبانان»، «ضابطهیاران» و «رمزینهپولها» مد نظر قرار گرفتهاند که چارچوبهای پرداختسازان و پرداختیاران منتشر شده و سایر ضوابط نیز بهتدریج تدوین و ابلاغ میشوند.