رئیس سازمان خصوصی سازی از انتقال۱۲۰۰میلیارد تومان سود سهام عدالت به حساب بانکها خبر داد و گفت:انتظار ما این است به مرور از ساعت۱۲تا ۱۳امروز رفته رفته مبلغ سود سهام عدالت توسط مشمولان قابل برداشت باشد.

به گزارش مشرق، پوری حسینی صبح امروز در نشست خبری خود با خبرنگاران با اشاره به این که تمام اقدامات مربوط به واریز سود سهام عدالت به حساب مشمولان صبح امروز توسط سازمان خصوصیسازی انجام شده است گفت: مبلغ 1200 میلیارد تومان سود دریافتی از شرکتهای سرمایهپذیر از حساب این سازمان برداشته شده و در حال انتقال به حساب بانکهای طرف حساب مشمولان است که حدود 35 بانک را شامل می شود.

رئیس سازمان خصوصی سازی افزود: بنابراین با توجه به زمانبر بودن این انتقال وجه، انتظار ما این است به مرور از ساعت 12 تا 13 امروز رفته رفته مبلغ سود سهام عدالت توسط مشمولان قابل برداشت باشد.

وی اضافه کرد: بر این اساس پیشبینی میشود با فاصله چند ساعته از اولین تا آخرین بانک طرف حساب مشمولان سهام عدالت که در مجموع 35 بانک را شامل میشود، تا عصر امروز تمامی مشمولانی که شماره شبای حساب بانکی خود را در سامانه سهام عدالت وارد کرده و شماره حساب آنها مورد تائید قرار گرفته است که حدود 33 میلیون مشمول هستند، سود سهام عدالت خود را دریافت خواهند کرد.

بهروز ملکی، کارشناس اقتصاد مسکن، اعلام کرد: افزایش حجم معاملات خرید و فروش واحدهای مسکونی در شهر تهران به همراه عبور جزیی متوسط قیمت فروش آپارتمانهای مسکونی از حد تورم عمومی، موضوعی قابل انتظار بود که طی سی روز منتهی به پایان آذرماه محقق شد.

به گزارش تجارتنیوز، وی با بیان اینکه پیش نشانگرهای بازار مسکن از ماههای قبل حاکی از انتظار برای افزایش حجم معاملات خرید و فروش آپارتمان به ویژه در مناطق معمولی و مصرفی شهر تهران و همچنین بروز نوسانات جزیی اما محسوس در قیمت مسکن و عبور میانگین قیمت فروش آپارتمانهای مسکونی از نرخ تورم عمومی بود، تاکید کرد: این دو شاخص از مهمترین نشانگرهای ورود بازار مسکن به فاز رونق است.

ملکی خاطر نشان کرد: همان گونه که انتظارات قبلی در خصوص زمان و کیفیت رونق در بازار مسکن طی دست کم یک ماهه منتهی به پایان آذرماه محقق شده است پیشبینیهای قبلی مبنی بر عدم بروز جهش قیمتی در بازار و یا نوسانات غیرمنطقی در این بازار نیز کماکان به قوت خود باقی است؛ برای شهر تهران دست کم در کوتاه مدت و میان مدت انتظاری از بابت بروز جهش قیمتی در بازار مسکن هیچ کدام از مناطق ۲۲ گانه شهر متصور نیست و انتظارات بر این است که نوسانات قیمتی مسکن چند درصد فراتر از حد تورم ادامه داشته باشد.

وی گفت: به نظر میرسد با تحولات ایجاد شده در بازار مسکن در راستای افزایش میانگین قیمت خرید و فروش ملک این بازار به نحوی گام در مسیر تلاقی با سایر بازارهای موازی خود گذاشته است.

ملکی توضیح داد: بر اساس اطلاعات رسمی منتشر شده از سوی بانک مرکزی در خصوص آخرین تحولات بازار مسکن شهر تهران، میانگین قیمت مسکن در شهر تهران در آذرماه سال جاری نسبت به مدت مشابه سال گذشته -آذرماه ۹۵- با رشد ۱۵ درصدی مواجه شد؛ این در حالی است که نرخ سود سپردههای بانکی هم از شهریور ماه سال جاری ۱۵ درصد شده است و به نوعی میتوان بروز نرخ رشد ۱۵ درصدی در بازار مسکن را به معنای تلاقی این بازار با بازار پول به لحاظ نرخ بازده سرمایه گذاری اطلاق کرد

وی با بیان اینکه تحولات در بازار مسکن و همچنین اعمال سیاستهای جدید در بازار پول موجب شده است در سال جاری در نتیجه افزایش نرخ رشد قیمت مسکن و همچنین کاهش نرخ سود سپردههای بانکی هر دو بازار به لحاظ نرخ سود به هم برسند و به لحاظ سودآوری تقریبا در یک جایگاه قرار بگیرند؛ این اتفاق را از رویدادهای قابل توجه در اقتصاد کشور عنوان کرد که میتواند مبنا و پایه سیاست گذاریهای آتی در هر دو بخش (بازار مسکن و بازار پول) و همچنین کل اقتصاد کشور باشد.

ملکی با استناد به تازهترین گزارش بازار مسکن از تحولات بازار مسکن شهر تهران همچنین اعلام کرد: بر اساس گزارش بانک مرکزی برای اولین بار در آذرماه سال ۹۶ میانگین قیمت هر مترمربع مسکن در شهر تهران از مرز ۵ میلیون تومان فراتر رفت و میانگین قیمت مسکن در مناطق ۲۲ گانه به ۵ میلیون و ۸۸ هزار تومان رسید.

منطقه یک شهر تهران با میانگین قیمت فروش هر مترمربع مسکن به قیمت بیش از ۱۰ میلیون تومان، منطقه ۳ با میانگین قیمت حدود ۹ میلیون تومان و منطقه دو با میانگین قیمت حدود ۷ میلیون و ۶۰۰ هزار تومان سه منطقه گران قیمت شهر تهران در آذرماه اعلام شده است که پیش از این نیز گرانترین مناطق شهر تهران بودند.

به گزارش پایگاه خبری بانک مسکن- هیبنا، کارشناسان با اعلام اینکه حجم معاملات خرید و فروش مسکن در آذرماه نسبت به آذرماه سال گذشته با رشد ۵۰٫۲ درصدی همراه شده است این میزان رشد در معاملات خرید و فروش مسکن را به معنای اتمام دوره رکود و شروع دوره رونق در بازار مسکن اعلام میکنند. آذرماه امسال مجموعا ۱۷ هزار و ۸۰۰ معامله خرید مسکن در شهر تهران به ثبت رسید.

این در حالی است که بنا بر تاکید کارشناسان اقتصاد مسکن رونق در دوره فعلی به هیچ وجه به معنای ورود تقاضای هیجانی به بازار و سرریز تقاضا در برابر کمبود عرضه نخواهد بود و رونق ایجاد شده برای ماههای پیش رو جو ملتهب کننده به لحاظ نوسانات قیمتی در بر نخواهد داشت.

به گزارش گروه اقتصادی خبرگزاری تسنیم، علی بیتاللهی با اشاره به فرونشست زمین در جنوب پایتخت، اظهار کرد: فرونشست، جنوب تهران، گستره های جنوبی و جنوب غرب آن را تا اراضی پایین دست ورامین و پیشوا تهدید می کند و زون فرونشست در جنوب شهر تهران علاوه بر مناطق شهری تهران، نسیمشهر، صباشهر، اسلامشهر، باقرآباد، کهریزک، چهاردانگه و نصیرآباد را نیز در بر میگیرد.

وی با بیان اینکه قسمتی از راه آهن تهران - جنوب و تهران - تبریز در این محدود قرار دارد، افزود: اتوبان آزادگان، جاده قدیم کرج، اتوبان تهران- ساوه و جاده قدیم ساوه و جاده احمدآباد مستوفی، بلوار رسول اکرم، بلوار غدیر و جاده شهریار و بزرگراه کمربندی دوم تهران از بزرگراهها و جادههای مهمی است که در این محدوده واقع شده است.

وی بیان کرد: وجود پالایشگاه نفت تهران و کارخانههای بسیاری نظیر ایران خودرو دیزل، سایپا، شیرپاستوریزه تهرانو شهرکهایصنعتی متعدد این منطقه (جنوب تهران) را بسیار با اهمیت کرده است.

رییس بخش زلزلهشناسی مرکز تحقیقات راه، مسکن و شهرسازی اظهار کرد: وجود دشتهای متعدد در جنوب غرب، جنوب و جنوبشرق تهران از یک سو و نیمه خشک بودن این گستره و تمرکز جمعیتی از سوی دیگر، احتمال حفر چاه های متعدد را متصور میسازد. این واقعیتی است که از توزیع چاههای منطقه به وضوح می توان بدست آورد.

بیتالهی با بیان اینکه مطابق آمار رسمی تا سال 91 حدود 50000 حلقه چاه در استان تهران وجود داشت که از فیروزکوه در غرب استان تا اخترآباد در شرق و از چرمشهر تا فشم توزیع شده است، افزود: حفر چاه های غیرمجاز در سال 79 تا 83 شتاب بیشتری گرفت.

وی با اشاره به نتایج بررسیهای مرکز تحقیقات راه را در خصوص فرونشست جنوب تهران اظهار کرد: بر اساس اطلاعات رقومی موجود و در دسترس، طول خط راه آهن قرار گرفته در زون فرونشست حدود 120 کیلومتر است. همچنین براین اساس 25 کیلومتر از خطوط مترو در همین زون واقعاند. همچنین اتوبان های بین شهری نیز در محدوده فرونشست گستردگی طویلی دارند که جمع طول آنها حدود 200 کیلومتر است.

وی ادامه داد: راهها و معابر شهری و بینشهری اصلی و فرعی نیز جمعا طولی در حدود 2300کیلومتر را در محدود فرونشست دارند، ضمن این که- حدود 21دهنه پل در منطقه فرونشست قرار گرفته است که به عنوان نقاط مهم ارتباطی مسیرها به هم تلقی میشود. برخی از این پلها در منطقه فرونشست دچار ترک و شکاف در اثر فرونشست شدهاند.

وی با اشاره به اینکه فرودگاه مهرآباد در جوار زون فرونشست قرار دارد، تصریح کرد:- دو انبار مواد نفتی و سوختی و حدود 44 جایگاه پمپ بنزین و 15 جایگاه پمپ گاز، 30 کیلومتر خط لوله نفت، 70 کیلومتر خطوط فشاری قوی، 200 کیلومتر خطوط اصلی گاز، 5 منطقه شهری تهران، 8 شهر، 99 آبادی در زون فرونشست قرار دارند.

بیتالهی با اعلام اینکه یک میلیون و 847 هزار و 264 نفر روی زون فرونشست جنوب پایتخت زندگی میکنند، گفت: بر اساس آمار 251 هزار و 480 دستگاه ساختمان، 288 مرکز آموزشی، 57 بیمارستان و 66 کارگاه تولیدی نیزدر این زون قرار گرفته اند.

وی تاکید کرد: قرارگیری فرودگاه مهرآباد در حاشیه اراضی و زون فرونشست زمین یکی از مهمترین عوامل ریسک فرونشست را در این محدوده بوجود آورده است. قرارگیری فرودگاه در حاشیه زون فرونشست امکان پدیداری ترکها و شکافهای سطح زمین را در این محدوده فراهم میسازد. نکته مهم دیگر واقع شدن تعدادی از گسلهای لرزهزای منطقه در زون فرونشست است. طول گسلهای موجود در محدوده فرونشست حدود 165 کیلومتر برآورد شده است.

به گزارش خبرگزاری تسنیم، لی اصغر یوسف نژاد افزود: سقف معافیت مالیاتی هم برای کارکنان دولتی و غیردولتی دو میلیون تومان در نظر گرفته شده است.

وی گفت: سیاست های کلی در بودجه سال 97 با استفاده از دیدگاه کارشناسی در کمیسیون تلفیق بر مبنای واقعیت های جامعه و در جهت رفاه مردم بویژه افراد کم درآمد و متوسط جامعه مورد بررسی و تصویب قرار می گیرد.

یوسف نژاد افزود: بر اساس لایحه پیشنهادی دولت برای بودجه سال 97 درآمدهای نفتی 101 هزار میلیارد تومان است که 32 درصد آن معادل 16 میلیارد دلار به صندوق توسعه واریز می شود و سه درصد دیگر معادل پنج هزار میلیارد تومان به مناطق نفت خیز، گازخیز و محروم اختصاص خواهد یافت.

سخنگوی کمیسیون تلفیق بودجه مجلس گفت: میزان درآمدهای مالیاتی دولت برای سال آینده هم در سقف 128 هزار میلیارد تومان امسال در نظر گرفته شده است اما مقرر شده تا جنبه های جدید مالیاتی شناسایی شود.

یوسف نژاد افزود: در بودجه سال آینده مقرر شده تا 76 هزار میلیارد تومان با استفاده از تسهیلات، منابع بانک ها و بخش خصوصی برای اشتغال فارغ التحصیلان در نظر گرفته شود.

وی گفت: پیش بینی می کنیم تا اوایل بهمن کار بررسی لایحه بودجه سال 97 در کمیسیون تلفیق به پایان برسد و پس از آن در صحن علنی مجلس شورای اسلامی مطرح شود.

قانون به گزارش افکارنیوز، هدفمندی یارانه از سال 89 آغاز و هر ماه حدود 75 میلیون نفر مشمول دریافت یارانه 45 هزار و 500 تومانی می شوند که با گذشت حدود 7 سال، با توجه به صحبت های ریاست جمهور تغییری در آن ایجاد نخواهد شد.

به علاوه هزینه واریز یارانه در هر ماه برای 70 میلیون نفر حدود 3 هزار و 400 میلیارد تومان خواهد بود که دولت در هر سال بیش از 42 هزار میلیارد تومان یارانه پرداخت کرده است که این رقم نسبت به بودجه هدفمندی یارانه ها نیز بیشتر است و دولت همواره برای واریز یارانه نقدی با کسری بودجه مواجه است.

همچنین با توجه به اینکه قرار بود دهک های پردرآمد از گردونه دریافت یارانه حذف شوند این امر نیز محقق نشد و مسئولین اعلام کردند که برنامه ای برای حذف سری جدید از یارانه بگیران ندارند زیرا باید افراد غیر نیازمند از این میان شناسایی و حذف شوند که شناسایی این افراد کار ساده ای نیست و زمان زیادی می طلبد و باید انتظار اعتراض های فراوانی مبنی بر حذف یارانه را نیز داشت؛ با این اوصاف عدم تغییر در میزان واریز یارانه و کسری بودجه در هر ماه دور از انتظار نیست.

براساس آخرین آماری که از گزارش عملکرد هدفمندی یارانهها تا پایان نیمه اول امسال منتشر شده، از جمعیت نزدیک به ۸۰ میلیونی کشور بیش از ۹۵ درصد یعنی حدود ۷۶ میلیون و ۹۶۰ هزار نفر یارانه نقدی دریافت میکنند و حدود 3 میلیون نفر در سه سال گذشته از گردونه دریافت یارانه حذف شده اند و در مجموع 77 میلیون نفر در لیست دریافت یارانه قرار دارند که از این میان تعداد بسیاری جز دهک های کم درآمد محسوب نمی شوند.

این در حالی است که برای افزایش مبلغ یارانههای نقدی اگر قرار باشد محل افزایش منابع رشد نکند یعنی حاملهای انرژی گران نشود تنها یک راه برای دولت باقی میماند و آن هم حذف یارانهبگیران نیازمند است.در بودجه ، ۵۰ درصد از منابع ناشی از افزایش قیمت حاملهای انرژی به توزیع نقدی و غیرنقدی بین خانوارها، ۳۰ درصد برای بخشهای تولیدی و رفاه اجتماعی و ۲۰ درصد برای تامین هزینههای دولت اختصاص داده شده است.

در این رابطه موسوی لارگانی نایب رئیس کمیسیون اقتصادی مجلس گفت: دولت هنوز برنامهای برای حذف دهکهای پردرآمد از لیست دریافت یارانه ندارد، و مجلس نیز در انتظار پیشنهاد دولت در بودجه سال آینده است.

وی در ادامه افزود: در گذشته دولت به موضوع حذف یارانه دهک های پردرآمد ورود کرد و قرار بود تا سرپرستان خانوار دارای درآمد بیش از 3 میلیون و 500 هزار تومان در ماه از دریافت یارانه حذف شوند که متاسفانه دولت این امر را اجرایی نکرد.

نایب رئیس کمیسیون اقتصادی مجلس تصریح کرد: در سال اخیر تعدادی افرادی از لیست دریافت یارانه حذف شدند که علی رغم بررسی ها جز دهک های کم درآمد جامعه بوده اند و تا به امروز نیز مجددا به لیست دریافت یارانه بازنگشتهاند.

لارگانی تاکید کرد: در سال جاری منتظر پیشنهاد دولت برای حذف سری جدید از یارانه بگیران هستیم و اگر پیشنهادی از سوی دولت مطرح نشود مجلس به این موضوع برای حذف دهک های پردرآمد ورود خواهد کرد.

گفتنی است، در یکسال 33 میلیارد تومان از محل افزایش حامل های انرژی به سازمان هدفمندی یارانه ها اختصاص می یابد که این رقم با احتساب 10 هزار میلیارد تومان برداشت از خزانه دولت به سختی کفاف پرداخت یارانه نقدی 77 میلیون نفر را در ماه خواهد داد.قانون به گزارش افکارنیوز، هدفمندی یارانه از سال 89 آغاز و هر ماه حدود 75 میلیون نفر مشمول دریافت یارانه 45 هزار و 500 تومانی می شوند که با گذشت حدود 7 سال، با توجه به صحبت های ریاست جمهور تغییری در آن ایجاد نخواهد شد.

به علاوه هزینه واریز یارانه در هر ماه برای 70 میلیون نفر حدود 3 هزار و 400 میلیارد تومان خواهد بود که دولت در هر سال بیش از 42 هزار میلیارد تومان یارانه پرداخت کرده است که این رقم نسبت به بودجه هدفمندی یارانه ها نیز بیشتر است و دولت همواره برای واریز یارانه نقدی با کسری بودجه مواجه است.

همچنین با توجه به اینکه قرار بود دهک های پردرآمد از گردونه دریافت یارانه حذف شوند این امر نیز محقق نشد و مسئولین اعلام کردند که برنامه ای برای حذف سری جدید از یارانه بگیران ندارند زیرا باید افراد غیر نیازمند از این میان شناسایی و حذف شوند که شناسایی این افراد کار ساده ای نیست و زمان زیادی می طلبد و باید انتظار اعتراض های فراوانی مبنی بر حذف یارانه را نیز داشت؛ با این اوصاف عدم تغییر در میزان واریز یارانه و کسری بودجه در هر ماه دور از انتظار نیست.

براساس آخرین آماری که از گزارش عملکرد هدفمندی یارانهها تا پایان نیمه اول امسال منتشر شده، از جمعیت نزدیک به ۸۰ میلیونی کشور بیش از ۹۵ درصد یعنی حدود ۷۶ میلیون و ۹۶۰ هزار نفر یارانه نقدی دریافت میکنند و حدود 3 میلیون نفر در سه سال گذشته از گردونه دریافت یارانه حذف شده اند و در مجموع 77 میلیون نفر در لیست دریافت یارانه قرار دارند که از این میان تعداد بسیاری جز دهک های کم درآمد محسوب نمی شوند.

این در حالی است که برای افزایش مبلغ یارانههای نقدی اگر قرار باشد محل افزایش منابع رشد نکند یعنی حاملهای انرژی گران نشود تنها یک راه برای دولت باقی میماند و آن هم حذف یارانهبگیران نیازمند است.در بودجه ، ۵۰ درصد از منابع ناشی از افزایش قیمت حاملهای انرژی به توزیع نقدی و غیرنقدی بین خانوارها، ۳۰ درصد برای بخشهای تولیدی و رفاه اجتماعی و ۲۰ درصد برای تامین هزینههای دولت اختصاص داده شده است.

در این رابطه موسوی لارگانی نایب رئیس کمیسیون اقتصادی مجلس گفت: دولت هنوز برنامهای برای حذف دهکهای پردرآمد از لیست دریافت یارانه ندارد، و مجلس نیز در انتظار پیشنهاد دولت در بودجه سال آینده است.

وی در ادامه افزود: در گذشته دولت به موضوع حذف یارانه دهک های پردرآمد ورود کرد و قرار بود تا سرپرستان خانوار دارای درآمد بیش از 3 میلیون و 500 هزار تومان در ماه از دریافت یارانه حذف شوند که متاسفانه دولت این امر را اجرایی نکرد.

نایب رئیس کمیسیون اقتصادی مجلس تصریح کرد: در سال اخیر تعدادی افرادی از لیست دریافت یارانه حذف شدند که علی رغم بررسی ها جز دهک های کم درآمد جامعه بوده اند و تا به امروز نیز مجددا به لیست دریافت یارانه بازنگشتهاند.

لارگانی تاکید کرد: در سال جاری منتظر پیشنهاد دولت برای حذف سری جدید از یارانه بگیران هستیم و اگر پیشنهادی از سوی دولت مطرح نشود مجلس به این موضوع برای حذف دهک های پردرآمد ورود خواهد کرد.

گفتنی است، در یکسال 33 میلیارد تومان از محل افزایش حامل های انرژی به سازمان هدفمندی یارانه ها اختصاص می یابد که این رقم با احتساب 10 هزار میلیارد تومان برداشت از خزانه دولت به سختی کفاف پرداخت یارانه نقدی 77 میلیون نفر را در ماه خواهد داد.

تیتر 20 - پولدارهای ایران چه شغل هایی دارند؟ این عنوان داده نمایی است که اخیرا منتشر شد و در آن به ترتیب جراحان پلاستیک، فوتبالیست ها، دندانپزشک ها، طراح لباس عروس، مدرسان کنکور، بازیگران فیلم و تعمیرکارها پردرآمدترین مشاغل ایران معرفی شدند.

این اینفوگرافی به علت سوژه جذابی که داشت بلافاصله در بسیاری از کانال ها و گروه های تلگرامی بازنشر شد. به رغم اینکه مشخص نیست این رتبه بندی بر چه اساسی انجام شده و طبق کدام کار مطالعاتی و در چه جامعه آماری این نتایج حاصل شده است، ما طبق اطلاعاتی که درباره این مشاغل موجود است به بررسی یک به یک این مشاغل پرداختیم بدیهی است که جای بعضی مشاغل مثل مدیریت رستوران، نمایشگاه داران ماشین و خیلی از تخصص های پزشکی در این فهرست خالی است و طبعا درآمدشان از تعمیرکاران خودرو با طراحان لباس عروس بالاتر است. با این حال تردیدی نیست که گروهی از افرادی که فوق تخصص جراحی پلاستیک دارند درآمدهای نجومی و بالای 200 میلیون تومان در ماه داشته باشند. شاید تعدادشان البته به انگشتان دو دست هم نرسد.

در مورد سایر تخصص های پزشکی هم تقریبا وضعیت به همین شکل است. گروه محدودی درآمدهای افسانه ای دارند اما در مورد سایرین اوضاع به این خوبی نیست. البته از این نکته هم نباید گذشت، فردی که مدرک فوق تخصص در یک رشته پزشکی گرفته حداقل 15 سال بعد از گرفتن دیپلم درس خوانده. بعد هم به مدت 6 سال اجازه کار شخصی نداشته و در مراکز دولتی مشغول انجام وظیفه بوده. این مسیر سخت و پرپیچ و خم طبعا پیش روی فوتبالیست ها و بازیگران وجود ندارد.

1. جراحان پلاستیک

آیا جراحی پلاستیک پردرآمدترین شغل ایران است؟ دکتر مهدی جعفری، فوق تخصص جراحی پلاستیک در پاسخ به این سوال گفت: «در حال حاضر ما کلا 290 نفر فوق تخصص جراحی پلاستیک در کشور داریم. از این افراد فقط 10 تا 15 نفرشان درآمدهای بالای 200 میلیون تومان دارند اما حداقل نیمی از بقیه 280 نفر فوق تخصصان جراحی پلاستیک به زحمت ماهی 20 میلیون تومان درآمددارند.

الان یکی از دوستان صمیمی من که شاگرد اول دانشگاه شهید بهشتی بود با وام رفته یک خانه 600 میلیون تومانی خریده و در پرداخت قسط بانک حتی به مشکل خورده. در صورتی که یک رستوران دار حداقل روزانه 40 تا 50 میلیون تومان سود خالص عایدش می شود. تا وقتی کار آماری و دقیقی انجام نداده باشیم نمی توانیم با قاطعیت بگوییم چه مشاغلی بیشترین درآمد را دارند.»

این عضو انجمن جراحان پلاستیک و زیبایی ایران در ادامه توضیح داد: «این اقلیت محدوداز جراحان پلاستیک که درآمدهای نجومی دارند به وجهه کل جامعه جراحان ضربه زده اند. این گوره از پزشکان نام خود را به صورت یک برند درآورده اند و به علت تقسیم ناعادلانه ثروت در کشور ما باعث شده پول های بادآورده را بدون حساب و کتاب خرج کنند که مثلا بگویند بینی من را فلان دکتر عمل کرده. مثلا برایشان افت دارد علم رینوپلاستی (جراحی زیبایی بینی) را در یک بیمارستان دولتی با 2 میلیون و 500 هزار تومان انجام دهند. آن ها ترجیح می دهند 20 میلیون بدهند همان جراحی زیبایی را انجام دهند که یک پزشکان جوان تر با دقت و شاید کیفیت بهتر، با 4 یا 5 میلیون تومان انجام می دهد.»

او در پاسخ به این سوال که آیا جراحی پلاستیک هنوز ظرفیت ورود افراد جدید به این رشته را دارد یا اشباع شده است توضیح داد: «جراحی پلاستیک دو زمینه دارد. یکی زیبایی و دیگری ترمیمی. در مورد جراحی های ترمیمی مثل سوختگی، شکستگی فک و صورت یا قطع اعصاب دست و... هنوز ظرفیت زیادی وجود دارد. در خیلی از شهرستان ها ما برخلاف مراکز استان ها جراح پلاستیک نداریم. در مقوله جراحی زیبایی اما چنین ظرفیتی وجود ندارد. البته کسی که فوق تخصص جراحی پلاستیک می گیرد حداقل به مدت 15 سال بعد از گرفتن دیپلم باید درس بخواند.

7.5 سال دوره پزشکی عمومی، 4 یا 5 سال دوره تخصص جراحی و 3 سال دوره فوق تخصص جراحی پلاستیک. یعنی در مجموع 15 سال بعد از دیپلم باید درس بخواند. تازه بعد از آن هم اجازه کار خصوصی ندارند و به مدت 6 سال در مراکز دولتی باید کار کنند.»

مهدی جعفری در مورد سایر پزشکانی که بدون داشتن تخصص لازم عمل جراحی زیبایی انجام می دهند گفت: «جراحان پلاستیک فوق متخصص هستند. بعضی جراحان عمومی بدون اینکه هیچ گونه آموزشی دیده باشند به صورت تجربی عمل جراحی زیبایی انجام می دهند. این افراد به حیثیت فوق تخصصان جراحی پلاستیک صدمه می زنند. آن ها روی تابلوهایشان می نویسند متخصص جراحی پلاستیک و سازمان نظام پزشکی هم جلوی آن ها را نمی گیرد. از اردیبهشت تا شهریور ماه امسال 11 نفر در اثر عمل لیپوساکشن فوت کردند که همه این عمل ها توسط جراحان عمومی انجام شده بود.»

2. فوتبالیست ها

فوتبالیست ها همیشه نسبت به میانگین جامعه درآمد خوبی داشتند. اما به طور مشخص از سال های میانی دهه 80 شمسی پول های بی حساب کتاب وارد فوتبال شد و بعضی باشگاه های متمول با بازیکنان قراردادهای نجومی بستند. در آن مقطع گفته شد تیم های دولتی مجازند بین نیم تا یک درصد از اعتبارات خود را به ورزش قهرمانی اختصاص دهند. با این قوانین جدید دنیا به کام فوتبالیست ها شد.

تیم هایی مثل فولاد، ذوب آهن و مس و سپاهان آنقدر پول های کلانی به فوتبالیست ها می دادند که خیلی ها قید لژیونرشدن را زدند. تا قبل از آن اگر فوتبالیستی می خواست مال و ثروتی به هم بزند باید به اروپا می رفت یا در کشورهای حاشیه خلیج فارس پا به توپ می شد. این روند ادامه داشت تا اینکه قراردادهای میلیاردی در فوتبال ایران عادی شد. مسئولان فدراسیون برای جلوگیری از این روند، مبلغی را به عنوان سقف قرارداد گذاشتند. این سقف قرارداد را نه تنها هیچ کس رعایت نمی کرد بلکه کارکرد معکوس هم پیدا کرد. به این صورت که عملا به معیاری برای کف قراردادها تبدیل شد.

از آن به بعد فوتبالیست های خیلی معمولی و کم سن و سال رقم های 300- 400 میلیونی از باشگاه ها طلب می کردند که از کل درآمد یک سال پزشکان متخصص با چندین سال تحصیل و تجربه بیشتر است. در لیگ سال پیش مجموع قرارداد بازیکنان لیگ برتری 196 میلیارد تومان اعلام شد که یکی از اعضای فراکسیون ورزش گفته بود این تازه گردش مالی آشکار است و گردش پنهان خیلی بیشتر از این است. گرانترین بازیکن لیگ امسال هم با دو میلیارد و 500 میلیون تومان به یک تیمی صنعتی پیوسته است.

3. دندانپزشک ها

دندانپزشکی از آن دسته شغل هایی است که در سال های اخیر به عنوان یک شغل پردرآمد در ذهن افکار عمومی جا افتاده است. تعداد دندانپزشکان ایران تا 25 هزار نفر اعلام شده که البته 90 درصد از این تعداد دندانپزشکان عمومی هستند.

در سال های اخیر شاهد سونامی افزایش تعداد دندانپشکان بودیم و بارها انجمن دندانپزشکان ایران هشدار داده این شغل اشباع شده. حتی چندی پیش رییس انجمن دندانپزشکان ایران از بیکاری 30 درصدی دندانپزشکان خبر داد.

دندانپزشکان می گویند اگر هزینه خدمات دندانپزشکی بالاست هزینه های مواد به کاررفته و تجهیزات پزشکی آن هم بالاست. معمولا هم اینطور مواقع قیمت یونیت دندانپزشکی مثال زده می شود که قیمت آن ممکن است معادل یک خودروی سواری لوکس باشد.

میانگین درآمد یک دندانپزشک می تواند در ماه بین 40 تا 50 میلیون تومان باشد. البته چندی ِپیش یک گزارش در رسانه ها منتشر شد که یک کلینیک دندانپزشکی در ماه 300 میلیون سود خالص دارد.

4. طراحی لباس عروس

طراحان لباس برای ورود به بازار کار دو انتخاب دارند. آن ها می توانند جذب واحدهای تولید و کارخانه ها شوند و در نهایت ماهی 5 میلیون تومان حقوق بگیرند. یا می توانند در مزون های خصوصی طراحی لباس مشغول کار شوند و میانگین ماهی 20 تا 25 میلیون تومان کسب درآمد کنند.

البته ممکن است یک طراح از دو یا سه نفر دیگر هم کمک بگیرد و تمام این پول لزوما به جیب خودشان نرود. افرادی که مزون طراحی لباس تاسیس کنند هم به مراتب می توانند درآمدهای بالاتری کسب کنند اما در اینکه آن ها یکی از 7 شغل پردرآمد ایران را داشته باشند تردید داریم. هزینه تجهیزات لازم برای راه اندازی یک مزون لباس عروس را می شوند بین 50 تا 60 میلیون تومان تخمین زد.

قیمت هر لباس عروس به طور متوسط بین یک میلیون و 200 هزار تومان تا 4 میلیون تومان است. از این مبلغ می توان گفت با کم کردن هزینه ها و دستمزد خیاط، در نهایت 50 درصدش سودی است که عاید صاحب مزون می شود.

5. مدرسان کنکور

در سال های اخیر کنکور، کسب و کار بعضی مدرسان را سکه کرده است. مدرسانی که اسامی آن ها تبدیل به یک برند شده و در جامعه شناخته شده تر هستند، با قیمت های گزاف در مدارس غیرانتفاعی و موسسه های آزاد دوره آمادگی کنکور برگزار می کنند. یکی از معلمین معروف درس زیست شناسی پیش دانشگاهی برای هر ساعت تدریس در یکی از مدارس غیرانتفاعی تهران ساعتی یک و نیم میلیون تومان دستمزد می گیرد.

یعنی می توان تخمین زد این فرد اگر در چند جای مختلف و روزانه 4 ساعت فقط تدریس کند در پایان ماه 180 میلیون در حساب بانکی اش دارد. در همین مدرسه غیرانتفاعی کمترین حقوقی که به یک دبیر پرداخت م شود ساعتی 75 هزار تومان است.

مدرسان کنکور به سبک دیگری هم اخیرا درآمد کسب می کنند. آن ها همایش های یک روزه ای برگزار می کنند به مدت 12 ساعت در یک روز. یعنی 100 تا 200 دانش آموز در یک سالن جمع می شوند. مدرس کنکور کل نکات کنکوری را در یک جلسه فشرده مرور می کند و در نهایت بابت همین یک روز 4 میلیون تومان دستمزد می گیرد. هر چقدر به روزهای برگزاری کنکور نزدیک می شویم تعداد این همایش ها بیشتر می شود.

6. بازیگران فیلم

میانگین درآمد بازیگران سینما در ایران و جهان همیشه بالاتر از میانگین جامعه بوده. در ایران اما از اواخر دهه 80 شمسی و آمدن تله فیلم های اصطلاحا سوپرمارکتی که ظرف چند روز فیلمبرداری می شدند و به فروش نسبتا خوبی دست پیدا می کردند، وضع بازیگران درجه دو و سه سینما هم خوب شد.

رشد ناگهانی ساخت تله فیلم ها در این دوران باعث شد مدیران دستمزدهای دست و دلبازانه ای به بازیگران بدهند. بعضی بازیگران به درآمد میلیاردی (سالانه) در همین دوران دست یافتند.

در چهار سال اخیر اما به دلایل مختلف از جمه مشکلات مالی، کمبود سرمایه گذار و بی توجهی مردم به این سبک فیلمسازی ها، موجب شد تا کم کم آب و تاب ساخت این فیلم ها فروکش کند. در عوض دوباره فیلم های کمدی سینمایی به درآمدهای میلیاردی دست یافتند و همین دستمزد بازیگران را افزایش داد. در حال حاضر بازیگران مشهور سینمای ایران بین 100 تا 300 میلیون برای بازی در هر فیلم سینمایی دستمزد می گیرند.

البته تهیه کنندگان سینما به مراتب جای مانور بیشتری از بازیگران برای کسب درآمد دارند. چون هزینه های تولید سینمای ایران به طور شفاف مشخص نیست. تهیه کننده ها با سرمایه گذاران برای مبالغ هنگفتی قرارداد می بندند و بعد با نصف آن قیمت فیلم را جمع می کنند و مابقی به جیب خودشان می رود.

7. تعمیرکارها

با اینکه به ظاهر، مکانیکی جزو آن دسته از مشاغلی است که خیلی درآمد بالایی نداشته و رفاه بالایی را نمی توان از این آچار به دست های زحمتکش انتظار داشت، اما به واسطه رشد سریع سطح تکنولوژی در خودروهای مدرن و نیز واردات اقسامی از گران ترین و پیشرفته ترین خودروهای روز، در همین تهران با کلانشهری مثل تبریز برخی از مکانیک های حرفه ای خودروهای مدرن و گران ماهانه تا بیش از 40 میلیون تومان درآمد دارند.

جالب است در گزارشی که اواخر سال 93 منتشر شده، با اشاره به درآمد بالای این نوع از تکنسین های خودرو، درآمد ماهانه آنها را حدود 20 یا 30 میلیون تومان عنوان کرده است. واردات سالانه 75 تا 100 هزار دستگاه خودرو در کنار تولید بیش از 1.3 میلیون دستگاه خودرو و نیز گردش مالی 30 میلیارد دلاری در بازار خودروی ایران نشان می دهد کسب چنین درآمدی برای یک مکانیک ایرانی چندان سخت نیست.

فقط کافی است نسبت به تکنولوژی و نحوه تعمیر موتورهای خودروهایی نظیر مرسدس اس کلاس با 2.5 میلیارد تومان قیمت یا مازراتی گیبلی گیو 4 با 1.8 میلیارد تومان بها اطلاع کافی داشته باشی و بعد با مقداری سرمایه گذاری در دستگاه های مدرن تشخیص عیب، روزانه در یک مغازه 24 متری پذیرای 4 تا 5 دستگاه خودروی مدرن باشی. به همین سادگی./روزنامه هفت صبح

تنوع گسترده علم اقتصاد و وجود اقتصاددانانی با تفکرات متفاوت، پیشبینی برندگان احتمالی جایزه نوبل اقتصاد را بسیار دشوار کرده است. با این وجود، برخی پژوهشها تنها به حوزههای تئوری محدود نشده و مطالعات تعدادی از اقتصاددانها اثرات مثبتی بر دنیای واقعی و زندگی مردم گذاشتهاند. این امر موجب شده است تا این اقتصاددانان شانس بالایی برای دریافت جایزه نوبل داشته باشند.

با توجه به اینکه برنده نهایی جایزه نوبل اقتصاد روز دوشنبه معرفی میشود، در یک بررسی افرادی که از شانس بالایی برای دریافت این جایزه برخوردارند را شناسایی شدند.

استر دوفلو از انیستیتو فناوری ماساچوست: دولتها بسیار مشتاقند تا ارزیابی درستی درخصوص اثرات مداخلات خود در اقتصاد داشته باشند. در این رابطه، استر دوفلو، اقتصاددان فرانسوی ۴۴ساله در «موسسه فناوری ماساچوست (دانشگاه امآیتی)»، با تلفیق مطالعات حوزه اقتصاد و پزشکی، سعی کرده است تا اثرات واقعی دخالت دولت را ارزیابی کند. دوفلو درخصوص مقاله خود میگوید: «اقتصاددانان شبیه لولهکش هستند. آنها ابزار را در دنیای واقعی بهکار میبرند، با دقت مواظبند که چه اتفاقی میافتد و در مورد آن تفکر میکنند.» تحقیقات دوفلو که نوعی آزمایش تصادفی کنترلشده متمرکز بر فقر و توسعه است، نه تنها اطلاعاتی ارزشمند در اختیار سیاستگذاران قرار میدهد، بلکه زندگی میلیونها انسان را تحت تاثیر قرار خواهد داد.

ریچارد پاسنر از دانشگاه شیکاگو: پاسنر یکی از محققان پیشگام در حوزه حقوق و اقتصاد است. او در تلاش است تا با استفاده از ابزارهای اقتصادی، قواعد قانونی را آنالیز کند. فرض کنید دولت محلی قانونی را به منظور کنترل اجاره وضع کرده است (برای حمایت از قشر ضعیف جامعه). حال پرسشی که مطرح میشود این است که اثرات احتمالی وضع این قانون چیست؟ در این رابطه قضات و وکلا میتوانند با بهکارگیری ابزاری که پاسنر معرفی کرده است، اثرات چنین قانونی را ارزیابی کنند.

ویلیام نوردهاوس از دانشگاه ییل: یکی از چالشهای این روزهای اقتصاد جهان، تغییرات آبوهوایی است. این چالش تنها درخصوص نااطمینانیهای ناشی از پیامدهای آن نیست. در واقع مساله اصلی اقتصاددانان یافتن معادلهای پولی برای اثرات تغییرات آبوهوایی و چگونگی مقابله با خطرات متوجه نسلهای آینده است (فصل مشترک علم اقتصاد و فلسفه). در این رابطه ویلیام نوردهاوس بیش از هر دانشمند دیگری مطالعاتی درخصوص چالشهای مطرح شده انجام داده است. البته اگر نوردهاوس نوبل اقتصاد را دریافت کند، احتمالا مارتین ویتزمن – استاد دانشگاه هاروارد – نیز بهخاطر مطالعات پیشگامی که درخصوص مخاطرات بلایای طبیعی مرتبط با تغییرات آبوهوایی انجام داده است، در این جایزه شریک او خواهد بود.

ویلیام کیپ ویسکوزی از دانشگاه وندربیلت: به گزارش «بلومبرگ»، ویسکوزی در میان کاندیداهای دریافت جایزه اقتصاد نوبل شانس کمی دارد. با این حال او تحقیقات ارزندهای درخصوص ارزش پولی مخاطرات زندگی و سلامت انجام داده است. مطالعات ویسکوزی در آمریکا نقشی تعیینکننده در فعالیتهای «آژانس حفاظت از محیطزیست»، «وزارت راهوترابری»، «وزارت انرژی»، «وزارت کار» و «وزارت سلامت و خدمات انسانی» دارد. این نهادها با استفاده از مطالعات ویسکوزی سعی بر «ارزشگذاری زندگی آماری» دارند. فرض کنید کارگری با خطر مرگ یک در ۱۰۰ هزار روبهرو است. حال در ازای چنین ریسکی چه میزان پاداش (یا پول جبران خطر) باید به او پرداخت شود؟ فرض کنید بهترین پاسخ در حدود ۹۰دلار است. بنابراین با یک ضرب ساده میتوان ارزش زندگی این فرد را در حدود ۹ میلیون دلار برآورد کرد.

ریچارد اچتالر از دانشگاه شیکاگو: در دهههای اخیر، اقتصاد رفتاری جایگاه ویژهای در تئوریهای اقتصادی یافته است. بیش از هر دانشمند دیگری، این پیشرفتها مدیون مطالعات تالر بوده است. تالر در مطالعات خود نشان داده است که افراد مطابق با تئوریهای اقتصادی رفتار نمیکنند. به ادعای او مردم پول نقد خود را در «حسابهای روانی» مجزایی همچون پول رهن، پول تعطیلات و پول بازنشستگی میگذارند. سرمایهگذاران نیز به اخبار غیرقابل پیشبینی توجه بیش از اندازه میکنند. مردم بسیار به عدالت اهمیت میدهند و مشتاقند برای مجازات افرادی که رفتاری ناعادلانه داشتهاند هزینه بپردازند. در این رابطه دولتمردان در سراسر دنیا با استفاده از یافتههای تالر به دنبال کاهش فقر، افزایش اشتغال و بهبود سلامت افراد جامعه هستند.

شرکت لوکارا دایاموند سرانجام بزرگترین الماسی که در بیش از یک قرن گذشته کشف شده بود را به فروش رساند.

به گزارش ایسنا، الماس "لسدی لا رونا" ۱۱۰۹ قیراطی به قیمت ۵۳ میلیون دلار یا ۴۷ هزار و ۷۷۷ دلار در هر قیراط به شرکت گراف دایاموندز فروخته شد.

این الماس که در زبان تسوانایی به معنی "نور ما" است، در حراجی سوتبی که سال گذشته در لندن برگزار شد، بدون خریدار ماند. انتظار میرفت این الماس به قیمت حدود ۸۶ میلیون دلار فروخته شود.

شرکت کانادایی لوکارا دایاموند که برای تولید برخی از بزرگترین و بهترین سنگهای قیمتی جهان معروف است، این الماس را در معدن کارووی در بوتسوانا کشف کرد.

لوکارا در ماه سال ۲۰۱۶ الماس ۸۱۳ قیراطی کانستلیشن را به قیمت ۶۳ میلیون دلار یا حدود ۷۷ هزار و ۵۰۰ دلار در هر قیراط به شرکت بازرگانی "نمسیس اینترنشنال دی ام سی سی" مستقر در دوبی فروخته بود.

بر اساس گزارش بلومبرگ، الماس "لسدی لا رونا" که کمی کوچکتر از توپ تنیس است، از نظر اندازه دومین الماس بزرگ پس از کولینان با وزن ۳۱۰۶ قیراط است که در سال ۱۹۰۵ در آفریقای جنوبی کشف شد.

اقتصاد > بازار مالی - دنیای اقتصاد نوشت: آمارهای غیررسمی میگویند تا اواخر سال گذشته چیزی حدود ۱۴۰ هزار میلیارد تومان یعنی تقریبا یکپنجم نقدینگی کشور در اختیار چندصد موسسه غیرمجاز مالی بوده است. طبیعی است که باید تمام تلاشها بر برچیده شدن این بازار غیرقانونی پول متمرکز میشد تا با حذف آن کل نقدینگی کشور در بازار قانونی پول یعنی بانکها و موسسات مالی و اعتباری جریان یابد.

به همین دلیل برنامه بانک مرکزی در ساماندهی موسسات مالی غیرمجاز کار درست و بجایی است؛ اما اجرای این کار درست نباید علامت اشتباه به جامعه بدهد و منشا اقدام نادرست دیگری شود. صاحبان حساب در این موسسات باید بدانند در قبال ریسک تصمیمات مالی و اقتصادی خود مسوول هستند و نباید تبعات این ریسک را به بقیه شهروندان و دولت تحمیل کنند.

برآورد میشود بین ۲ تا ۴ میلیون نفر در این موسسات غیرمجاز حساب داشته باشند.

بسیاری از افرادی که در این موسسات حساب باز کردهاند، از غیرقانونی بودن آنها اطلاع داشتهاند، اما وسوسه سود بیشتر یا دریافت تسهیلات ارزان، آنها را به این تصمیم پرخطر سوق داده است. طبیعی است اولین مقصر این اشتباه خود آنها هستند و باید تبعات این تصمیم پرخطر خود را بپذیرند. رفتار این افراد شبیه کسی است که کسبوکاری راه انداخته اما کسبوکار او بهدلیل امکانسنجی اشتباه به نتیجه نرسیده و شکست خورده است. طبیعی است که این فرد از همسایگان و دوستان خود انتظار ندارد در زیان او شریک شوند. عقل سلیم هم نمیپذیرد هزینه بیاحتیاطی یک نفر به افراد دیگر تحمیل شود.

اما متاسفانه شیوهای که برای رسیدگی به وضعیت این موسسات و ادغام یا تسویه آنها در پیش گرفته شده در حال ارسال این علامت اشتباه به جامعه است که هزینه بیاحتیاطی این افراد در نهایت توسط دیگران تامین میشود. دغدغه بانک مرکزی برای مدیریت شرایط امنیتی و اجتماعی جامعه قابل درک است؛ اما نباید به نحوی عمل شود که جامعه احساس کند ریسک چنین رفتار پرخطری برای فرد اندک است. این علامت اشتباهی است که میتواند احتمال تکرار این اقدام پرخطر در آینده را کماکان بالا نگه دارد.

روش بانک مرکزی برای ساماندهی این موسسات، ادغام یا انتقال آنها به بانکها و موسسات مجاز است. در اغلب موارد یکی از بانکها مکلف شده مسوولیت تسویه داراییها و تعهدات یک یا چند موسسه را بپذیرد و در مقابل بانک مرکزی امتیازاتی به بانک مذکور داده است. بانک مسوول تسویه مکلف میشود تعهدات موسسه غیرمجاز را از محل داراییهای آن موسسه تسویه کند، اما بدیهی است که اینگونه موسسات زیانده بوده و داراییهای آنها به مراتب کمتر از تعهدات آنها است. پس بانک مرکزی ناچار است با اعطای امتیازاتی به بانک مسوول تسویه تا حدی این زیان را جبران کند. این امتیازات عموما بهصورت اعطای مجوز افزایش تعداد شعب و نیز اعطای خط اعتباری ارزان به آن بانک بوده است. طبیعی است منابع ارزانی که بانک مرکزی صرف این اقدام میکند منابع عمومی هستند که برای پوشش زیان ریسک بیاحتیاطی بخش محدودی از شهروندان مصرف میشوند.

باید توجه داشت که تحمیل بار موسسات غیرمجاز به بانکها هم اقدام خطرناکی است. نظام بانکی ایران وضعیت خوبی ندارد و به دشواری روزگار میگذراند. یک گزارش که به بررسی وضعیت بانکها و موسسات مالی و اعتباری مجاز که سهام آنها در بورس عرضه شده میپردازد، نشان میدهد در ۶ سال گذشته متوسط رشد سود خالص بانکها صفر درصد بوده؛ درحالیکه هزینههای اداری و عمومی آنها بهصورت میانگین سالانه ۲۶ درصد رشد داشته است. گزارشهای دیگری که اخیرا از وضعیت کیفیت مدیریت منابع بانکها منتشر شده هم نشان میدهد بانکهای ایرانی با هزینه بسیار بالایی منابع جذب میکنند. در پایان خرداد ماه سال ۱۳۹۶ مانده سپرده بانکها مجموعا بیش از ۱۳۰۰ هزار میلیارد تومان بوده؛ در حالی که تسهیلات اعطایی در حدود ۱۰۰۰ هزار میلیارد تومان بوده است. به عبارت دیگر نسبت تسهیلات به سپرده در حدود ۷۵ درصد است که در سه سال اخیر تقریبا ثابت بوده است.

در چنین شرایطی تحمیل زیان ناشی از ریسک تصمیمگیری برخی شهروندان بیاحتیاط به بانکها خود مشکلات جدی میآفریند. طبیعی است مقاومت بانک مرکزی در برابر اعتراضات و احساسات سپردهگذاران این موسسه کار دشواری است، اما بانک مرکزی چارهای جز این کار ندارد. یکی از دلایلی که رئیس کل بانک مرکزی، وزیر نیست و قرار نیست به مجلس پاسخگو باشد بهدلیل نیاز به همین استقلال رای است. طبیعی است استفاده از این استقلال مستلزم شجاعت هم هست. رئیس کل مطلوب برای بانک مرکزی علاوه بر دانش و تدبیر باید شجاعت هم داشته باشد حتی اگر این شجاعت به معنای انتقاد از جامعه و مقاومت در برابر خواست غیرمنطقی بعضی از شهروندان باشد.

البته باید توجه داشت بخش مهمی از حسابهای ایجاد شده در موسسات مالی غیرمجاز موجودی اندکی دارند و حسابهای با موجودی بالای ۱۰ میلیون تومان بعید است بیشتر از ۵ درصد کل حسابها باشد. اینگونه حسابها را میشود به سرعت تسویه کرد؛ اما برای سپردهگذاران عمده که منابع بزرگ در موسسات غیرمجاز سپرده کردهاند منطقا نباید دلسوزی بیجهت داشت؛ چون اینگونه افراد برای سرمایهگذاری در این موسسات سپرده داشتهاند. طبیعی است کسی که چندین میلیارد تومان را نزد یک موسسه غیرمجاز سپرده میکند جز سرمایهگذاری هدفی نداشته است. اینگونه سپردهگذاران بزرگ موسسات غیرمجاز باید آماده پذیرش تبعات ریسک خود باشند. همچنین سهامداران موسسات غیرمجاز نیز باید پاسخگوی زیان انباشتهای که ایجاد کردهاند، باشند و فراتر از رسیدگی مالی، عمل آنها در ایجاد چنین شرکتهایی باید از حیث قضایی و کیفری هم بررسی شود.

به گزارش افکارنیوز، چندی پیش مشاور سازمان خصوصی سازی خبر از این داد که سود سهام عدالت تا پایان شهریورماه به حساب تعدادی از مشمولان سهام عدالت واریز می شود که بعدا این زمان توسط معاون این سازمان هفته اول مهرماه اعلام شد.

پس از آن نیز مشاور این سازمان اظهار داشت: هرچند تقسیم سودها نیز انجام شده اما هنوز وضعیت گروهبندی و اولویتها مشخص نشده و ما در انتظار مصوبه جلسه شورای عالیاصل چهل و چهار هستیم.

بر این اساس با تشکیل جلسه شورای اصل 44 قانونی اساسی در روز جاری، اعضای این شورا به تمدید مهلت تسویه باقیمانده بدهی سهام عدالت توسط مشمولان به مدت یک ماه موافقت کردند و به پرداخت سود این سهام رای منفی دادند.

این درحالی است که چندی پیش یکی از اعضای عضو کمیسیون اقتصادی مجلس در واکنش به تقسیم ناقص سود سهام عدالت میان مشمولان اظهار داشته این کمیسیون پس از تعطیلات پارلمان مباحث مربوط به منابع تامین سود سهام عدالت، نحوه و چگونگی توزیع سود و شاخص پرداخت سود سهام عدالت را با حضور مسئولان اقتصادی مورد بررسی قرار خواهد داد.

به گفته احمد انارکیمحمدی بعضا مشاهده میشود که شرکتهای سودده از مبحث سهام عدالت خارج شدهاند لذا حرف ما این است که ما میخواهیم از کدام محل به متقاضیان سود بدهیم؛ بنابراین با درنظر گرفتن چند شرکت ورشکسته نمیتوان متقبل پرداخت سود به مردم شد.

وی با اشاره به جلسات این کمیسیون درباره بررسی سود سهام عدالت تاکید کرد: با وجود چندین جلسه و اظهارات مسئولین ذیربط درباره سود سهام عدالت همچنان نمایندگان از توضیح مسئولان قانع نشدهاند، بنابراین قطعا موضوع سود سهام عدالت و نحوه فعالیت بسیاری از شرکتهایی که در این مسئله دخیل بودهاند را پیگیری خواهیم کرد و در نهایت گزارشی از موارد بررسی شده به صحن علنی مجلس ارائه خواهد شد.

نایب رییس مجلس شورای اسلامی گفت: گزارش تخلفات برخی موسسات مالی و اعتباری از جمله کاسپین از سوی مجلس به قوه قضائیه ارسال شده ولی متاسفانه با تاخیر رسیدگی می شود.

خبرگزاری ایرنا: نایب رییس مجلس شورای اسلامی گفت: گزارش تخلفات برخی موسسات مالی و اعتباری از جمله کاسپین از سوی مجلس به قوه قضائیه ارسال شده ولی متاسفانه با تاخیر رسیدگی می شود.

علی مطهری که ریاست ساعاتی از جلسه علنی روز یکشنبه مجلس را برعهده داشت در پاسخ به تذکر حسینعلی حاجی دلیگانی نماینده مردم شاهین شهر در مجلس افزود: باید اجرای قانون را پیگیری کنیم.

وی ادامه داد: اجرای قانون کسری خدمت فرزندان ایثارگران در کمیته ای شامل اعضای ستاد کل نیروهای مسلح و نمایندگان مجلس در حال پیگیری است.

نایب رییس مجلس گفت: در خصوص مشکلات موسسات مالی و اعتباری از جمله کاسپین براساس ماده 236 آیین نامه داخلی مجلس گزارش تخلف از سوی مجلس به قوه قضاییه ارسال شده است اما متاسفانه رسیدگی به پرونده های ماده 236 در قوه قضاییه با تاخیر انجام می شود.

مطهری افزود: اگر از این راه به نتیجه نرسیم باید دنبال راه حل دیگری باشیم.

حسینعلی حاجی نماینده مردم شاهین شهر در مجلس در تذکری در جلسه علنی مجلس گفت: قانون در مجلس تصویب می کنیم اما اجرایی نمی شود که از جمله این قوانین می توان به قانون کسری خدمت فرزندان ایثارگران و قانون بیمه شخص ثالث اشاره کرد.

وی افزود: چند روز است سپرده گذاران موسسه کاسپین مقابل قوه قضاییه تجمع کردند باید تکلیف آنان مشخص شود؛ نتیجه گزارش ارسال شده مجلس براساس ماده 236 آیین نامه داخلی در این زمینه به کجا رسیده است.

تیتر 20 - یک اقتصاددان میگوید: رشد اقتصادی هفت درصدی سه ماهه نخست سال جاری به این دلیل ملموس نیست که این رشد در صنایع بزرگ غیرکاربر محقق شده است که ایجاد اشتغال نمیکند. به دلیل متمرکز بودن این رشد به صاحبان سرمایه و سهام داران رسیده است و اگر دولت می خواهد رشد اقتصادی را عموم مردم نیز احساس کنند باید رونق اقتصادی را به بنگاه های کوچک و متوسط ببرد.

مرتضی افقه در ارتباط با رشد اقتصادی سه ماه نخست سال جاری اظهار کرد: رشد سه ماه ۶.۵ درصد اعلام شده ولی با توجه به اینکه اندکی مفاهیم مربوط به رشد اقتصادی برای عموم مردم روشن نیست ممکن است شبهاتی برای آنها به وجود بیاید. دولت نباید روی اعداد مربوط به رشد اقتصادی مانور بدهد و آن را با غرور اعلام کند چون در چنین شرایطی مردم باید احساس بهتری داشته باشند. وقتی دولت با غرور اعلام می کند رشد اقتصادی هفت درصد است در حالیکه مردم ممکن است آن را احساس نکرده باشند، ممکن است بی اعتمادی در جامعه ایجاد شود.

او اضافه کرد: تفاوت رشد اقتصادی امروز با رشد اقتصادی دهه هفتاد میلادی آن بود که آن زمان رشد خود را به صورت معمول و بهبود زندگی مردم نشان می داد چون تکنیک های تولیدی عمدتا کاربر بوده اند و افراد بیشتری در فواید رشد سهیم بودند ولی امروز تکنیک ها سرمایه بر و اتومات هستند و ما می توانیم رشد اقتصادی داشته باشیم بدون آنکه افراد بیشتری در آن سهیم باشند. به عبارت دیگر رشد اقتصادی در شرایطی محقق میشود که تمرکز بالاست و بیشتر سود رشد اقتصادی نصیب سرمایه گذار و سهام دار میشود.

این استاد دانشگاه در ادامه سخنانش گفت: نکته مهم مربوط به رشد اقتصادی این است که اینکه رشد اقتصادی داشته باشیم شرط لازم هست ولی کافی نیست وبرای اینکه مردم آن را احساس کنند و رفاه عمومی افزایش یابد باید بررسی کنیم چقدر شغل ایجاد شده و ضریب جینی چقدر بهبود یافته است. رشد عمده اقتصادی امروز بیشتر از صنایع پتروشیمی و فولاد حاصل شده که از نیروی کار کمتری بهره گرفته اند. در نتیجه گرچه ما رشد افزایش سالانه تولید ملی را داریم، ولی نمی توانیم آن را در بهبود زندگی عمومی مردم ببینیم. این رشد اقتصادی به سمت شرکتهایی رفته که نیروی کار کمتری میگیرند.

افقه ادامه داد: اگر دولت میخواهد مردم رشد اقتصادی را بیشتر احساس کنند باید بنگاه های کوچک و متوسط را تحریک کند. این بنگاه ها می توانند اشتغال ایجاد کنند و منافع بیشتری از آنها به مردم می رسد.

وی در ادامه سخنانش گفت: اکنون اقتصاد ایران نفت زیادی فروخته است و منافع آن را به سمت واحدهای تولیدی رسانده، دولتمردان امید دارند که در امواج بعدی رشد اقتصادی به سمت بنگاه های کوچک و متوسط هم برود ولی هنوز رفته و به نظر من دولت باید دخالت بیشتری کند تا موانع تولیدی در این بنگاه ها را بردارد. اکنون موانع تولید در این بنگاهها بسیار است و اغلب تعطیل هستند و یا با متوسط ظرفیت ۵۰ درصد از تولید خود استفاده میکنند.

او در بخشی از سخنانش درباره جزئیات رشد اقتصادی منفی صادرات کالا و خدمات گفت: نکته این جاست که ما از ظرفیت صادرات مواد خام استفاده کردهایم ولی همچنان علیرغم اعلام دولت هنوز شاهد رشد اقتصادی در بخشهای غیرنفتی و غیرمواد خام نیستیم.

او افزود: البته در دوران پیش از برجام صادرات غیرنفتی ما کلا تعطیل شده بود و ما در سال ۹۵ توانستیم آن را به ظرفیت قبل برسانیم و این بخش هم ظرفیت خود را در رشد نشان داده است و اکنون برای رشد اقتصادی بیشتری در این بخش ایجاد کنیم باید ظرفیت جدیدی ایجاد کنیم وگرنه ساختارهای موجود اجازه نمیدهد به رشد اقتصادی متناسب دست پیدا کنیم.

او اضافه کرد: اکنون شرایط ما مثل اقتصاد سالهای پس از جنگ شده است. دو سال پس از جنگ یعنی سالهای ۱۳۷۱ و ۱۳۷۲ ما رشد خیره کنندهای داشتیم ولی سالهای بعد آن رشد اقتصادی به نیم درصد رسید چون از ظرفیت خود استفاده کردیم.

او همچنین درباره رشد تشکیل سرمایه ساختمان نیز چنین گفت: پس از اقدامات دولت دهم در زمینه مسکن مهر و رکود حاصل از بی تدبیریهای آن دولت، دولت یازدهم هر برنامه ای اجرا میکرد نمیتوانست در بخش ساختمان تحرک ایجاد کند. ولی اکنون زمینه هایی برای رونق و ورود سرمایه به بخش ساختمان فراهم شده و این نشاندهنده آن است که سرمایهگذاران نسبت به ورود به این بخش خوشبین شدهاند ولی در نظر داشته باشید که رشد هفت درصد این بخش نسبت به اعداد منفی بزرگی که در سالهای گذشته تجربه کرده است عدد مطلق خیلی بزرگی نمیتواند باشد.

او درباره نرخ رشد تشکیل سرمایه ثابت ناخالص نیز گفت: گرچه به توافقات برجام رسیده بودیم ولی شاهد سرمایهگذاری چشم گیری نبودیم چرا که مردم نگران انتخابات ریاست جمهوری بودند و نگران بودند که رئیس جمهور دولت یازدهم در دولت دوازدهم بر سر کار نیاید و در نتیجه برای ورود به سرمایه خود با تردید روبرو بودند ولی با آمدن دولت دوازدهم و ریاست جمهوری حسن روحانی این امیدواری ایجاد شد که سرمایهگذاری در ایران با اطمینان بیشتری صورت گیرد. ما بخشی مهمی از این سرمایه گذاری نیز در بخش سرمایه گذاری ماشین آلات صنعتی می بینیم.

افقه درباره افزایش هزینه مصرف نهایی دولت هم گفت: البته برای هزینه مصرف نهایی دولت باید نسبت آن را به GDP سنجید. اگر که هزینه مصرف نهایی دولت نسبت بهGDP افزایش بیابد و این فقط در بخش اجرایی نباشد نشاندهنده این است که دولت بزرگتر شده و اتفاق خوبی نیست که البته افزایش هزینه نهایی دولت در قیاس GDP نشان می دهد که این موضوع نگران کننده نیست و دولت بزرگتر نشده است.

او درباره رشد ۶.۹ درصدی هزینه مصرف نهایی خصوصی سه ماهه نخست سال جاری هم گفت: این نشان میدهد که با افزایش تولید ملی مصرف مردم هم افزایش یافته است. میل نهایی به مصرف بالا بوده و انتظار می رفت که بعد از برجام افزایش یابد ولی افزایش چشم گیری نداشتیم و به نظر می رسد که در سه ماهه نخست سال جاری مردم تصمیم گرفتند میل خود به مصرف نهایی را ارضا کنند./ایسنا

در ادامه افتتاح پروژههای مدرسه سازی بانک آینده در مناطق کم برخوردار و بر اساس برنامه زمانبندی شده در فاصله زمانی اعیاد مبارک سعید قربان و غدیر طی هفته جاری، روز سهشنبه ۱۴ شهریور ماه سالجاری، مدرسه ۶ کلاسه «امید آینده» در روستای خونسرخ از توابع بندرعباس افتتاح شد.

این مراسم با حضور جمعی از مردم محل، نماینده مردم بندرعباس در مجلس شورای اسلامی، اعضای شورای شهر بندرعباس و مدیران آموزش و پرورش و نوسازی مدارس استان هرمزگان و تعدادی از مدیران ارشد بانک آینده برگزار شد.

جناب آقای بهزادان عضو هیئت مدیره بانک آینده در این مراسم گفت: این مدرسه در کمتر از یکسال ساخته شده و سازه آن مقاوم در برابر زلزله است. وی ابراز امیدواری کرد؛ مدرسه «امید آینده» بتواند؛ زمینه ساز رشد و شکوفایی دانش آموزان این روستا و مناطق اطراف شود.

شایان ذکر است؛ مدرسه ابتدایی «امید آینده» خونسرخ دارای ۶ کلاس و امکاناتی مانند: واحد سرایداری، آبخوری و سایر تجهیزات ضروری است و از ابتدای سالتحصیلی جدید در ۲ شیفت صبح و بعدازظهر برای آموزش دختران و پسران این منطقه مورد بهرهبرداری قرار میگیرد.

به این ترتیب؛ طی هفته جاری تاکنون، پنج مدرسه در استانهای کرمان، خراسان جنوبی، کردستان، سیستان وبلوچستان وهرمزگان احداث شده توسط بانک آینده، افتتاح شده است.

یادآوری میشود؛ روز چهارشنبه، ۱۵ شهریور ماه سالجاری نیز مراسم افتتاح یک باب مدرسه «امید آینده» دیگر در روستای باغک جنوبی شهرستان تنگستان در استان بوشهر با حضور اهالی منطقه، مسوولان استانی و مدیران ارشد بانک آینده برگزار خواهد شد.

#های_وب

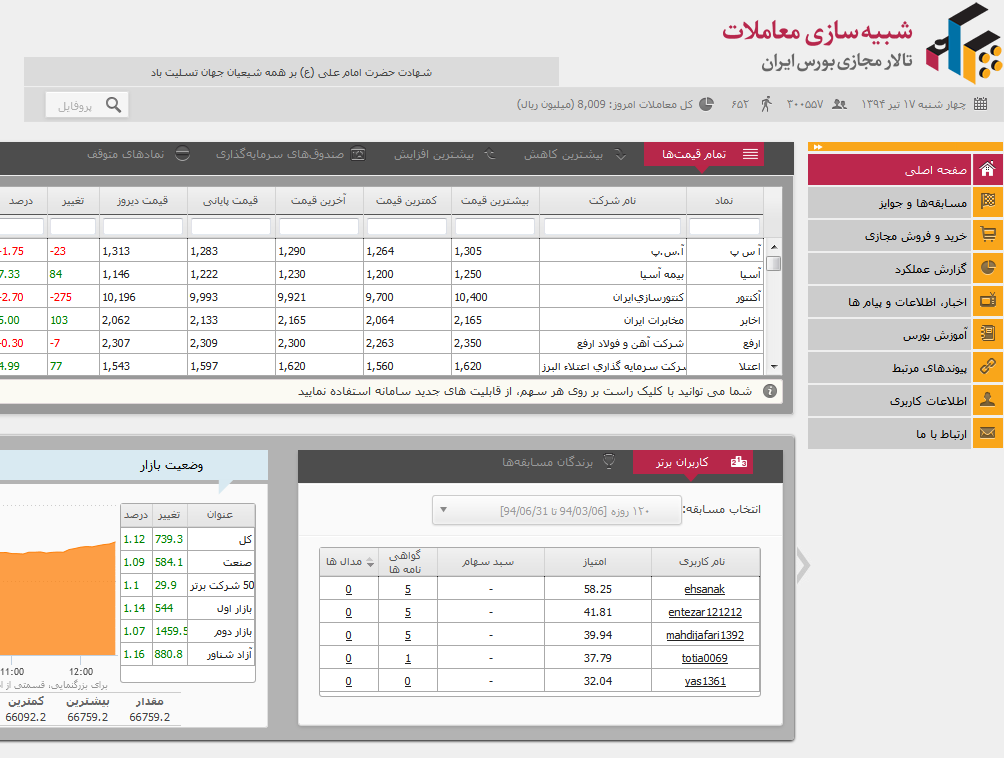

شرکت های وب در معاملات روز چهارشنبه مورخ 22 شهریور ماه برای اولین بار عرضه خواهد شد.

این شرکت با سرمایه 4000میلیارد ریالی در بازار بورس تهران پذیرش شده است. سید ایمان میری سهامدار 99درصدی این شرکت است و در عرضه اولیه 5درصد از سهام را به صورت بوک بیلدینگ عرضه می کند و 5درصد دیگر را نیز به پرسنل خود اختصاص خواهد داد.

قیمت تعیین شده برای عرضه 2715 الی 2850 ریال تعیین شده که برابر با p.e 7.4 واحدی است که نسبت به همگروهان خود مناسب محسوب می شود.

این شرکت 57میلیارد تومان سهام خود را در بازار و 57میلیارد تومان سهام را به 705نفر از پرسنل خود عرضه خواهد کرد.

با فرض حضور 80هزار کد معاملاتی هر سهامدار می تواند 712 هزار تومان سهم بخرد اما به هر یک از پرسنل شرکت 80میلیون تومان سهام خواهد رسید. اینکه پرسنل شرکت از چه مقطعی امکان عرضه سهام مزبور را در بازار داشته باشند می تواند بر مسیر این سهم اثر گذار باشد.

برای شرکتی که سالانه 400میلیارد تومان درآمد و 155 میلیارد تومان سود دارد قاعدتا اعطای 57میلیارد تومان سهام به پرسنل به صورت اقساطی دور از ذهن به نظر می رسد لذا در صورتی که 5درصد سهام شرکت قابلیت فروش توسط پرسنل داشته باشد و فریز نباشد، می تواند به سرعت منجر به تعادل سهم گردد اما به لحاظ بنیادی در خصوص این سهم نکات مهمی وجود دارد که در مطلب جداگانه ای به آن خواهیم پرداخت.

اما پیشنهاد این است که اگر قرار است 80هزار نفر اهالی بازار به اندازه 705نفر پرسنل شرکت سهام دریافت کنند! سهام پرسنل باید حداقل تا پایان دوره مالی جاری قابلیت فروش نداشته باشد در غیر این صورت همیشه ریسک عرضه سنگین سهم وجود دارد ضمن اینکه اگر سهام مزبور تا پایان سال در حالت فریز باشد، اعتماد اهالی بازار هم جلب می شود و سوءتفاهمی وجود نخواهد داشت.

در یک کارگاه آموزشی - توجیهی نمایندگان شرکت فرانسوی توتال شرایط احراز صلاحیت را برای شرکت های ایرانی به منظور حضور در مناقصات طرح توسعه بخش فراساحل فاز ۱۱ پارس جنوبی تشریح کردند.

به گزارش خبرنگار اقتصادی خبرگزاری تسنیم، صبح امروز در مرکز همایشهای وزارت نفت در تهران، کارگاه توجیهی طرح فاز 11 پارس جنوبی برای سازندگان و تامین کنندگان تجهیزات با حضور نمایندگان شرکت توتال فرانسه برگزار شد.

در این کارگاه آموزشی نمایندگان این شرکت فرانسوی شرایط احراز صلاحیت را برای شرکت های ایرانی به منظور حضور در مناقصات طرح توسعه بخش فراساحل فاز 11 تشریح کردند.

در این نشست که نمایندگان تعداد زیادی از شرکت های ایرانی سازنده تجهیزات و فعال در بخش پیمانکاری صنعت نفت حضور داشتند، از سوی کارشناسان شرکت ملی نفت ایران عنوان شد که از این پس در پروژه هایی اینچنینی که یک شرکت E&P مسئولیت توسعه پروژه نفتی و یا گازی را بر عهده دارد، شرکت ملی نفت یا وزارت نفت برای شرکت های داخلی متقاضی حضور در مناقصات بخش های مختلف اجرای پروژه، کارفرما نیستند، بلکه این شرکت E&P به عنوان کارفرما محسوب می شود؛ از اینرو احراز صلاحیت شرکت های ایرانی خواهان حضور در بخش های مختلف اینگونه پروژه های توسعه ای باید از سوی این شرکت های E&P صورت گیرد.

همچنین تأکید شد که شرکت های E&P خارجی که مسئولیت راهبری و توسعه هر پروژه نفتی یا گازی را برعهده می گیرند، هر کدام روش های منحصر به خود (که از استانداردهای بین المللی تبعیت می کند) را برای سنجش صلاحیت شرکت های ایرانی دارند که شرکت های ایرانی باید با حضور در چنین کارگاههای آموزشی - توجیهی با این شرایط آشنا شوند.

در بخش دیگری از این نشست عنوان شد که هر شرکت و یا کنسرسیومی که در مناقصات بخش های مختلف پروژه فاز 11 پارس جنوبی حضور یابد و پیشنهاد استفاده از تجهیزات ساخت داخل و پیمانکاری توسط شرکت های ایرانی را بیشتر از شرکت های دیگر در پکیج پیشنهادی خود ارائه دهد، برای این شرکت تا 10 درصد در قیمتی که ارائه کرده، تعدیل در نظر گفته می شود و احتمال برنده شدن این شرکت یا کنسرسیوم در مناقصه بالاتر خواهد بود.

برنامههای فعال در پسزمینهی گوشی و بعضا بهروزرسانی خودکار این برنامهها، از عواملی هستند که میتوانند حجم مصرف اینترنت گوشی را افزایش دهند. بهترین راه برای جلوگیری از این مصرف، غیرفعال کردن این برنامهها در شرایطی است که استفادهای از آنها نمیشود.

به گزارش ایسنا، یکی از دغدغههای کاربران گوشیهای هوشمند استفاده از اینترنت و میزان مصرف آنهاست. برخی از کاربران ممکن است اغلب از مصرف بیش از اندازه حجم اینترنت خود شکایت داشته باشند و حتی برخی از شرکتها و اپراتورها را به کمفروشی متهم کنند. اما مسئولان وزارت ارتباطات و فناوری اطلاعات در پاسخ به این اعتراضات، به سرعت بالای اینترنت اشاره میکنند که ممکن است باعث شود کاربر تصور کمفروشی داشته باشد.

محمود واعظی -وزیر سابق ارتباطات و فناوری اطلاعات- همواره در رد نظریه کمفروشی و حجمخوری اینترنت از طرف اپراتورهای ارائهدهنده اظهار میکرد: آنهایی که میگویند کمفروشی صورت میگیرد باید به این نکته توجه داشته باشند که در گذشته مشترکان چند عکس و یا مطلب مکتوب را دانلود میکردند و حجم اینترنت آنها برای مدت بیشتری دوام میآورد اما اکنون همین که سه تا چهار فایل ویدئویی دانلود میشود، چند برابر فایلهای عکس و مکتوب حجم مصرف میشود.

او معتقد بود اینکه متاسفانه در برخی رسانهها و روزنامهها از اصطلاح حجمخوری استفاده میشود تعبیر درستی نیست: اکنون تمام امور اپراتورها به شکل هوشمند صورت میگیرد و به شکل دستی نیست تا امکانی وجود داشته باشد تا حجم مصرف مشترک تغییر کند. ما در ابتدا احساس کردیم ممکن است در سیستم فروش این اپراتورها مشکلی وجود داشته باشد اما پس از بررسیهای صورت گرفته به این قطعیت رسیدیم که هیچ مشکلی در این زمینه وجود ندارد. آنچه باعث پایان زودهنگام حجم بستههای اینترنت میشود، استفاده مشترکان از فایلهای ویدئویی است که حجم اینترنت را با سرعتی بسیار بالا به پایان میرساند. استفاده از فایل ویدئویی در تمام دنیا حجم پهنای باند بالایی را مصرف میکند.

نحوه جلوگیری از مصرف اینترنت ناخواسته در سیستم عامل Android و iOS

یکی از دلایل مصرف بیرویه اینترنت در گوشیهای هوشمند میتواند فعال بودن اپلیکیشنها در پسزمینهی گوشی باشد؛ در حالی که ممکن است کاربر از این اپلیکیشنها استفاده نکرده و یا به ندرت مورد استفاده قرار گیرند. بنابراین توصیهای که همواره از طرف مسئولان و کارشناسان برای جلوگیری از تصور حجمخوری داده میشود این است که این برنامهها را غیرفعال کنید.

برای کنترل میزان مصرف اینترنت در سیستم عامل iOS و گوشیهای آیفون، ابتدا از طریق منوی گوشی وارد setting شده و سپس به قسمت cellular رفته و برنامههای غیرضروری را غیرفعال کنید. پس از آن وارد قسمت general شده و گزینهی background app refresh را نیز غیرفعال کنید. در گوشیهای اندرویدی هم لازم است ابتدا وارد setting شده و سپس به قسمت mobile data و data usage بروید. در این قسمت میتوانید دریابید که کدام اپلیکیشنها بیشترین دیتا را مصرف میکنند. بنابراین میتوان برنامههای غیرضروری را غیرفعال کرد.

بدین ترتیب با غیرفعال شدن برنامهها و اپلیکیشنهای اینترنتی که از آنها استفاده نمیشود یا بهروزرسانی خودکار این برنامهها، میتوان تا حد زیادی مصرف اینترنت گوشیهای هوشمند را کنترل کرد.

عباس آخوندی وزیرر راه و شهرسازی با بیان اینکه بخشی از افرادی که برای تأمین مسکن خود با مشکل روبرو هستند، گروههای کمدرآمد جامعه هستند، اظهار داشت: این گروهها یا تحت پوشش کمیته امداد امام (ره) هستند یا تحت پوشش سازمان بهزیستی و یا تحت پوشش سازمان تأمین اجتماعی و تعداد بسیار کمی نیز تحت پوشش بنیاد مسکن انقلاب اسلامی قرار دارند.

وی افزود: وقتی طرح مسکن مهر آغاز شد، قرار بود تنها مسئله گروههای کمدرآمد را حل کند اما کسانی در این طرح ثبتنام کردند که به هیچ وجه مشمول آن نبودند، از این رو، ما به جای اینکه دوباره یک صف بیجهت درست کنیم، آمدهایم به سازمانهایی که وظایف اجتماعی دارند، اعلام کردهایم که خودتان مشکل مسکن گروههای تحت پوشش خود را حل کنید.

وزیر راه و شهرسازی تصریح کرد: کاری که ما میتوانیم به عنوان دولت انجام دهیم این است که برای ساخت این واحدهای مسکونی تسهیلات و زمین در اختیار بنیاد مسکن قرار دهیم و معتقدیم امامخمینی (ره) برای همین گروه این بنیاد را تأسیس کردند و از این رو به فرمان و حساب 100 حضرت امام (ره) برگشتهایم و بنیاد مسکن را برای حل این مشکل محور قرار دادهایم.

وی در ادامه تأکید کرد: خبر خوشی که برای گروههای کمدرآمد داریم این است که سالی 100 هزار واحد مسکونی در قالب این طرح در برنامه داریم و امسال احداث 100 هزار واحد مسکونی اول را برای گروههای کمدرآمد عملیاتی خواهیم کرد.

بررسی بازار مسکن در مناطق شمالی پایتخت حاکی از آن است که گرانترین خانههای اجارهای در این مناطق قرار دارند، واحدهای مسکونی فول امکاناتی که رهن کامل آنها یک و نیم تا حدود ۴ میلیارد تومان پول میخواهد.

به گزارش تسنیم، آمار بانک مرکزی از بازار مسکن که در آن به دادههای سامانه ثبت معاملات املاک و مستغلات کشور استناد کرده نشان میدهد نرخ اجارهبهای مسکن در کشور بالغ بر 10 درصد در مقایسه با تابستان گذشته افزایش یافته است. البته این آمار چندان با واقعیتهای بازار همخوانی ندارد، چه آنکه اکثر فعالان این بخش و مستاجران از افزایش حداقل 50 درصدی نرخ اجارهبهای مسکن در تابستان امسال نسبت به فصل مشابه پارسال خبر میدهند. کاهش نرخ سود سپردههای بانکی در دو سال اخیر یکی از عوامل موثر در افزایش نرخ اجارهبهای مسکن در کشور بوده است.

اما در بازار اجارهای مسکن نرخهای باور نکردنی نیز وجود دارد که مختص مناطق شمالی پایتخت است. همان مناطقی که معاون وزیر راه و شهرسازی میگوید انبوهسازان علاقه زیادی برای ساختوساز در آنجا دارند. در این مناطق متراژ بالا و امکانات لوکس باعث شده تا اجاره یک واحد مسکونی قیمتهای بسیار بالایی داشته باشد. مالکان همان امکانات پنتهاوسها را برای این واحدهای مسکونی در نظر میگیرند و قطعا یکی از دلایل نرخ بالای اجاره این واحدها مربوط به همین مسئله است.

بر این اساس یک رهن کامل واحد مسکونی 440 متری نوسازی واقع در سعدآباد جنوبی با امکاناتی از جمله 4 اتاق خواب، سونا، جکوزی، سالن بدنسازی و... 3 میلیارد تومان است. این در حالی است که شاخص قیمت در این محله برای رهن کامل، 450 میلیون تومان است.

در کامرانیه خانهای با مساحت 500 متر زیربنا فول امکانات و دارای روف گاردن با نرخ 3 میلیارد تومان در فایل اجاره قرار گرفته است. شاخص قیمت برای رهن کامل واحد مسکونی با متراژ 200 متر زیر بنا در کامرانیه شمالی 400 میلیون تومان (متری 2 میلیون تومان) است.

یک واحد مسکونی نوساز با زیربنای 350 متر واقع در زعفرانیه دارای امکاناتی از جمله استخر، جکوزی، سالن بدنسازی و اجتماعات و روف گاردن دو میلیارد و پانصد میلیون تومان برای اجاره قیمت گذاری شده است. میانگین قیمت در این منطقه برای خانه ای 200 متری، 450 میلیون تومان است.

در ولنجک رهن کامل یک واحد نوساز 510 متری فول امکانات و با دکور منحصر بفرد 3.5 میلیارد تومان است. در همین منطقه رهن کامل خانه ای 420 متری 2 میلیارد و پانصد میلیون تومان است. این واحد مسکونی همه ویژگی ها و آیتمها از جمله دو تراس بزرگ بسیار شیک و لوکس دارد.

بر اساس آمار و اطلاعات سامانه جامع ارتباطی مسکن(آلونک) خانهای در صاحبقرانیه، مشرف به 3000 متر باغ، فول امکانات با متریال تمام اروپایی با نرخ دو میلیارد و پانصد میلیون تومان رهن کامل قیمت گذاری شده، به عبارتی رهن هر مترمربع از این واحد مسکونی بیش از 6.8 میلیون تومان است.

رهن یک واحد مسکونی با پلان ژورنالی، نور عالی 3 طرف، 3 تراس بزرگ،چشم انداز رویایی، متریال تماما برند اروپایی، خواب ها تماما مستر، دارای سویت مستقل، لابی مجلل و مشاعات فوق مدرن و در بهترین لوکیشن منطقه یک میلیارد و پانصد میلیون تومان تومان است.

رهن کامل خانه 420 متری در محمودیه شرقیه با امکانات استخر، سالن اجتماعات، سونا، جکوزی، سالن بدنسازی، روف گاردن 2 میلیارد تومان است. این در حالی است که شاخص قیمت در محمودیه، برای خانه ای با متراژ 162 متری، 400 میلیون تومان یعنی هر مترمربع حدود 2.4 میلیون تومان است. شاخص قیمت در این محله برای 220 متر واحد مسکونی 400 میلیون تومان یعنی هر مترمربع یک میلیون و 810 هزار تومان است.

گروه اقتصادی:روزگذشته بیست و هشتمین همایش بانکداری اسلامیبا حضور وزیر امور اقتصادی و معاون سرمایهگذاری وی،رییس کل بانک مرکزی،رییس سازمان برنامه و بودجه،معاون اقتصادی رییس جمهور و مدیران عامل و مدیران ارشد شبکه بانکی در مرکز همایشهای تهران برگزار شد.در این همایش که هم ساله مقارن با تصویب قانون عملیات بانکداری بدون ربا در هته بانکداری برگزار میشود،مسئولین ارشد پولی و بانکی کشور دور هم جمع میشوند و عملکرد سالیانه نظام بانکی را مورد نقد و بررسی قرار میدهند. به گزارش مردم سالاری،روزگذشته معاون وزیر امور اقتصادی ودارایی در این همایش خبر از در راه بودن 30میلیارد دلاری منابع مالی خارجی از بانکهای اروپایی و آسیایی به داخل کشور خبر داد. براساس این گزارش، محمد خزاعی طی سخنانی با اشاره به انعقاد قرارداد جذب هشت میلیارد یورو از اگزیم بانک کرهجنوبی تاکید کرد که قراردادهای دیگر فاینانس تا یک ماه آینده منعقد میشود. معاون وزیر امور اقتصادی و دارایی یادآور شد: تشکیل سرمایه یکی از متغیرهای مهم در رشد اقتصاد است که وجوه ناشی از فروش منابع طبیعی، پس اندازهای اجباری همچون مالیات، پس اندازهای اختیاری و شرکتهای بیمه در این میان، از جمله منابع عرضه سرمایه به شمار میروند.خزاعی با تاکید بر اینکه با تزریق سرمایه میتوان به رونق تولید و اشتغال امیدوار بود، افزود: تشکیل سرمایه، جهت دهی آن و محافظت از سرمایهگذار به معنای جلوگیری از کاهش ارزش آن، اهمیت بالایی دارد.رییس سازمان سرمایهگذاری و کمکهای اقتصادی و فنی جمهوری اسلامیایران گفت: معنای امضای قرارداد فاینانس به معنی بدهکار کردن کشور نیست بلکه به این معنی است که با اگزیم بانک کره یا اوربانک اتریش یا ملی بانکهای ایتالیا، قرارداد خط اعتباری منعقد شده و ضمانت نامههای آن نیز طی شده است تا صرف طر حهای عمرانی و سرمایهگذاری شود.وی افزود: اگر شورای اقتصاد و بانک مرکزی و سازمان سرمایهگذاری خارجی پرداخت این تسهیلات را تائید کنند، آن گاه بنگاهها میتوانند از این هشت میلیارد یورو و ارقامیتا ۳۰ میلیارد دلار استفاده کنند. معاون وزیر امور اقتصادی و دارایی اظهار داشت: در یکماه آینده ۲۹ تا ۳۰ میلیارد دلار فاینانس که از قبل مذاکرات نفس گیر آن صورت گرفته بود، به امضا خواهد رسید. خزاعی در عین حال گفت: البته به نتیجه رسیدن این قراردادها در شرایطی است که مشکل خاصی در عرصه بینالمللی برای ایران پیش نیاید.

رشد مناسب بخشهای مختلف اقتصادی

در فصل بهار

بر اساس این گزارش،ولی اله سیف،رئیس کل بانک مرکزی همچنین طی سخنانی در این همایش از رشد مناسب بخشهای مختلف اقتصادی در فصل بهار امسال خبر داد و گفت: هرچند آمارهای رشد منتشر نشده اما نماگرها نشان میدهد که شاهد رشد مناسب اقتصادی در این فصل هستیم.وی ادامه داد: از مجموع 15رشته فعالیت صنعتی، در بهار امسال در 13 رشد شاهد افزایش عملکرد و فروش بودیم و تنها در دو رشته این رشد مشاهده نمیشود.سیف افزود: این در حالی است که در بهار پارسال، در هشت گروه صنعتی کاهش عملکرد را شاهد بودیم؛ از این رو پیشبینی میشود امسال نیز رشد مناسبی داشته باشیم.وی نظام مالی کشور را بانک محور خواند و گفت: در حال حاضر سهم عمده تامین مالی اقتصاد بر عهده نظام بانکی است. با وجود اتکای بیش از اندازه تامین مالی اقتصاد به نظام بانکی از یک سو و شرایط تنگنای اعتباری در شبکه بانکی کشور از سوی دیگر، نظام بانکی با حداکثر توان خود در تأمین مالی بخشهای اقتصادی مشارکت داشته و توانسته به توفیق قابل قبولی دست یابد. عالی ترین مقام بانک مرکزی رشد اقتصادی در فصل اول سال جاری را مناسب پیش بینی و عنوان کرد: هر چند که بر اساس جدول زمانی انتشار آمارهای بانک مرکزی، آمارهای مرتبط با رشد اقتصادی مربوط به فصل اول سال 1396 هنوز تهیه و منتشر نشده، اما نماگرهای پیشرو در این زمینه نشاندهنده رشد مناسب اقتصاد در این بازه زمانی است. در همین راستا، بررسی اقلام و نسبتهای مالی صنایع منتخب بورس در سه ماهه اول سال 1396 حاکی از بهبود عملکرد فعالیتهای صنعتی در مقایسه با دوره مشابه سال 1395 است؛ به طوری که طی این مدت و از مجموع 15 رشته فعالیت صنعتی، 13 رشته فعالیت افزایش عملکرد فروش را تجربه کرده و تنها 2 گروه با کاهش درآمد حاصل از فروش مواجه بودهاند. وی افزود: این در حالی است که در سه ماهه اول سال 1395 عملکرد فروش 8 گروه صنعتی با کاهش مواجه بود. بنابراین با توجه به شواهد موجود، پیشبینی میشود رشد اقتصادی مناسبی برای سال 1396 محقق شده و بهبود روند رشد اقتصادی آغاز شده در سال گذشته در سال جاری نیز استمرار یابد.

با این توضیح که با توجه به استفاده از ظرفیتهای کامل بخش نفت در سال 1395 و عدم امکان ادامه این رشد در سالهای بعد، طبیعتاً استمرار رشد بالای سال گذشته در سال جاری، کمتر محتمل خواهد بود.رییس شورای پول واعتبار مهم ترین دستاورد اقتصادی دولت و بانک مرکزی در سال 1395 را دستیابی به سطوح تکرقمینرخ تورم پس از 26 سال عنوان کرد و گفت: با در نظر گرفتن تهدیدهای تورمیناشی از رشد بالای متغیرهای پولی در چند سال گذشته، روند نرخ تورم در ماههای ابتدایی سال 1396 اندکی تغییر جهت داده و روند افزایشی در پیش گرفت. هر چند که این مسئله نگرانیهای جدی را در خصوص بازگشت نرخ تورم به سطوح دو رقمیایجاد میکرد اما خوشبختانه روند نرخ تورم نقطه به نقطه به عنوان یک شاخص پیشنگر در زمینه نرخ تورم کاهش یافت.سیف در ادامه سخنان خود از اعطای 175 هزار میلیارد ریال تسهیلات به 24.9 هزار بنگاه تولیدی کوچک و متوسط در سال گذشته خبر داد و عنوان کرد: در راستای حمایت از واحدهای تولیدی کوچک و متوسط، این بانک در ابتدای سال 1395 نسبت به تنظیم «دستورالعمل تأمین مالی بنگاههای کوچک و متوسط» اقدام و آن را به شبکه بانکی ابلاغ کرد که این امر شرایط مناسبی را برای تأمین مالی واحدهای یاد شده ایجاد کرد. همچنین در سال جاری نیز دستورالعمل تأمین مالی بنگاههای کوچک و متوسط پیشبینی شده است که 300 هزار میلیارد ریال تسهیلات توسط شبکه بانکی به این بنگاهها پرداخت شود. رییس شورای پول و اعتبار از اعطای مبلغ 200 هزار میلیارد ریال تسهیلات بانکی به بنگاههای کوچک و متوسط به منظور ایجاد فرصتهای شغلی جدید خبرداد و گفت: طبق آئیننامه اجرایی بند «الف» تبصره 18 قانون بودجه سال 1396 مقرر شده است مبلغ 200 هزار میلیارد ریال تسهیلات بانکی به منظور ایجاد فرصتهای شغلی جدید و پایدار برای بهرهبرداری از مزیتهای نسبی و رقابتی با اولویت مناطق روستایی، عشایری و محروم به طرحها و پروژههای کوچک، متوسط و صنایع دستی پرداخت شود.سیف یکی از مهمترین اقدامات ریشهای و اساسی بانک مرکزی در راستای حل و فصل مشکلات بازار پول، را ساماندهی کامل موسسات غیرمجاز در سال 1396 برشمرد و گفت: هر چند که بر مبنای مصوبه شورای عالی امنیت ملی، سال 1394 را میتوان به عنوان اولین سال برخوردهای جدی این بانک با موسسات غیرمجاز قلمداد کرد، لیکن نقطه اوج فرایند ساماندهی این موسسات را میتوان در سالهای 1395 و 1396 مشاهده کرد؛ بهطوری که بانک مرکزی در راستای اجرای این مصوبه برنامه جامع ساماندهی بازار غیرمتشکل پولی را در چهار گام «شناسایی نهادهای پولی غیرمجاز»، «تعیین وضعیت نهادهای متقاضی مجوز»، «جلوگیری از فعالیت نهادهای غیرمجاز» و «انحلال و پیگیری حقوقی کیفری نهادهای غیرمجاز» دنبال کرد.

تاثیرپذیری کل اقتصاد از نظام بانکی

همچنین در ادامه بیست و هشتمین همایش بانکداری اسلامی،وزیر امور اقتصادی و دارایی طی سخنانی با اشاره به نقش بالای نظام بانکی در تامین مالی بخشهای اقتصادی گفت: هرگونه ناکارایی و اخلال در تامین مالی نظام بانکی، اثر خود را در افزایش هزینههای تامین مالی بخشهای مختلف اقتصاد بر جا میگذارد.بنابر این گزارش،مسعود کرباسیان اظهار داشت: دولت دوازدهم در شرایطی فعالیت خود را آغاز کرد که دولت یازدهم دستاوردهای بسیاری را در حوزه کنترل تورم، بهبود فضای کسب و کار و رسیدن به رشد اقتصادی مثبت داشته است.وی افزود: دولت یازدهم گامهای مهمیبرای بازسازی اعتماد عمومیو بازآفرینی امید در اقتصاد کلان برداشت.کرباسیان بازگشت قانون و خردورزی به عرصه اقتصاد، مثبت شدن نرخ رشد اقتصادی، کنترل و تک نرخی شدن نرخ تورم و ایجاد فضای مثبت برای کنترل تورم انتظاری، کاهش رشد پایه پولی، ایجاد انضباط پولی، ساماندهی موسسات غیرمجاز، کاهش وابستگی بودجه به درآمد نفت، مثبت شد تراز تجاری کشور بدون نفت و مدیریت نوسانات ارز را دستاوردهای دولت یازدهم در حوزه اقتصاد کلان برشمرد.وزیر امور اقتصادی و دارایی تاکید کرد: با وجود این دستاوردها، برای استمرار رشد و بهبود وضعیت اقتصاد ملی و توسعه اشتغال باید با همکاری متقابل، برای رفع چالشها پیش روی تلاش کنیم.کرباسیان گفت: یکی از دستاوردهای شاخص دولت تدبیر و امید، رساندن نرخ تورم به زیر 10 درصد بود که توفیقی بینظیر بوده اما نرخ سود سیستم بانکی متناسب با کاهش آن تعدیل نشده است.وزیر امور اقتصادی و دارایی اظهار داشت: نرخ سود بانکی باید متناسب با شرایط اقتصادی و نرخ تورم تعیین شود. نبود تناسب آن با بازدهی سایر بخشهای اقتصادی و تورم، زمینه انحراف نقدینگی از تولید و نیز تحمیل رشد هزینه تامین مالی به بنگاههای اقتصادی را فراهم میآورد.وی با استقبال از تصمیم بانکمرکزی مبنی بر کاهش سود بانکی گفت: این امر میتواند در کاهش هزینههای تامین مالی بنگاههای اقتصادی و همچنین هدایت منابع به سوی بخشهای تولیدی و مولد تاثیر بسزایی داشته باشد.

به گزارش خبرگزاری صدا و سیما ؛ مسلم خانی در برنامه «رهیافت» رادیو اقتصاد افزود : از این تعداد جمعیت 10 میلیون نفر مشمول قانون کار هستند.

وی اظهار داشت : در حال حاضر 40 تا 43 درصد کسب و کارها در ایران غیررسمی است و بخش عمده ای از نیروی کار کشور در این بازار حضور دارند.

این مدرس دانشگاه در ادامه با اشاره به مدل تعیین دستمزد جامعه کارگری در ایران گفت : توصیه های سازمان جهانی کار به کشورهای عضو همواره این بوده است که دستمزد باید به نحوی تنظیم شود که با خط معاش سازگاری داشته و به زبان بهتر از خط فقر بالاتر باشد.

وی افزود: برای مثال خط فقر در ایران بطور متوسط بین دو میلیون و 400 تا دو میلیون و 800 هزار تومان است که طبق مدل مبتنی بر سازمان جهانی کار خط دستمزد باید بالاتر از این عدد باشد.

خانی در مصاحبه با رادیو اقتصاد با اعلام اینکه خط فقر تابعی از مکان، نوع و سبک زندگی است، اظهار داشت : در حال حاضر این مدل در اغلب کشورهای جهان اجرا می شود.

وی با اشاره به اجرای نظام تعیین حداقلی دستمزد در کشور گفت: یک خانواده چهار نفره برای اینکه بتواند معاش توام با عزت در زندگی روزمره خود داشته باشد حداقل معاش این خانواده با چه میزان از دستمزد پاسخ داده می شود؟

این مدرس و مشاوره کار آفرینی افزود: در شرایط فعلی مدل تعیین حداقلی دستمزد که در ایران رواج دارد در بسیاری از کشورهای توصیه یافته دنیا دیگر منسوخ شده است.

وی تصریح کرد: این کشورها از مزد توافقی عبور و به سمت نظام دستمزد منصفانه گرایش پیدا کرده اند و عمل می کنند.

خانی گفت: در مدل مزد منصفانه علاوه بر خط معاش به موضوع مهارت، تخصص، دانش، تجربه و دیگر مولفه های ضروری نیز توجه می شود.

وی افزود: خوشبختانه در الگوی مزد منصفانه ضمن رعایت مدل حداقلی دستمزد به موارد و مسائل اساسی همچون جایگاه خلاقیت، نوآوری، ابداع، بهره وری و غیره نیروی کار نیز در نظر گرفته می شود.

بررسی درآمد ناخالص خانوارها حاکی از آن است که هر خانوار ایرانی در سال گذشته به طور متوسط درآمدی در حدود 39 میلیون تومان داشته است.

به گزارش ایسنا، بانک مرکزی گزارشی از نتیجه آمارگیری از هزینه و درآمد خانوارهای شهری کشور در سال 1395 و با نمونه گیری از 17 هزار و 600 خانوار منتشر کرد که نشان می دهد در این سال متوسط تعداد افراد خانوار ایرانی 3.33 نفر بوده که نسبت به سال قبل از آن کاهش دارد. همچنین از کل تعداد خانوارها، خانوارهای چهار نفره با 29.4 درصد بیشترین و خانوارهای 10 نفر و بیشتر با 0.1 درصد کمترین سهم را دارا هستند.

اما بررسی درآمد ناخالص خانوارها حاکی از آن است که هر خانوار ایرانی در سال گذشته به طور متوسط درآمدی حدود 39 میلیون و 237 هزار تومان داشته که این رقم نسبت به مجموع درآمد سالانه در سال 1394 حدود 11.3 درصد افزایش دارد. این در حالی است که 69.3 درصد از کل درآمد ناخالص را درآمد پولی ناخالص و 30.7 درصد را درآمد غیرپولی که شامل ارزش اجاری خانه شخصی میشود تشکیل داده است.

همچنین بررسی هزینههای ناخالص خانوارهای ایرانی از این حکایت دارد که متوسط هزینه ناخالص سالانه یک خانوار حدود 39 میلیون و 300 هزار تومان در سال است که این رقم برای هر ماه تا حدود سه میلیون و 275 هزار تومان برآورد میشود.

در مجموع منظور از درآمد ناخالص، میزان درآمد قبل از کسر مبالغ مالیات و حق بازنشستگی و همچنین درآمد حاصل از فروش کالاهای دست دوم است. این موضوع نیز مورد توجه است که در برآورد درآمد ناخالص خانوارها در جریان آمارگیری ممکن است که خانوارها این مبلغ را درباره اعلام این مبلغ کمگویی نیز کرده باشد.

این مجموع 39 میلیون تومان سالانه شامل ارزش اجاره خانه شخصی نیز است و نسبت به سال 1394 تا 11.4 درصد رشد دارد. هزینه ناخالص خانوار درواقع بدون احتساب مبالغ پرداختی آنها بابت مالیات و حق بازنشستگی مورد محاسبه قرار گرفته است.

بررسی جزییات هزینههای خانوارهای ایرانی نشان میدهد 35.3 درصد به" مسکن، آب، برق، گاز و سایر سوختها"، 22.9 درصد به "خوراکیها و آشامیدنی"، 10.6 درصد به "حمل و نقل"، 8.4 درصد به "کالاها و خدمات متفرقه"، 5.9 درصد به "بهداشت و درمان"، 4.3 درصد به "پوشاک و کفش"، 4 درصد به "لوازم، اثاث و خدمات مورد استفاده در خانه"، 2.1 درصد به هر یک از دو گروه "ارتباطات" و "رستوران و هتلداری"، 1.9 درصد به هر یک از دو گروه "تفریح و امور فرهنگی" و همچنین" تحصیل" و 0.3 درصد به دخانیات اختصاص داشته است.

سلطانی نژاد با مصوبه هیات پذیرش بورس کالای ایران، امکان ورود اشخاص حقیقی در خرید محصولات پتروشیمی که در بورس کالا با مازاد عرضه روبه رو هستند، فراهم شد.

حامد سلطانی نژاد

به گزارش مدیرعامل شرکت بورس کالای ایران گفت: در راستای بهبود روند معاملات محصولات پتروشیمی و فرآورده های نفتی در بورس کالای ایران، افزایش شفافیت معاملاتی، عرضه منظم و تعادل هر چه بیشتر عرضه و تقاضا، برخی محدودیت هایی که از سال ۱۳۸۹ تاکنون برای خریداران و مصرف کنندگان خرد حقیقی جهت خرید محصولات و فرآورده های عرضه شده در این بازار اعمال شده بود، به تدریج با توجه به شرایط بازار حذف خواهد شد.

حامد سلطانی نژاد اظهار کرد: با توجه به اینکه در خصوص برخی کالاها در بورس کالا مازاد عرضه وجود دارد، با مصوبه هیات پذیرش بورس کالای ایران تصمیم بر این شد تا خریداران حقیقی محصولات پتروشیمی و فرآورده های نفتی که اطلاعاتشان در سایت بهین یاب ثبت نشده و سهمیه ای برای آنها لحاظ نمی شود، ولی مصرف کننده محصولات عرضه شده در بورس کالا هستند نیز بتوانند از کانال رینگ پتروشیمی بورس کالا نیاز مصرفی خود را تامین کنند.

سلطانی نژاد افزود: در گام اول در عرضه هایی که در روزهای غیر بهین یابی انجام می شود خریداران حقیقی می توانند اقدام به ثبت سفارش و خرید محصول نمایند.

مدیرعامل بورس کالای ایران در ادامه گفت: افزون بر این موارد، مقرر شده در مورد کالاهایی مثل گوگرد و برخی فرآورده های نفتی نیز محدودیت های خرید برداشته شده و امکان حضور حقیقی ها به عنوان متقاضیان این کالاها فراهم شود.

وی با بیان اینکه تاکنون مجوز حضور خریداران در تالار پتروشیمی، تایید آنها در سامانه بهین یاب بود، گفت: این امر به دلیل رسیدن مواد اولیه به مصرف کنندگان مورد تایید بوده است، اما در این بین اشخاص حقیقی امکان حضور در معاملات تالار پتروشیمی را پیدا نمی کردند که این امر بر روند کشف واقعی قیمت ها در تقابل عرضه و تقاضای آزادانه بی تاثیر نبود. به این ترتیب با توجه به شرایط بازار و براساس آخرین تصمیمات اتخاذ شده، مقرر شد تا امکان حضور حقیقی ها در معاملات محصولات پتروشیمی برای خرید آن دسته از کالاهایی که با مازاد عرضه مواجه هستیم، فراهم شود.

وی افزود: برداشته شدن این محدودیت از معاملات بورس کالا در شرایطی است که طی ماه های گذشته نیز شاهد رفع برخی محدودیت های دیگر از جمله حذف یا افزایش سقف قیمت، افزایش سقف سهمیه خرید محصولات براساس شرایط بازار و ... بوده ایم تا روند معاملات بورس کالا روز به روز به سمت خروج از هر گونه محدودیت و آزادی کامل ولی تحت نظارت حرکت کند.

به گفته مدیر عامل بورس کالای ایران، حذف این قبیل محدودیت ها در بازار پتروشیمی در راستای همکاری و تعامل هر چه بیشتر این مجموعه با فعالان صنعت پتروشیمی است تا با کمک به این صنعت و فعالان آن، اقتصاد کشور نیز به سمت شفافیت هر چه بیشتر حرکت کند.

سلطانی نژاد اظهار داشت: جلوگیری از نوسانات کاذب قیمت محصولات با ایجاد شفافیت و روابط منطقی میان عرضه و تقاضا، استقرار یک سیستم قیمت گذاری شفاف و اجرایی و ناظر بر حسن انجام تعهدات طرفین، شکل گیری سیستم یکپارچه جمع آوری اطلاعات و آمار به منظور پردازش و تحلیل آمارهای تولید، واردات، صادرات و مصرف در جهت اطلاع رسانی به بازار، هماهنگی میان بخش های تولیدی و بازرگانی و در آخر امکان مدیریت ریسک از جمله نیازمندی های بازار کالای کشور به خصوص بازار محصولات پتروشیمی است که همه این موارد به ذات در کارکردهای بورس کالا نهفته است.

سلطانی نژاد تعامل بورس کالا و پتروشیمی ها را برای توسعه رینگ داخلی و صادراتی مثبت ارزیابی کرد و در خصوص آثار ناشی از حذف محدودیت های معاملاتی خریداران حقیقی در این حوزه گفت: هر چند وجود برخی محدودیت ها طی سال های اخیر به ویژه در خصوص حضور خریداران حقیقی در بازار محصولات پتروشیمی اعمال شد، اما در حال حاضر و طبق هماهنگی های به عمل آمده، زمینه های لازم برای حذف آن محدودیت ها برداشته شد تا ضمن برقراری شفافیت هر چه بیشتر، خریداران نیز بتوانند بدون وجود محدودیت، نیازهای مصرفی خود را از این طریق تامین کنند که به دنبال آن عرضه و تقاضا نیز در این بازار به سمت تعادل بیشتر حرکت خواهد کرد.

دولت در سال گذشته مجوز سرکشی سازمان امور مالیاتی به حساب های بانکی را صادر کرد. این کار طبق ماده 169 مکرر قانون مالیات های مستقیم صورت می گیرد و طبق گفته علی رستم پور مدیر کل اطلاعات مالیاتی سازمان امور مالیاتی حد آستانه بررسی اطلاعات پولی شاخص 500 میلیون تومان در نظر گرفته شده است. ترس از فرار سپرده ها با اجرای ناقص دریافت اطلاعات از سیستم بانکی یکی از دغدغه های اصلی برخی بانک ها در این زمینه است.

به گزارش تابناک اقتصادی، همواره عدم وجود اطلاعات کافی و فرار مالیاتی یکی از دغدغه های اصلی سازمان امور مالیاتی کشور بوده است. از این رو دولت تلاش نمود تا با دادن مجوز سرکشی سازمان امور مالیاتی به حساب های بانکی این دغدغه مهم را برای این سازمان برطرف نماید. این مجوز که طبق ماده 169 مکرر قانون مالیات های مستقیم صادر شده است به سازمان امور مالیاتی اجازه می دهد که با سرکشی به حساب های افراد، بانک اطلاعاتی را جهت شناسایی هر چه دقیق تر مودیان مالیاتی تهیه و تنظیم کند. «طبق ماده ۱۶۹ مکرر قانون مالیات های مستقیم، به منظور شفافیت فعالیت های اقتصادی و استقرار نظام یکپارچه اطلاعات مالیاتی، پایگاه اطلاعات هویتی، عملکردی و دارایی مؤدیان مالیاتی شامل مواردی نظیر اطلاعات مالی، پولی و اعتباری، معاملاتی، سرمایه ای و ملکی اشخاص حقیقی و حقوقی در سازمان مالیاتی ایجاد می شود.»

به گفته علی رستم پور مدیر کل اطلاعات مالیاتی سازمان امور مالیاتی بر مبنای توافق صورت گرفته با بانک مرکزی، حد آستانه بررسی اطلاعات پولی شاخص 500 میلیون تومان در نظر گرفته شد. به این معنا که اگر گردش های سالیانه تمام حساب های فرد، کمتر از 500 میلیون تومان بود این اطلاعات از طرف سازمان مورد بررسی قرار نمی گیرد. دو دلیل عمده ای که برای تعیین این حد آستانه بررسی اطلاعات پولی وجود داشته این است که اولاً عمده حساب های زیر 500 میلیون مشمول مالیات زیادی نمی شوند و دوم اینکه اگر قرار بود در شروع کار سازمان تمامی حساب های بانکی را مورد بررسی قرار دهد، بررسی تمام این حساب ها به یک فرآیند پیچیده تبدیل می شد. رستم پور همچنین در ادامه افزود: ممکن است حساب های بسیاری از افراد در محدوده 500 میلیون تومان گردش داشته باشد، به عنوان مثال با خرید و فروش یک ملک مسکونی رقمی درحدود 500 میلیون تومان جابه جا می شود اما سازمان بنا به دلایلی که اشاره شد به دنبال بررسی این موارد نیست. البته این حد آستانه با موافقت وزیر اقتصاد قابل تغییر است.

مدیر کل دفتر اطلاعات مالیاتی سازمان مالیاتی با اشاره به اینکه بانک مرکزی بخشی از اطلاعات بانکی توافق شده با سازمان مالیاتی از جمله تسهیلات ریالی و ارزی را در اختیار سازمان قرار داده است، گفت: در مرحله بعد نوبت به دریافت اطلاعات سپرده های کوتاه مدت و بلند مدت (دیداری و غیر دیداری) رسید که در این قسمت بانک مرکزی اعلام کرد به این اطلاعات دسترسی ندارد و بایستی از طریق بانک ها تامین شود. متاسفانه هر چند جلسات متعددی در این زمینه برگزار گردید اما امکان دریافت این اطلاعات از بانک مرکزی فراهم نشد.

وی افزود، با توجه به این که سازمان امور مالیاتی موظف به اجرای قانون است، به همین جهت از سه ماه پیش یعنی اردیبهشت ماه سال 1396 جلساتی را با بانک های دولتی و خصوصی و همچنین تشکل های مرتبط ترتیب دادیم تا از طریق بانک ها اطلاعات مربوط به سپرده ها به سازمان مالیاتی ارائه شود. در این بین بانک ها این نکته را مطرح کردند که در صورت ارائه هماهنگ این اطلاعات به سازمان مشکلی با اجرای این طرح ندارند اما در صورتی که فرآیند دریافت اطلاعات با مشارکت ناقص تعدادی از بانک ها صورت گیرد، این بیم وجود دارد که سپرده ها از بانک هایی که با سازمان مالیاتی همکاری کرده اند خارج شود.

به گفته رستم پور، این دغدغه بانک ها در حال حاضر رفع شده است، چراکه اطمینان برای آنها حاصل شد که ابزار قانونی لازم برای بانک هایی که در زمینه ارائه اطلاعات همکاری نداشته باشند وجود دارد. همچنین این موضوع نیز مطرح شد که ارائه اطلاعات از طریق بانک مرکزی و با همکاری این بانک صورت گیرد تا دغدغه مورد نظر بانک ها به طور کامل حل و فصل شود. در واقع در این حالت تمام اطلاعات به صورت یک جا از بانک مرکزی دریافت می شود که در آن تمام بانک ها نیز مشارکت دارند.

به هر حال، هر چند که با وجود ضمانت های اجرایی لازم و حضور فعال بانک مرکزی در این طرح دغدغه عدم مشارکت برخی بانک ها حل شده است اما باید این احتمال را نیز در نظر گرفت که سَرَک سازمان امور مالیاتی به حساب ها ممکن است باعث شود تا سپرده گذاران پول های خود را از حساب خارج کرده و این نقدینگی را به سمت بازارهای ارز و سکه و مسکن ببرند. در صورت بروز این اتفاق ممکن است دوباره شاهد آشفتگی هایی در این بازارها باشیم. بهتر است مسئولین و سیاستگذاران فکری به حال این فرضیه نیز بکنند.

موسسه Wealth-X که فعالیت اصلی آن بررسی و موشکافی در مورد ۱۱۰ هزار فرد فوق ثروتمند در سراسر دنیا است، با استفاده از یک الگوی ارزیابی اختصاصی، پروندهی مالی این اشخاص را بررسی قرار داده و با در نظر گرفتن عوامل جانبی مثل نرخ برابری ارز، ضرایب مالیاتی، میزان سپردهگذاری، نوع سرمایهگذاری و ... مقدار حقیقی ثروت آنها را محاسبه میکند. در ادامه به بخش آخر از معرفی ثروتمندترین افراد دنیا خواهیم پرداخت.

ارزش خالص دارایی: ۴۲/۱ میلیارد دلار

سن: ۷۳ سال

تابعیت: ایالاتمتحده

نوع فعالیت: خدمات مالی

منبع ثروت: بلومبرگ الپی (خودساخته)

مایکل بلومبرگ بس از گرفتن MBA از دانشکدهی بازرگانی هاروارد، در سال ۱۹۶۶ به بانک سرمایهگذاری برادران سالومون پیوست ولی در سال ۱۹۸۱ شغل بسیار سودآور خود در بانک را رها کرد و موسسهی اطلاعات مالی بلومبرگ (Bloomberg LP) را بنیان گذاشت. باوجوداینکه بلومبرگ در سال ۱۹۹۰ چندین زیرمجموعهی خبری و رسانهای به موسسه اضافه کرده است و ولی هنوز هم منبع اصلی درآمد او شاخهی اصلی بلومبرگ الپی است که مورد اعتماد کامل فعالان والاستریت قرار دارد و بهروز بودن اطلاعات مالی آن درآمد سالانهای بالغبر ۹ میلیارد دلار برای بلومبرگ رقم میزند.

مایکل بلومبرگ در سال ۲۰۰۲ بهعنوان شهردار نیویورک انتخاب شد و تا سه دورهی متوالی در این پست باقی ماند. او بعد از اتمام آخرین دوره در سال ۲۰۱۳، برخلاف انتظار دوباره فعالیت خود را در بلومبرگ الپی از سر گرفت و با تغییر ساختار واحدهای خبری، رویکرد شرکت را بهکلی تغییر داد.

اکنون بلومبرگ بهظاهر فقط هدایت شرکتش را به عهده دارد ولی بر اساس گزارشهای غیررسمی در حال امکانسنجی برای ورود به عرصهی انتخابات ریاست جمهوری بهعنوان کاندیدای مستقل است. باوجوداینکه ورود به کارزار انتخاباتی ایالاتمتحده با حضور رقبای مقتدر آسان نیست ولی قدرت مالی بلومبرگ و پیشینهاش در حمایت از سیاستهای کنترل اسلحه، آزادی سقطجنین و حل مشکل تغییرات اقلیم جهانی، میتواند به او در رسیدن به این جایگاه کمک کند.

ارزش خالص دارایی: ۴۲/۸ میلیارد دلار

سن: ۳۱ سال

تابعیت: ایالاتمتحده

نوع فعالیت: فناوری

منبع ثروت: فیسبوک (خودساخته)

در سال ۲۰۰۴ مارک زاکربرگ ۱۹ ساله و دانشجوی سال دوم دانشگاه هاروارد، فیسبوک را راهاندازی کرد به دنبال آن برای فعالیت تماموقت بهعنوان مدیرعامل و به نتیجه رساندن این ایدهی هوشمندانه، از ادامهی تحصیل انصراف داد و بافاصلهی کمی آن را به یکی از محبوبترین شبکههای اجتماعی دنیا تبدیل کرد. در حال حاضر فیسبوک بیش از ۲۷۵ میلیارد دلار ارزش دارد و روزانه بیش از ۱ میلیارد کاربر از آن بازدید میکنند و بهاینترتیب زاکربرگ در ۳۱ سالگی یکی از ۵۰ ثروتمند برتر دنیا و جوانترین آنها محسوب میشود.

در نوامبر ۲۰۱۵ زاکربرگ و همسرش پریسیلا چان، صاحب دختری به نام ماکسیما شدند و او برای گذراندن وقت با دخترش به مدت ۲ ماه کار را رها کرد.

در دسامبر ۲۰۱۵ مارک و پریسیلا اعلام کردند که در طول حیات، ۹۹ درصد از داراییهای خود را از طریق موسسهی تازه تأسیسی به نام بنیاد چان-زاکربرگ صرف فعالیتهای خیریه خواهند کرد؛ هرچند عدهای این تصمیم را زیر سؤال بردهاند و با اشاره به اینکه بنیاد چان-زاکربرگ موسسهی خیریهی غیرانتفاعی نیست، این اقدام زاکربرگ را نوعی عوامفریبی قلمداد میکنند. ولی تصمیم مذکور اولین تلاش انساندوستانهی زاکربرگ و همسرش نیست و آنها با اهدای ۲۵ میلیون دلار برای مبارزه با ابولا و واگذار کردن سهامی به ارزش ۱۰۰ میلیون دلار به سازمان مدرسههای عمومی نیوجرسی، جای هیچ شک و شبههای در نیت خیر خود باقی نمیگذارند.

ارزش خالص دارایی: ۴۵/۳ میلیارد دلار

سن: ۷۱ سال

تابعیت: ایالاتمتحده

نوع فعالیت: فناوری

منبع ثروت: اوراکل (خودساخته)

در سال ۱۹۷۷ لری الیسون به همراه دو نفر از همکارانش در کارخانه صنایع الکترونیکی، یک شرکت برنامهنویسی تشکیل داد و با فاصلهای کوتاه قراردادی برای توسعهی یک سیستم مدیریت ارتباطی پایگاه داده امضا کرد که کارفرمای آن آژانس اطلاعات مرکزی (CIA) بود. این پروژه که ماهیت محرمانه داشت و با اسم رمز اوراکل به آن اشاره میشد، بهتدریج گسترش پیدا کرد و به کسبوکار عظیمی تبدیل شد که امروزه با نام شرکت اوراکل (Oracle Corp) شناخته میشود و دومین شرکت نرمافزار بزرگ دنیا بعد از مایکروسافت است. در سال ۲۰۱۰ الیسون حقوق سالانهی خود از ۱ میلیون دلار به ۱ دلار کاهش داد ولی هنوز سهامی به ارزش بیش از ۶۰ میلیون دلار در اختیار دارد. او در سال ۲۰۱۴ بعد از ۳۸ سال فعالیت بهعنوان مدیرعامل اوراکل، از سمت خود کنارهگیری کرد و اکنون مدیر ارشد فناوری این شرکت است.

بخش از دارایی هنگفت الیسون از فعالیتهای او در توسعهی بینالمللی املاک حاصل شده که شامل مجتمع اقامتی- تفریحی واقع در یکی از جزایر هاوایی است و گفته میشود که قصد خرید خط هوایی این جزیره را نیز دارد. الیسون طرفدار پروپاقرص تنیس حرفهای است و تصمیم دارد که با سرمایهگذاری هنگفت، مسابقات تنیس ایندیانا ولز کالیفرنیا را به گرند اسلم پنجم تبدیل کند. علاوه بر این او یک از حامیان اصلی مسابقات تنیس بین دانشگاهی ایالاتمتحده است.

این چهرهی سرشناس دنیای نرمافزار، فعالیتهای خیریهی زیادی نیز دارد که از طریق همکاری با گروههای حافظ حیاتوحش و بنیاد خیریهی لارنس الیسون انجام میشوند. او یکی از اعضای فعال بنیاد گیوینگ پلج (Giving Pledge) متعلق به بیل گیتس و وارن بافِت نیز هست و تعهد دارد که حداقل نیمی از ثروت خود را در مقاصد انسان دوستانه صرف کند.

ارزش خالص دارایی: ۴۶/۸ میلیارد دلار

سن: ۸۰ سال

تابعیت: ایالاتمتحده

نوع فعالیت: سرمایهگذاری تنوعبخشی

منبع ثروت: صنایع کوک (موروثی - خودساخته)

چارلز کوک مدیرعامل و رئیس هیئتمدیره شرکت خوشهای صنایع کوک (Koch Industries)، دومین شرکت خصوص بزرگ ایلات متحده است که ۱۰۰ هزار نفر پرسنل دارد و فروش سالانهی مجموع شرکتهای زیر نظر آن ۱۱۵ میلیارد دلار برآورد میشود. این شرکت در زمینههای متنوعی فعالیت میکند ازجمله پتروشیمی، موسیقی، تولید مواد خام صنایع نساجی و ...

چارلز کوک و برادرش که درمجموع ۹۴/۲ میلیارد دلار ثروت دارند، آشکارا از نامزدهای محافظهکار در انتخابات ۲۰۱۶ ایالاتمتحده حمایت میکنند. این دو برادر در مقطعی به حمایت از یکی از کاندیداهای حزب جمهوریخواه و مدیرعامل سابق HP، کارلی فیورینا پرداختند ولی بعد از انصراف او، از پشتیبانی سایرین خودداری کردند. هرچند آنها به لطف دارایی شخصی و شبکهی گسترده حامیان مالی، باز هم مصمم هستند که در جریان انتخابات، حدود ۷۲۰ میلیون دلار برای رسیدن به مقاصد سیاسی خود هزینه کنند.

اخیرا اسنادی متعلق به چارلز کوک منتشر شدهاند که حاکی از تصمیم او برای بازگرداندن شرایط سیاسی آمریکا به ۴۰ سال قبل و احیای زمانی هستند که او در جنبشهای طرفدار آزادیهای فردی فعالیت میکرد.

ارزش خالص دارایی: ۴۷/۴ میلیارد دلار

سن: ۷۵ سال

تابعیت: ایالاتمتحده

نوع فعالیت: سرمایهگذاری تنوعبخشی

منبع ثروت: صنایع کوک (موروثی - خودساخته)

دیوید کوک معاون اجرایی مدیرعامل صنایع کوک است و به همراه برادرش چارلز ادارهی این شرکت عظیم را به عهده دارد. این دو برادر به لطف فروش ۱۱۵ میلیارد دلاری صنایع کوک و سایر داراییها و منابع مالی، در کنار فعالیت حرفهای به سیاست و سرمایه گزاری خیریه در ابعاد وسیع میپردازند. ولی دیوید برخلاف چارلز زیاد در کانون توجهات قرار ندارد و بیشتر بهصورت غیرمستقیم در فعالیتهای متنوع این خانواده نقش خود را ایفا میکند.